发布日期:2022-06-07浏览次数:8950

发布日期:2022-04-21浏览次数:6390

发布日期:2022-10-21浏览次数:4707

发布日期:2024-03-30浏览次数:3709

发布日期:2024-05-13浏览次数:3689

发布日期:2022-11-11浏览次数:3486

重磅!个人养老金制度落地!证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

重磅!个人养老金制度落地!证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

发布日期:2022-04-21浏览次数:3473

商务部:预计后期消费将继续保持恢复态势

商务部:预计后期消费将继续保持恢复态势

发布日期:2022-04-21浏览次数:3263

贷款利率要降了,房贷已先行!更大支持力度在路上

贷款利率要降了,房贷已先行!更大支持力度在路上

发布日期:2022-04-21浏览次数:3197

发布日期:2022-10-21浏览次数:3101

企业会计准则运行者间的互动与沟通是完善准则的必要条件,准则执行者与监管者的长期博弈也推动着准则制定者不断更新与完善企业会计准则。本文以北京飞利信科技股份有限公司(以下简称飞利信)为例,从企业、证券交易所和注册会计师三方视角探讨飞利信在《企业会计准则第14号——收入》(财会[2017]22号,以下简称收入准则)修订衔接期与深圳证券交易所(以下简称深交所)针对收入总额法与净额法适用问题的博弈,从准则运行三大重要角色角度提出规范准则运行机制相关建议。

一、案例分析

飞利信于2002年10月在北京成立,2012年在深交所上市,其作为软件与信息技术服务开发企业,以音视频与控制、数据软件与服务、物联网与智能化三大业务为核心板块,着力成为行业领先的新型数字城市解决方案提供商。

在收入准则修订衔接期间,飞利信连续两年于第四季度变更部分业务收入总额法为净额法,致使公司2018~2019年第四季度营业收入创当年新低、毛利率创新高,各季度经营活动现金净流量与营业收入波动相悖这引起深交所重点关注,连续两年向该公司发出定期报告问询函。

(一)企业判定总额法确认收入

飞利信自2018年起开展军民融合相关业务,公司财务人员鉴于公司承担向客户转让商品主要责任、转让前存货风险及上下游信用风险,按总额法确认该类业务营业收入。至2018年年底,公司出于谨慎性考虑与研究决定采纳第三方注册会计师在现场预审时提出改按净额法确认收入的建议,并在第四季度将此类业务收入确认调整为净额法。

而在2019年,公司财务人员依据与某军工涉密单位合同约定条款认为公司负有销售商品首要责任、承担并享有商品相关风险与报酬、承担上下游信用风险及有权自主定价与选择客户与供应商,进而选用总额法核算该业务营业收入。至次年上半年进行年报审计时,公司管理层依照谨慎性原则,认可第三方注册会计师提议,对第四季度营业收入改按净额法核算,并及时公告2019年年报。

(二)深交所与飞利信的问询博弈

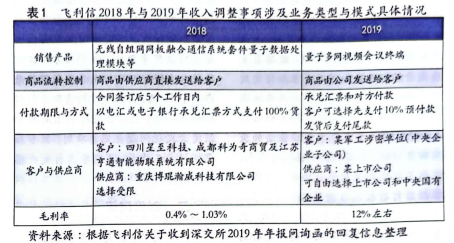

飞利信2018~2019年第四季度营业收入较前三季度的异常变动引起深交所重点关注,连续两年引发深交所与公司关于收入总额法与净额法变更的互动博弈。在两年问询博弈中,深交所均对涉及业务的具体情况进行问询并要求公司详细说明两年间涉及收入确认方法变更业务的类型与模式具体差异,对此公司回复中明确说明各年收入调整事项所涉及业务类型与模式(见表1),并指出茧两年间量子多网视频会议终端为同类购销产品业务,但公司2019年延用上年核算方式采用总额法是基于合同约定条款判断,实则在交易发生时,公司对该业务物流控制力同比显著减弱,故听取注册会计师建议对第四手度该业务改按净额法核算。

同时,深交所对公司采用总额法确认相关业务收入以及于第四季度变更为净额法的原因进行问询。公司针对采用总额法确认收入的原因回复称,2018年公司财务人员对该军民融合类业务作为常规业务处理,以公司是合同责任者、承担交货验收前存货风险与信用风险为由判断该业务符合收入准则(2006)规定适用总额法确认收入,2019年财务人员则基于合同约定条款,以公司是合同首要义务人、承担和享有商品风险与报酬、能够自主决定价格与选择上下游并承担信用风险为由判断该业务符合修订后收入准则第三十四条,应延用总额法确认收入。针对第四季度变更为净额法的原因回复则称,公司均出于谨慎性考虑听取了2018年注册会计师现场预审时根据修订后收入准则第三十四条,以流转控制力度弱、不具实质控制权、议价能力有限及毛利率低为由判定公司更符合代理人角色、应改按净额法确认收入的建议,以及2019年年审期间注册会计师以物流管控力度弱化为由判定公司明显向代理人角色转变、应按净额法确认收入的建议。显然,飞利信收入确认方法的变更起源于第三方会计师审计提议。

(三)准则修订衔接期所存问题

1.准则运行者缺乏沟通,修订后准则执行始点不清。2018年飞利信与第三方注册会计师对收入确认方法进行适用判定时所依据的准则标准存在差异。飞利信根据修订后收入准则规定解读为公司于2020年开始执行修订后收入准则即可,故公司在2018年依据修订前收入准则判定新增军民融合类业务适用总额法,而注册会计师在现场预审时则直接依照修订后收入准则标准判定公司该业务适用净额法,双方未进行充分沟通且公司未向注册会计师充分披露收入确认程序与判定标准,不利于第三方监管者落实对执行者的高效监管保护。

2.准则运行者解读存在差异,判断主观性较强。飞利信于2018年年末基于谨慎性考虑,听取了注册会计师建议,自2018年第四季度开始遵循修订后收入准则。此后2019年,公司财务人员依照自身对修订后收入准则的解读与理解,判断该类业务适用总额法确认收入,而在次年注册会计师年审中,其基于自身理解判断公司该类业务应适用净额法,由于双方对修订后收入准则理解不同而导致判断结果存在差异。显然,准则运行者职业判断主观性较强,虽在一定程度上有利于制定者发现问题并完善准则,但会加重执行者工作量,不利于其自觉严格执行会计准则。

二、对策建议

(一)制定者扩大反馈信息来源

制定者可通过听取多方意见、密切关注相关法律法规变化并进行实地调研与实证研究,以在保证制定与修订程序透明性条件下持续完善企业会计准则。建议制定者扩大反馈对象范围,除与企业、证监会、会计师事务所等,还应与投资者和学术界等其他相关方建立反馈机制,了解多方对企业会计准则的需求与期望。同时,通过关注法律法规变化与调查研究,了解现实经济环境及会计实务发展趋势,在确保准则制定符合法律法规要求的条件下,时刻与经济实际相适应,持续完善准则。

(二)执行者做好准则转换准备工作

执行者可通过制定街接方案与过渡政策、积极与各级监管部门和外部审计机构沟通并对修订后准则实施情况进行监控和定期评估,以保证财务报表在准则修订衔接期的连续性与可比性。建议公司可提前开展修订后准则内部培训与教育,确保员工正确解读与应用修订后准则。同时,通过增强与其他准则运行者的互动沟通及全面监控修订后准则执行程度,确保准则顺利转换。

(三)监管者强化有效监管

可通过明确上市公司审计唯一政府监管机构,降低注册会计师与公司达成审计合谋可能性,对上市公司会计师事务所选聘制度、审计收费制度及会计师事务所审计过程进行全方位监管并加强审计合谋处罚力度,从根源、过程及结果上阻止上市公司与注册会计师合作博弈。作为当前资本市场重要监管者及准则运行信息反馈机制的关键,证监会及其下属证券交易所仍需强化有效监管。通过完善并加强上市公司监管体系与力度,强化信息披露要求和监管执法,对上市公司存在的可疑行为或异常财务指标追查到底,确保准则正确执行与信息充分披露。

原文下载:《收入准则修订衔接背景下基于收入总额法与净额法的双方博弈》.pdf

作者:刘芳彤、孙光国

来源:《财务与会计》