北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:3435

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2795

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2750

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2696

发布日期:2022-08-25浏览次数:1626

发布日期:2022-11-22浏览次数:1479

发布日期:2022-12-06浏览次数:1435

发布日期:2022-05-13浏览次数:1342

发布日期:2022-11-30浏览次数:1337

发布日期:2022-12-01浏览次数:1275

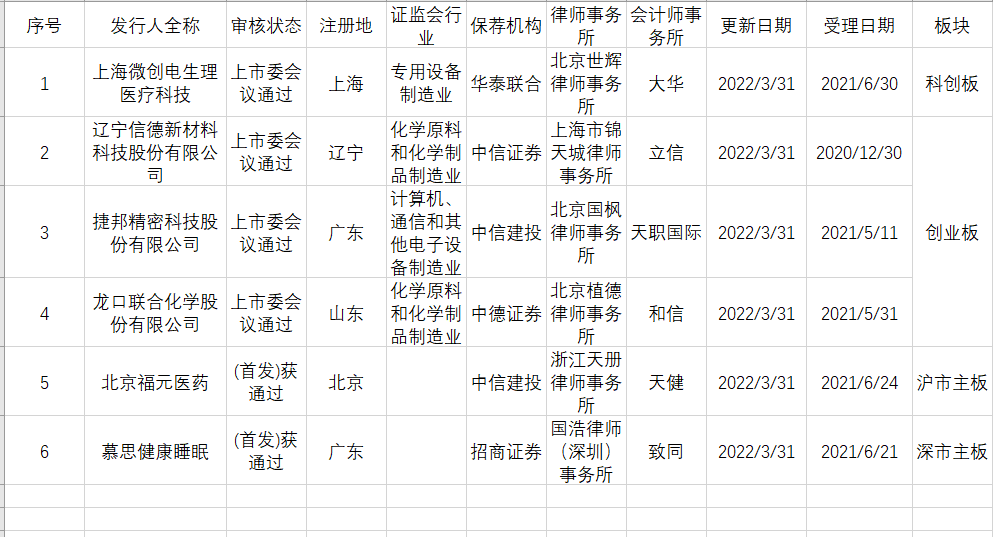

科创板上市委 2022 年第 24 次审议会议

结果公告

上海证券交易所科创板上市委员会 2022年第 24次审议会议于 2022 年 3 月 31 日上午召开,现将会议审议情况公告如下:

一、审议结果

(一)上海微创电生理医疗科技股份有限公司(首发):符合发行条件、上市条件和信息披露要求。

二、上市委现场问询问题

(一)上海微创电生理医疗科技股份有限公司

1.请发行人代表说明:(1)快速性心律失常目前的主要治疗手段,与无需用药情况、常用抗心律失常药物治疗和其他非药物治疗方式相比,消融产品在治疗中实际使用占比及未来市场空间;(2)近年强生、雅培、美敦力等龙头企业心脏电生理器械的销售规模及产品迭代趋势,发行人产品竞争优势及替代空间;(3)发行人产品适应证目前仅为快速性心律失常,微创医疗自身及分拆下属多家企业上市,为上市不同业竞争而做的与发行人相关产品或业务的划分是否准确和有效,是否符合产品和业务发展逻辑和趋势,是否限制了发行人的发展空间;(4)如果导管类产品被纳入高值医用耗材带量采购范围对发行人业务的影响。

请保荐代表人说明发行人业务是否符合其选择的科创板第五套上市标准中“市场空间大”的要求,相关依据是否充分,申请文件所引用的相关机构数据的可靠性及客观性。

2.请发行人代表说明:(1)2019 年引入嘉兴华杰的交易背景,微创投资在发行人业务不断发展时放弃发行人实际控制权的原因及合理性,该次转让及上市整体安排是否需要取得境外必要的授权、批准或披露;(2)上市后如嘉兴华杰减持,微创投资是否会重新控制发行人。请保荐代表人发表明确意见。

三、需进一步落实事项

(一)上海微创电生理医疗科技股份有限公司

无。

科创板上市委员会

2022 年 3 月 31 日

创业板上市委 2022 年第 18 次审议会议

结果公告

创业板上市委员会 2022 年第 18 次审议会议于 2022 年 3月 31 日召开,现将会议审议情况公告如下:

一、审议结果

(一)辽宁信德新材料科技股份有限公司(首发):符合发行条件、上市条件和信息披露要求。

(二)捷邦精密科技股份有限公司(首发):符合发行条件、上市条件和信息披露要求。

(三)龙口联合化学股份有限公司(首发):符合发行条件、上市条件和信息披露要求。

二、上市委会议提出问询的主要问题

(一)辽宁信德新材料科技股份有限公司

1.请发行人:(1)结合丛国强的工作经历,说明“石油基碳纤维可纺沥青及高温沥青的制备方法”技术及发明专利属于丛国强个人所有的依据及合理性;(2)说明《三方技术转让合同》约定由实际控制人尹洪涛代发行人支付技术转让款的合理性。请保荐人发表明确意见。

2.报告期内,实际控制人尹洪涛与非直系亲属、朋友、离职员工、现任员工、参股企业、发行人股东存在大额资金往来,其中部分为现金往来。请发行人说明以上资金往来形成的原因及合理性,是否存在股权代持、代收代付等情形。请保荐人发表明确意见。

(二)捷邦精密科技股份有限公司

1.请发行人结合报告期内产品中最终应用于苹果公司产品的销售收入占营业收入的比例及其变动等情况,说明发行人对苹果公司是否存在重大依赖。请保荐人发表明确意见。

2.请发行人说明林琼珊两次入股发行人安排(包括但不限于入股时间、入股价格)的合理性,是否存在其他利益安排。请保荐人发表明确意见。

3.发行人实际控制人辛云峰、杨巍和殷冠明签署的《一致行动人协议之补充协议》约定了一致行动人表决机制。请发行人说明如辛云峰与杨巍意见不一致时,上述机制能否保证发行人生产经营活动的正常开展。请保荐人发表明确意见。

(三)龙口联合化学股份有限公司

1.请发行人结合行业环境、竞争格局、自身技术特点、在手订单等因素,说明本次募投项目“年产 8,000 吨有机颜料生产项目”是否存在新增产能不能消化的风险;如存在,说明具体应对措施。请保荐人发表明确意见。

2.报告期内,发行人存在通过供应商转贷和为客户提供转贷通道、发行人与关联方存在资金拆借、向关联方采购等情形。请发行人结合以上情形说明内控制度是否健全并得到有效执行。请保荐人发表明确意见。

三、需进一步落实事项

(一)辽宁信德新材料科技股份有限公司

无

(二)捷邦精密科技股份有限公司

1.请发行人在招股说明书中补充披露对苹果公司是否存在重大依赖。

2.请发行人在招股说明书中补充披露林琼珊两次入股发行人安排的合理性。

3.请发行人在招股说明书中补充披露在辛云峰与杨巍意见不一致、发行人的相关决议遭到否决的情况下,现有一致行动人表决机制能否保证发行人生产经营活动的正常开展。请保荐人、发行人律师发表明确意见。

(三)龙口联合化学股份有限公司

无

深圳证券交易所

上市审核中心

2022 年 3 月 31 日

第十八届发审委2022年第37次会议审核结果公告

中国证券监督管理委员会第十八届发行审核委员会2022年第37次发审委会议于2022年3月31日召开,现将会议审核情况公告如下:

一、审核结果

(一)北京福元医药股份有限公司(首发)获通过。

(二)慕思健康睡眠股份有限公司(首发)获通过。

二、发审委会议提出询问的主要问题

(一)北京福元医药股份有限公司

1、报告期内,发行人配送经销、推广经销实现的收入占比高。请发行人代表说明:(1)采用配送和推广经销模式的商业合理性,配送、推广经销模式与直销模式毛利率差异较大的原因及合理性;(2)配送经销是否为买断式销售,配送经销商在销售中是否承担主要责任,收入确认是否符合《企业会计准则》的规定,是否存在跨期确认收入的情形;(3)发行人中标带量采购情况及对相关产品销量、单价、毛利率等的影响,发行人相关产品实现销售收入增长的原因及合理性,带量釆购的推广实施是否会对发行人的经营业绩产生持续不利影响;(4)首仿产品销售情况,未通过一致性评价的产品及销售情况,一致性评价相关政策是否会对发行人的经营业绩产生持续不利影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人销售费用较高,主要为市场推广费,其他应付款余额主要为应付市场推广费。请发行人代表:(1)说明委托推广服务商开展市场开发及维护、市场管理的合理性,是否存在通过相关费用进行不当市场开拓的行为;(2)说明报告期发行人市场推广费用占比较高的原因及合理性,报告期各期市场推广费用的分项构成、主要开展的推广活动、与收入的配比关系,是否与同行业可比上市公司一致;(3)说明推广服务费的定价原则和支付方式,各主要推广服务商的计费标准有无差异及差异的合理性;(4)说明部分推广服务商成立不久即与发行人合作的原因及合理性,报告期内部分前五大推广服务商最近一期未进入前十大推广服务商的原因,2021年发行人向福建省医美医药投资集团有限公司控制的企业支付的市场推广费较以往年度大幅降低的原因;(5)说明应付市场推广费余额情况及预提的充分性、准确性;(6)结合上述情况及发行人防范商业贿赂相关制度的执行情况,说明发行人销售费用中是否存在利用虚假票据、虚构业务事项或利用医药推广公司套取资金体外使用的情形,发行人及推广服务商是否存在商业贿赂或其他利益输送的情形,发行人在各省医药价格和招采信用评级中是否存在被列入失信违约名单的情形,相关风险是否已充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。

(二)慕思健康睡眠股份有限公司

1、发行人销售以经销为主,经销采取买断式销售。请发行人代表说明:(1)主要经销商备货周期是否存在异常,是否存在经销商超出真实业务需求囤货的情况;(2)经销商无订单提货的商业合理性及期后终端销售实现情况;(3)发行人转让上海直营门店的原因及合理性、转让价格的公允性,转让前后销售金额、毛利率变化情况;(4)经销商是否和发行人存在关联关系,发行人对经销商是否存在其他财务支持(如借款等),若存在,报告期各期的发生金额及利率水平。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、请发行人代表说明:(1)综合毛利率高于同行业可比公司均值的原因及合理性;(2)直营、电商渠道毛利率高于经销毛利率的原因及合理性,境外销售毛利率较低的原因;(3)直供渠道毛利率逐期下降、床架直供毛利率出现负数且波动较大的原因及合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、2020年12月,欧派家居通过其全资子公司欧派投资增持发行人股权。2019年、2020年和2021年1-6月,发行人对欧派家居的销售收入持续增长。请发行人代表说明:(1)欧派投资入股发行人的价格是否公允,发行人与欧派家居是否存在关联关系或其他利益安排;(2)发行人对欧派家居的销售收入大幅增长的原因及合理性,是否存在保底销量,是否与欧派家居相关业务增长相匹配,是否具有可持续性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)报告期内发行人是否存在因偷税漏税被相关部门立案或者处罚的情形;(2)发行人早期宣传资料中是否存在违反《广告法》《反不当竞争法》等相关规定的情形,报告期内是否存在因虚假宣传、夸大宣传被消费者投诉及处理情况,目前宣传是否已规范。请保荐代表人说明核查依据、过程,并发表明确核查意见。

发行监管部

2022年3月31日

来源:企业上市编委整理 企业上市