发布日期:2022-04-21浏览次数:14582

发布日期:2022-04-21浏览次数:9385

发布日期:2022-04-21浏览次数:6665

发布日期:2022-04-21浏览次数:6584

发布日期:2025-07-29浏览次数:6581

发布日期:2022-04-21浏览次数:6447

发布日期:2022-04-21浏览次数:6362

发布日期:2022-04-21浏览次数:6272

发布日期:2022-04-21浏览次数:4502

发布日期:2022-04-21浏览次数:4157

许多公司会临时雇佣一些个人来为公司提供特定服务。这些服务可能是咨询服务、技术服务,或是为了促进业务成交,需要居间人促成合作。这些服务都需要向个人支付相应费用。

然而,很多财务人员无法正确区分:临时工究竟是可以按“工资”扣个税还是要按“劳务报酬”扣个税?一起来看看!

01 临时工工资属于“工资”还是“劳务报酬”?

税务局回复:若临时工与单位存在雇佣关系,按照工资薪金所得申报纳税。若临时工与单位不存在雇佣关系,按照劳务报酬所得申报纳税。

公司和临时工到底是否存在雇佣关系?通过与临时工如何约定、如何签订合同等进行确定。

(1)如果签订的是劳动合同,就是劳动关系。

按月正常发放工资的,“是否雇员”选择“是”,填写正常工资薪金报表。

企业应按照“工资薪金”给临时工发放报酬,按照“工资薪金”代扣代缴个税,同时,需要帮临时工代扣代缴社保。

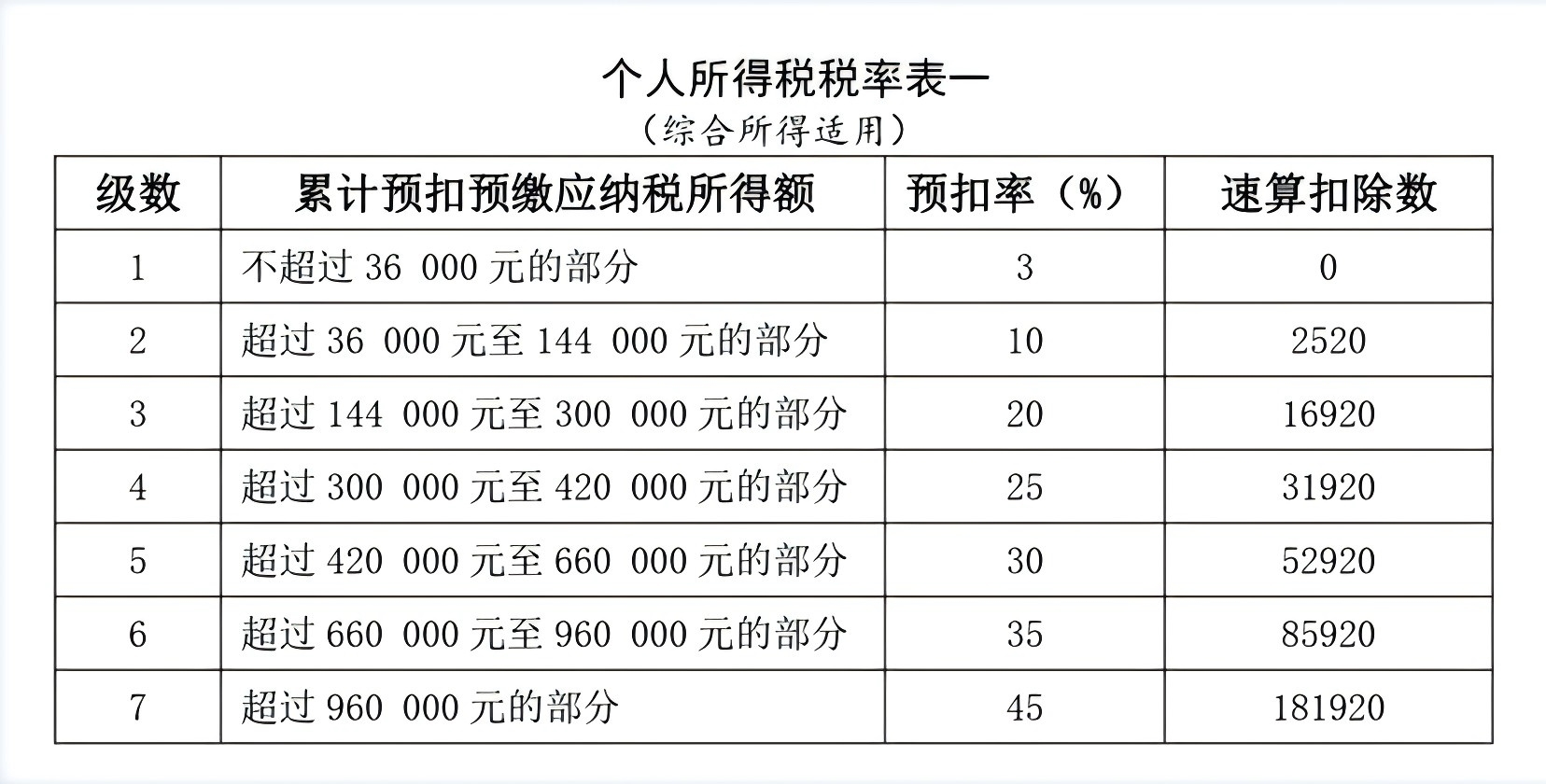

“工资薪金”个税执行7级超额累进税率:扣除数为5000元。支付员工的工资可以造工资表发放,不需要员工为单位提供发票。

(2)如果签订的是劳务合同,就是劳务关系。

不按月发放工资或者未签订劳动合同的,“是否雇员”选择“否” ,填写劳务报酬报表。

企业应按照“劳务报酬”代扣代缴个税,接受劳务的企业不需要为提供劳务的人提供社保。

劳务报酬个税的税率为20%—40%。企业支付劳务费不可以造工资表抵扣成本,需要个人提供发票入账。不过,个人提供劳务不超过500元的情况下,企业可以使用内部凭证作为税前扣除凭证。

02 是否需要为临时工缴纳社保

1.临时工分为三种情况:

①签订劳动合同,定期支付劳动报酬。该情况已经形成雇佣关系,应缴纳社保。

②签订劳务合同,属于服务关系,不需要缴纳社保。

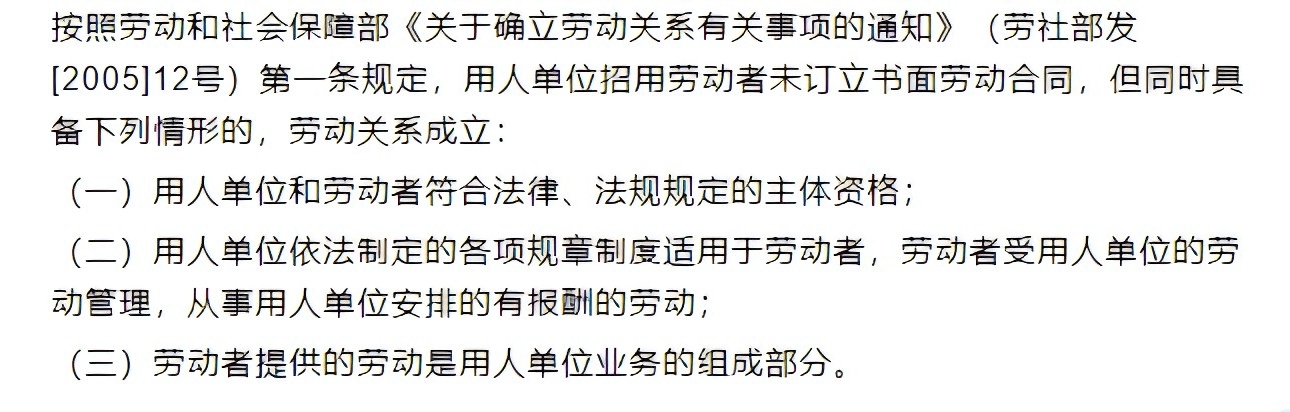

③未签订劳动合同,但实际上已构成劳动关系。这种情况也形成了雇佣关系,应该缴纳社保。

2.实习生到单位实习,未签订劳动合同,但签订三方协议,有效期是签约日至毕业生到用人单位报到止。没有建立雇佣关系,不需缴纳社保。

3.试用期员工,根据社会保险法规定,用人单位应当自用工之日起30天内缴纳社保。

试用期包含在劳动合同期限内,员工试用期也要缴社保。

4.劳务派遣员工由派遣单位缴纳社保。

5.还有三种人不用缴纳社保,即非全日制用工、退休返聘人员、聘用其他单位的停职人员。

03 支付劳务报酬的5大误区

误区一:支付自然人的劳务报酬,不需要发票就可税前扣除。

纠正:企业支付自然人的劳务报酬,需要取得发票才可以税前扣除。

误区二:支付自然人的劳务报酬,在代开发票环节税务局征收个人所得税。

纠正:

1.自然人取得劳务报酬所得、稿酬所得和特许权使用费所得申请代开发票的,在代开发票环节不再征收个人所得税。次年进行个人所得税汇算清缴,适用3%—45%的个税税率。

2.如果自然人是通过园区代开发票,代开发票完结会直接完税,不会计入年底汇算清缴。

误区三:支付自然人的劳务报酬,支付方在预扣个人所得税时直接乘以20%税率计算。

纠正:需要先计算收入额,再按照税率20%预扣个税。

误区四:支付自然人的劳务报酬不超过800元的无需申报个税。

纠正:劳务报酬所得每次收入未超过800元的,由于计算预扣预缴时“劳务报酬所得每次收入不超过4000元的,减除费用按800元计算”,所以,应预扣预缴个人所得税税额为0。0并不代表不需要申报。

误区五:支付同一自然人的同一项目的劳务报酬,一个月内多次取得的,每次都可以减去800元或者20%扣除。

纠正:劳务报酬所得属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

以上仅供参考。

来源:会计学苑、注册会计师、会计说等