发布日期:2022-04-21浏览次数:12338

发布日期:2023-09-18浏览次数:8643

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:8590

发布日期:2022-04-21浏览次数:7487

发布日期:2022-04-21浏览次数:6355

发布日期:2022-12-01浏览次数:5743

发布日期:2022-04-21浏览次数:4954

发布日期:2022-04-21浏览次数:4731

发布日期:2022-04-21浏览次数:4603

发布日期:2022-04-21浏览次数:4257

一、财务报表分析

1、流动比率=流动资产÷流动负债

2、速动比率=速动资产÷流动负债

保守速动比率=(现金+短期证券+应收票据+应收账款净额)÷流动负债

3、营业周期=存货周转天数+应收账款周转天数

4、存货周转率(次数)=销售成本÷平均存货其中:平均存货=(存货年初数+存货年末数)÷2

存货周转天数=360/存货周转率=(平均存货×360)÷销售成本

5、应收账款周转率(次)=销售收入÷平均应收账款l

其中:销售收入为扣除折扣与折让后的净额;应收账款是未扣除坏账准备的金额

应收账款周转天数=360÷应收账款周转率=(平均应收账款×360)÷销售收入净额

6、流动资产周转率(次数)=销售收入÷平均流动资产

7、总资产周转率=销售收入÷平均资产总额

8、资产负债率=(负债总额÷资产总额)×100% (也称举债经营比率)

9、产权比率=(负债总额÷股东权益)×100% (也称债务股权比率)

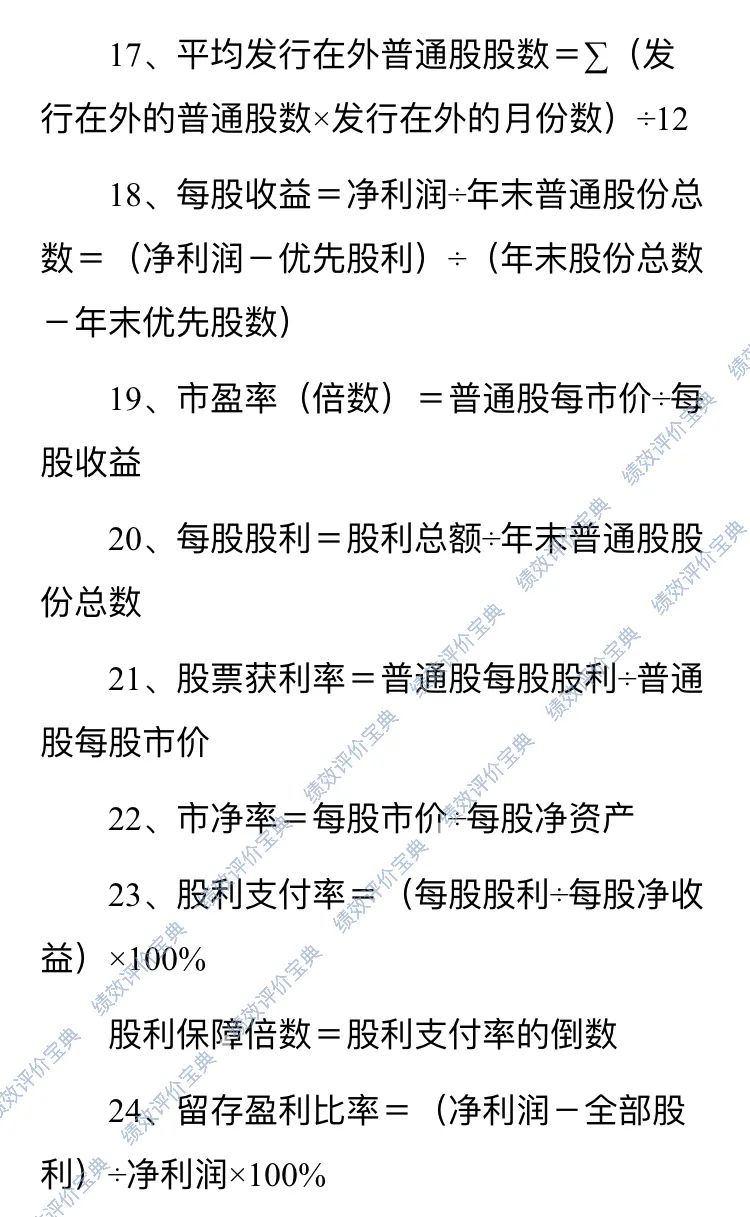

25、每股净资产=年末股东权益(扣除优先股)÷年末普通股数(也称每股账面价值或每股权益)

26、现金到期债务比=经营现金净流入÷本期到期的债务(指本期到期的长期债务与本期应付票据).

现金流动负债比=经营现金净流入÷流动负债

现金债务总额比=经营现金净流入÷债务总额(计算公司最大的负债能力)

27、销售现金比率=经营现金净流入÷销售额

每股营业现金净流量=经营现金净流入÷普通股数

全部资产现金回收率=经营现金净流入÷全部资产×100%M

28、现金满足投资比=近5年经营活动现金净流入÷近5年资本支出、存货增加、现金股利之和;

现金股利保障倍数=每股营业现金净流入÷每股现金股利

29、净收益营运指数=经营净收益÷净收益=(净收益-非经营收益)÷净收益

现金营运指数=经营现金净流量÷经营所得现金(经营所得现金=经营活动净收益+非付现费用)

二、财务预测与计划

30、外部融资额=(资产销售百分比-负债销售百分比)×新增销售额-销售净利率×计划销售额×(1-股利支付率)

31、销售增长率=新增额÷基期额或=(计划额÷基期额)-1

32、新增销售额=销售增长率×基期销售额

34、可持续增长率=股东权益增长率=股东权益本期增加额÷期初股东权益

=销售净利率×总资产周转率×收益留存率×期初权益期末总资产乘数

或=权益净利率×收益留存率÷(1-权益净利率×收益留存率)

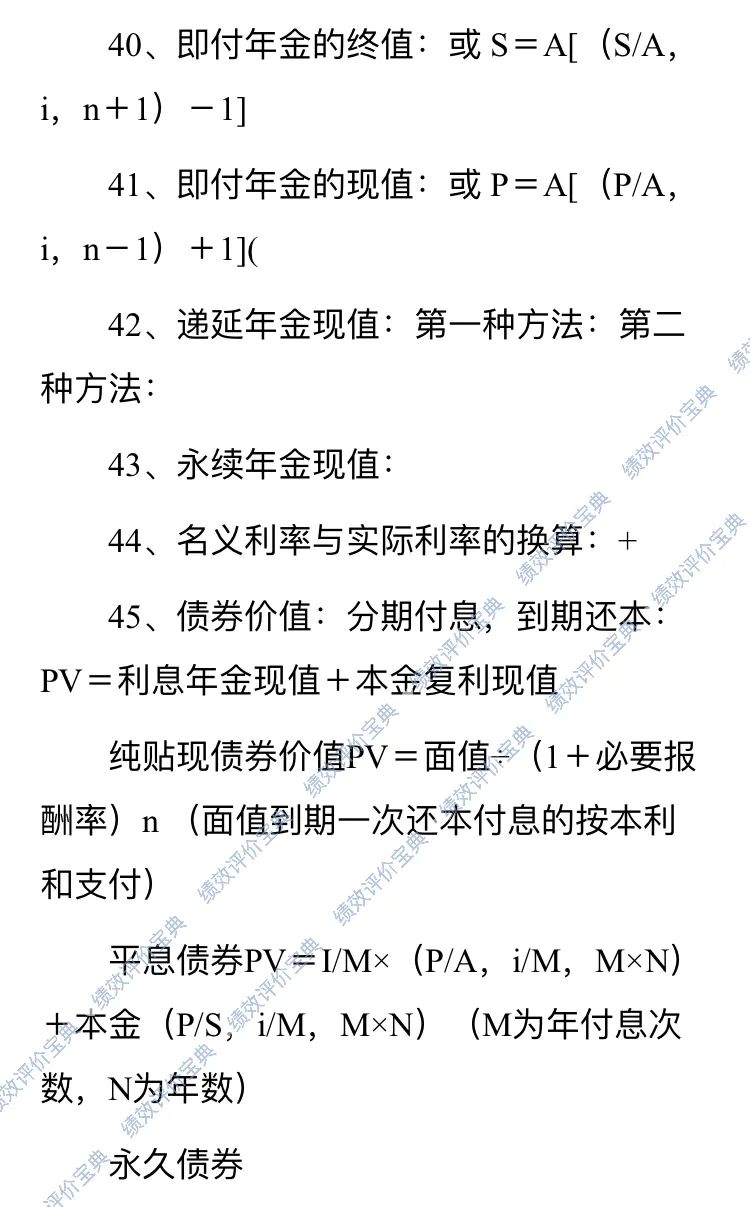

财务估价'

(P-现值 i-利率 I-利息 S-终值 n—时间 r—名义利率 m-每年复利次数)

35、复利终值复利现值

36、普通年金终值:或

37、年偿债基金:或A=S(A/S,i,n)(36与37系数互为倒数)

38、普通年金现值:或 P=A(P/A,i,n)

39、投资回收额:或 A=P(A/P,i,n)(38与39系数互为倒数)

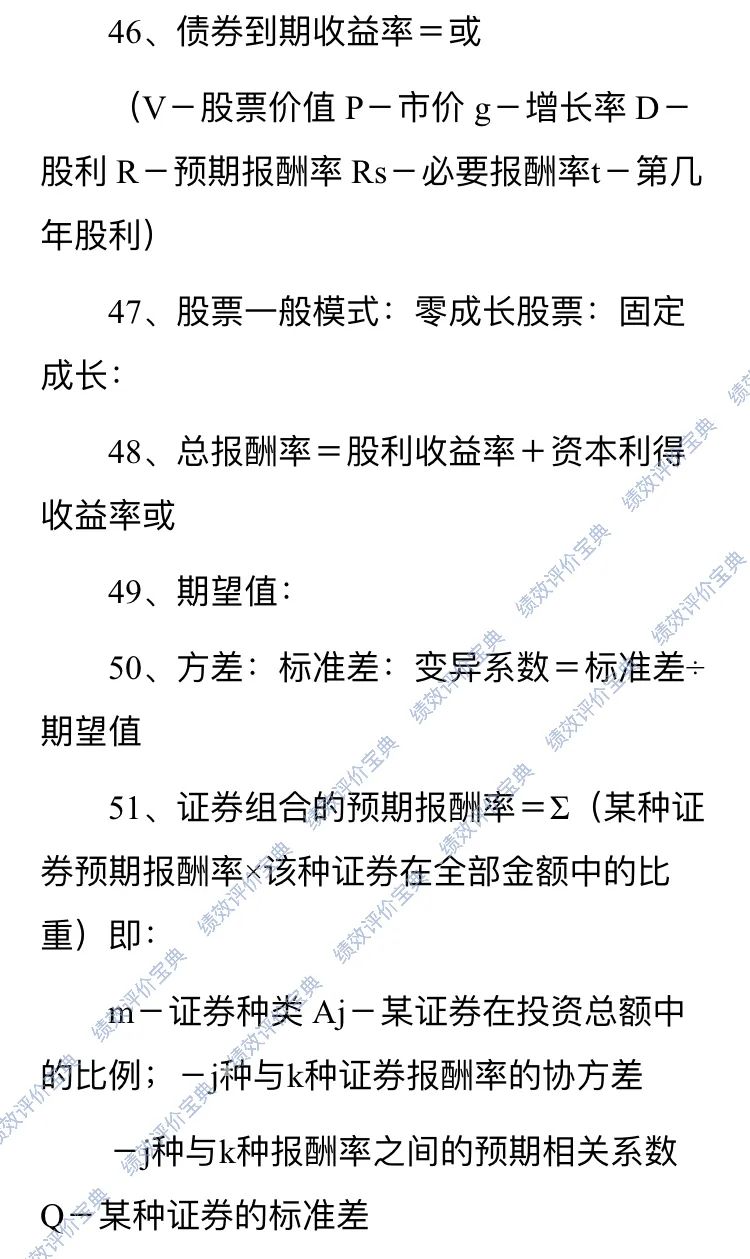

证券组合的标准差:

52、总期望报酬率=Q×风险组合期望报酬率+(1-Q)×无风险利率

总标准差=Q×风险组合的标准差

53、资本资产定价模型:

① COV为协方差,其它同上

②直线回归法

③直接计算法

54、证券市场线:个股要求收益率

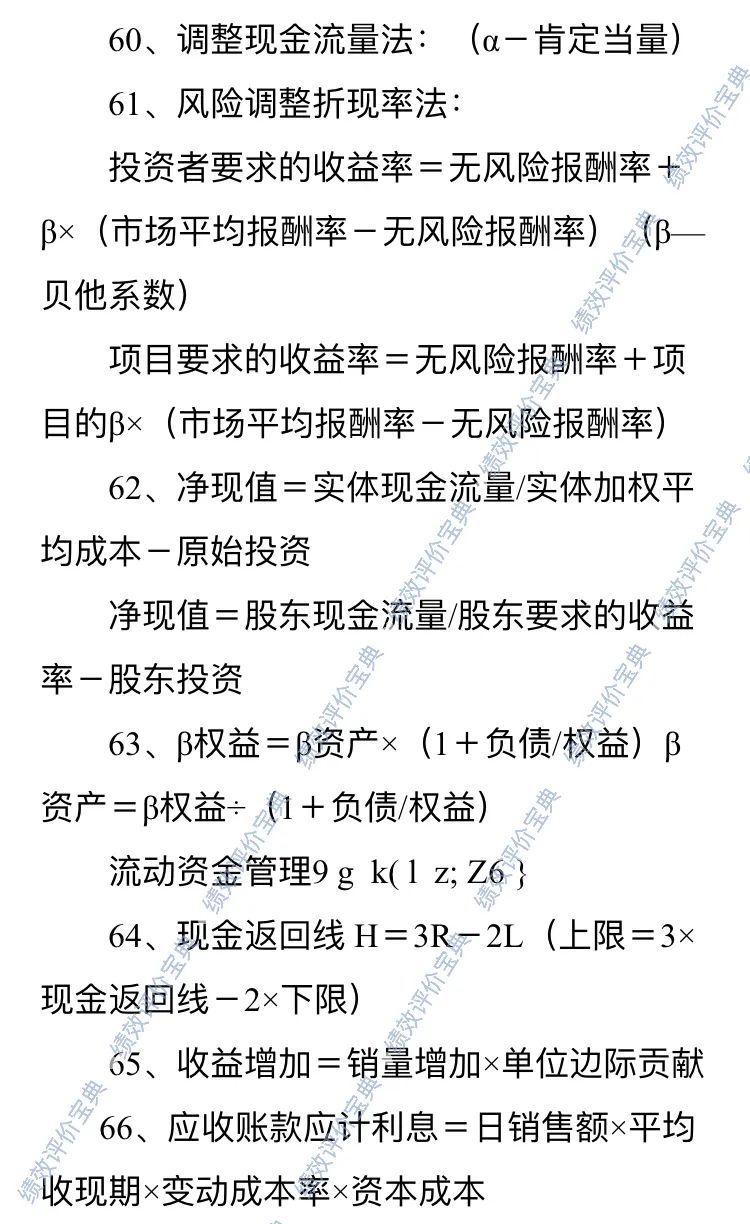

三、投资管理

55、贴现指标:净现值=现金流入现值-现金流出现值

现值指数=现金流入现值÷现金流出现值

内含报酬率:每年流量相等时用“年金法”,不等时用“逐步测试法”

56、非贴现指标:回收期不等或分几年投入=n+n年未回收额/n+1年现金流出量

会计收益率=(年均净收益÷原始投资额)×100%

57、投资人要求的收益率(资本成本)=债务比重×利率×(1-所得税)+所有者权益比重×权益成本

58、固定平均年成本=(原值+运行成本-残值)/使用年限(不考虑时间价值)

或=(原值+运行成本现值之和-残值现值)/年金现值系数(考虑时间价值)

59、营业现金流量=营业收入-付现成本-所得税(根据定义)=税后净利润+折旧(根据年末营业成果)=(收入-付现成本)×(1-所得税率)+折旧×税率(根据所得税对收入和折旧的影响)

70、再订货点(R)=交货时间(L)×平均日需求量(d)+保险储备(B) R=L×d+B(Ku-单位缺货成本; S-一次订货缺货量; N-年订货次数; Kc-单位存货成本)

保险储备总成本=缺货成本+保险储备成本=单位缺货成本×缺货量×年订货次数+保险储备×单位存货成本即:TC(S、B)=Ku × S × N + B × Kc

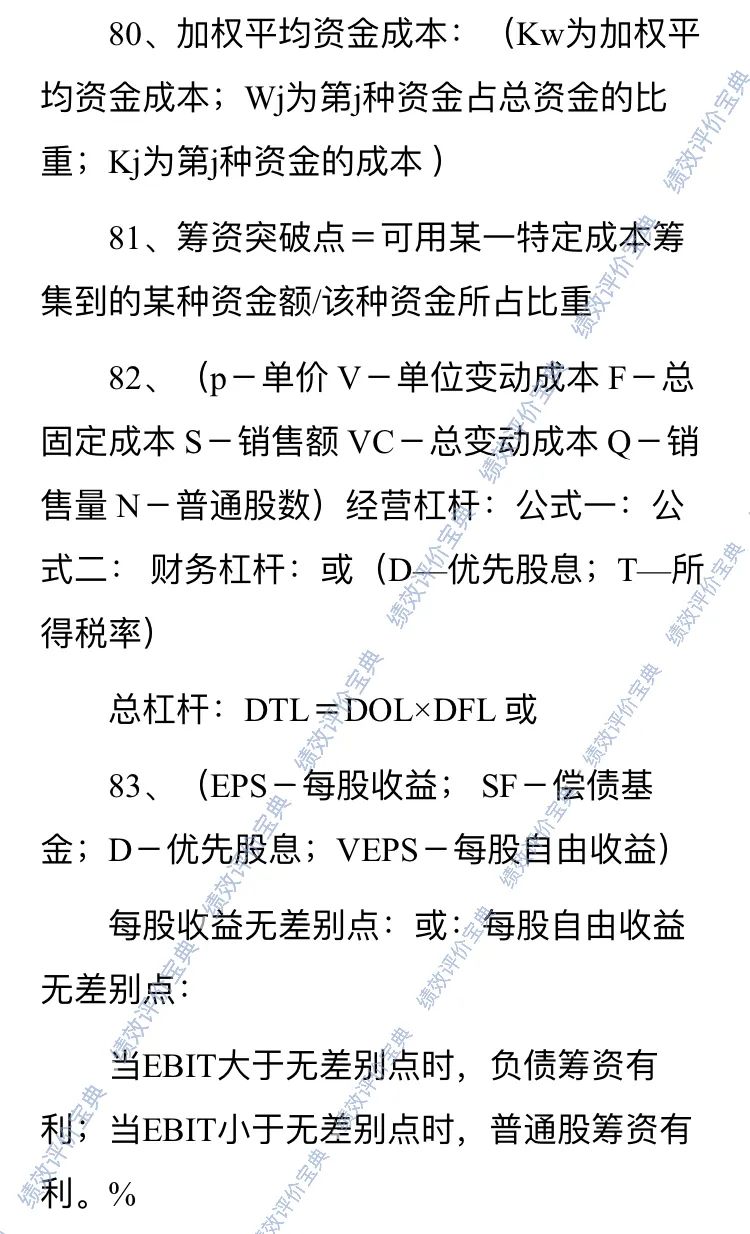

四、筹资管理

72、实际利率(短期借款)=名义利率/(1-补偿性余额比率)或=利息/实际可用借款额

73、可转换债券转换比例=债券面值÷转换价格

股利分配

74、发放股票股利后的每股收益(市价)=发放前每股收益(市价)÷(1+股票股利发放率))

资本成本和资本结构 通用模式:资本成本=资金占用费/筹资金额×(1-筹集费率)

75、银行借款成本:

(K1-银行借款成本;I-年利息;L-筹资总额;T-所得税税率;R1-借款利率;F1-筹资费率)

考虑时间价值的税前成本(K):(P-本金)税后成本(K1):(K1)=K×(1-T)

76、债券成本:

(Kb-债券成本;I-年利息;T-所得税率;Rb–债券利率;B-筹资额(按发行价格);Fb-筹资费率)

考虑时间价值的税前成本(K):(P-面值)税后成本(Kb)(Kb)=K×(1-T)

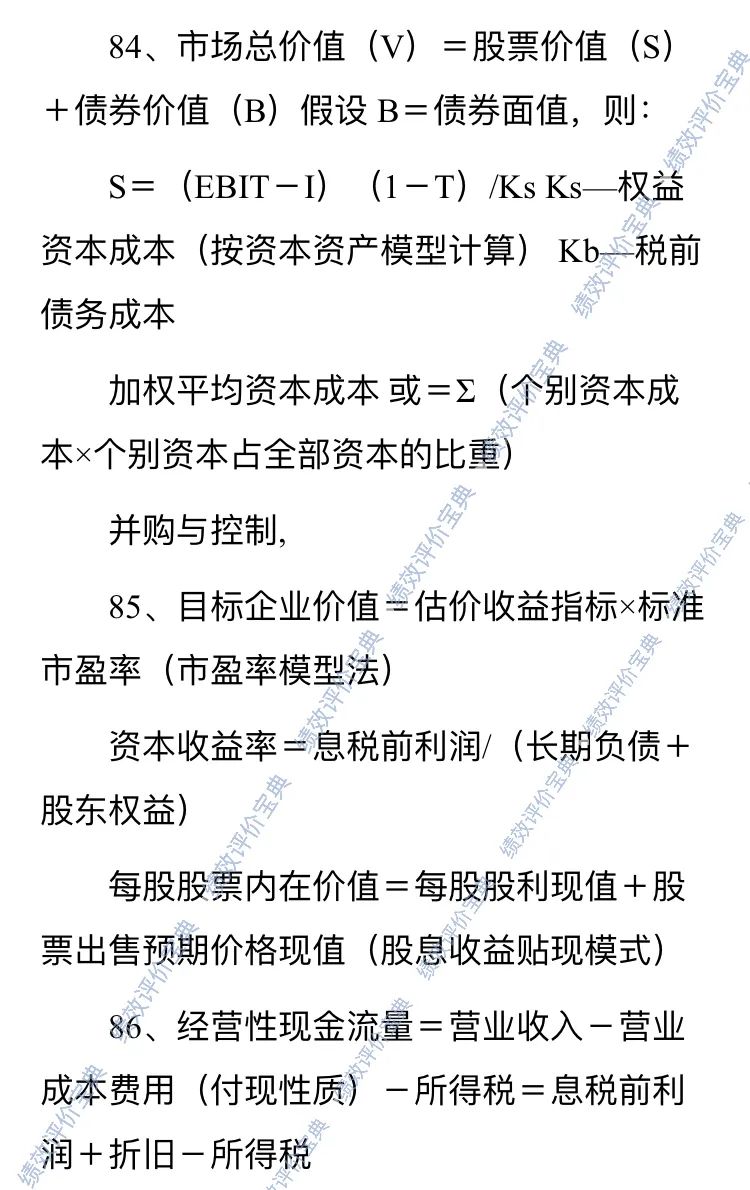

77、留存收益成本:

第一种方法:股利增长模型:

第二种方法:资本资产定价模型:

第三种方法:风险溢价法:(Kb-债务成本;RPc -风险溢价)

78、普通股成本:(式中:D1—第1年股利;P0—市价;g—年增长率)

优先股成本=年股息率/(1-筹资费率)

79、筹资突破点=可用某一特定成本筹集到的资金额÷该种资金在资本结构中所占的比重

企业自由现金流量=息税前利润+折旧-所得税-资本性支出-营运资本净增加

自由现金流量(CFt)=税后利润-新增销售额×(固定资本增长率+营运资本增长率)

87、(V-目标企业终值;WACC-加权平均资本成本(目标企业贴现率);FCFt-目标企业自由现金流量)

零增长模型:稳定增长模型:是指(K+1)年的自由现金流量

88、q比率法:q=股票市值/对应的资产重置成本股票价值=q×资产重置成本(q—市净率)

89、并购价值=目标公司净资产账面价值×(1+调整系数)×拟收购的股份比例

或=目标每股净资产×(1+调整系数)×拟收购的股份数量

90、并购企业每股收益(市价)=并购后每股收益(市价)×股票:)率

并购后每股收益=并购后净收益/并购后股本总数b

=并购后净收益/(并购企业股数+目标企业股数×股票:)率)

91、并购收益=并购后公司价值-并购前各公司价值之和 S=Vab-(Va+Vb)

并购完成成本=并购价+并购费用=Pb+F

并购溢价=并购价-目标公司价值 P=Pb-Vb

并购净收益=并购收益-并购溢价-并购费用 NS=S-P-F

或 NS=并购后公司价值-并购公司价值-并购价-并购费用 NS=Vab-Va- P-F

目标企业的价值=估价收益指标×标准市盈率(收益法的市盈率模型)

五、重整与清算

92、资金安全率=资产变现率-资产负债率=(资产变现值-负债额)/资产账面总额

经营安全率=安全边际率=(现有或预计销售额-保本额)/现有或预计销售额

判别函数值

X1-(营运资金/资产总额)×100;X2-(留存收益/资产总额)×100;X3-(息税前利润。资产总额)×100;X4-(普通股和优先股市场价值总额/负债账面价值总额)×100;X5-销售收入/资产总额

成本计算

93、通用公式:间接费用分配率=待分配的间接费用÷分配标准合计

某产品应分配的间接费用=间接费用分配率×某产品的分配标准

材料分配率=材料实际总消耗量(或实际成本)÷各种产品材料定额销量(或定额成本)之和

人工分配率=生产工人工资总额÷各产品实用工时之和

制造费用分配率=制造费用总额÷各产品实用(定额、机器)工时之和

辅助生产单位成本=辅助费用总额÷对外提供的产品或劳务总量

各受益车间、产品、部门应分配的费用=辅助生产的单位成本×耗用量

94、(约当产量法)

在产品约当产量=在产品数量×完工程度 产成品成本=单位成本×产成品产量

单位成本=(月初在产品成本+本月生产费用)÷(产成品产量+月末在产品约当产量)

月末在产品成本=单位成本×在产品约当产量

95、(按定额成本计算)

月末在产品成本=在产品数量×在产品定额单位成本

产成品总成本=(月初在产品成本+本月费用)-月末在产品成本

产成品单位成本=产成品总成本÷产成品产量

96、(定额比例法)

在产品应分配的材料(工资)成本=在产品定额材料(工资)成本×材料(工资)分配率

完工产品应分配的材料(工资)成本=完工产品定额材料(工资)成本×材料(工资)分配率

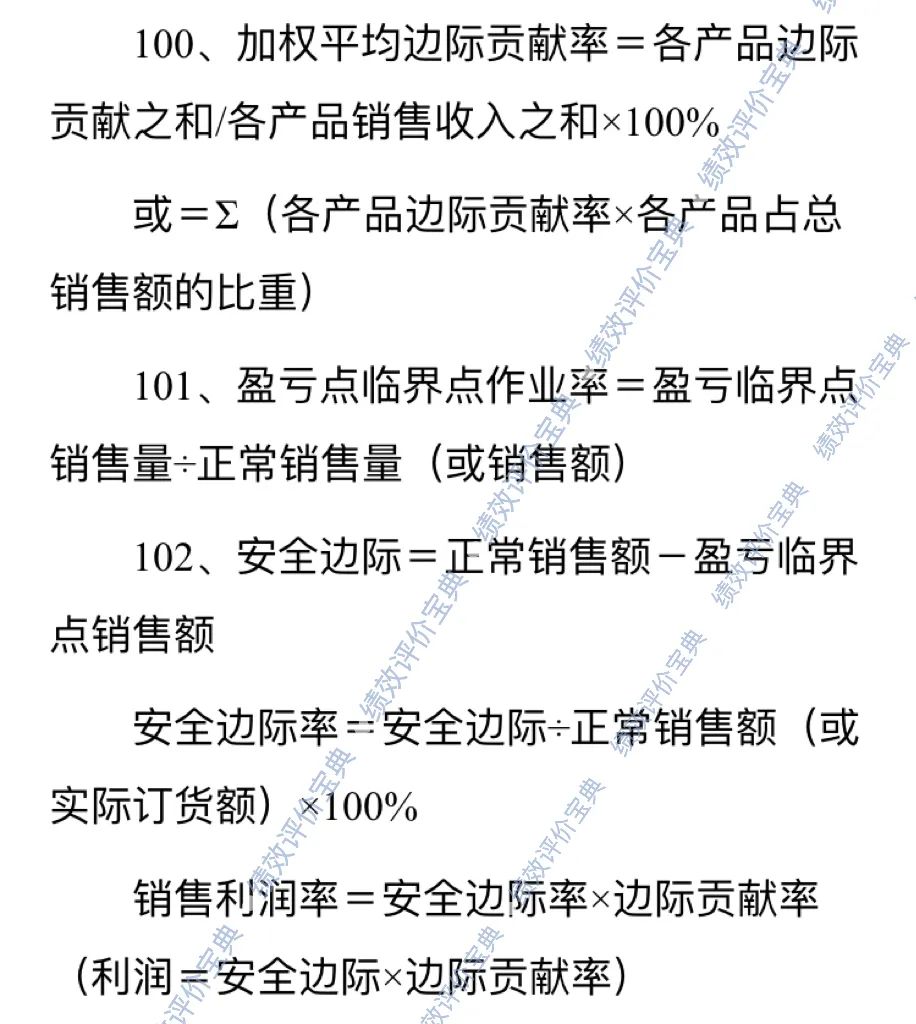

97、成本—数量—利润分析

98、基本方程式:

利润=单价×销量-单位变动成本×销量-固定成本或

=边际贡献-固定成本=销售收入×边际贡献率-固定成本=安全边际×边际贡献率

99、边际贡献方程式:

利润=销量×单位边际贡献-固定成本

利润=销售收入×边际贡献率-固定成本

边际贡献=销售收入-变动成本=单位边际贡献×销量

单位边际贡献=单价-单位变动成本

变动成本率+边际贡献率=1

盈亏点作业率+安全边际率=1

资金安全率+资产负债率=资产变现率

103、敏感系数=目标值(利润)变动百分比÷参量值变动百分比

如:销量敏感系数=利润变动百分比÷销量变动百分比销量敏感系数,也就是营业杠杆系数)

成本控制

104、变动成本差异分析的通用模式

差异=价差+量差 价差=实际用量×(实际价格-标准价格)

量差=(实际用量-标准用量)×标准价格i

105、直接材料成本差异=材料价格差异+材料数量差异

材料价格差异=实际数量×(实际价格-标准价格)

材料数量差异=(实际数量-标准数量)×标准价格

105、直接人工成本差异=工资率差异+人工效率差异

工资率差异=实际工时×(实际工资率-标准工资率)-

人工效率差异=(实际工时-标准工时)×标准工资率

106、变动制造费用差异=变动制造费用耗费差异+变动制造费用效率差异

变动制造费用耗费差异=实际工时×(实际分配率-标准分配率)

变动制造费用效率差异=(实际工时-标准工时)×标准分配率

制造费用标准分配率=制造费用预算总额/直接人工标准总工时

费用标准成本=直接人工标准工时×标准分配率

107、固定制造费用成本

固定制造费用标准分配率=预算数÷产能标准工时

二因素分析法:

固定制造费用耗费差异=固定制造费用实际数-固定制造费用预算数

固定制造费用能量差异=预算数-标准成本=(生产能量-实际产量标准工时)×标准分配率

三因素分析法:

固定制造费用耗费差异=固定制造费用实际数-固定制造费用预算数

=固定制造费用实际数-固定制造费用标准分配率×生产能量

固定制造费用闲置能量差异=固定制造费用预算-实际工时×固定制造费用标准分配率

=(产能标准工时-实际工时)×标准分配率

固定制造费用效率差异=(实际工时-实际产量标准工时)×标准分配率

业绩评价

108、边际贡献=销售收入-变动成本总额 可控边际贡献=边际贡献-可控固定成本

部门边际贡献=收入-变动成本-可控固定成本-不可控固定成本

部门税前利润=部门边际贡献-管理费用

109、投资报酬率=部门边际贡献÷该部门所拥有的资产额

剩余收益=部门边际贡献-部门资产×资金成本率=部门资产×(投资报酬率-资金成本率)

110、营业现金流量=年现金收入-支出

现金回收率=营业现金流量÷平均总资产 剩余现金流量=经营现金流入-部门资产×资金成本率