发布日期:2022-04-21浏览次数:14269

发布日期:2022-04-21浏览次数:9125

发布日期:2022-04-21浏览次数:6424

发布日期:2022-04-21浏览次数:6342

发布日期:2022-04-21浏览次数:6202

发布日期:2022-04-21浏览次数:6095

发布日期:2022-04-21浏览次数:6045

发布日期:2022-04-21浏览次数:4247

发布日期:2022-04-21浏览次数:3919

发布日期:2022-04-21浏览次数:3733

随着社会经济生活的不断发展,企业重组业务在资本市场上也日益活跃与频繁。而对于企业重组涉税业务的管理,目前主要以“财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知”(财税〔2009〕59号,以下简称“59号通知”)和国家税务总局发布的《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号发布,以下简称“4号公告”)等为主要的政策依据。但就目前具体的政策实施上来看,还存在一些具体的操作细节仍有待商榷,比如母公司吸收合并全资子公司是否属于“同一控制下的企业合并”,比如在适用特殊性税务处理的情况下被合并企业亏损弥补限额按年计算还是合计计算,以及亏损弥补限额计算过程中的注意事项等。本文即针对该项业务,结合案例进行分析,以与广大财税工作者探讨。

案例:甲公司与X公司均为境内企业,X公司为甲公司的全资子公司。2×21年12月31日,甲公司对X公司实施吸收合并。截至合并日,相关财务指标及说明如下(本文假设合并企业与被合并企业均为“一般企业”,亏损可弥补年限为5年):

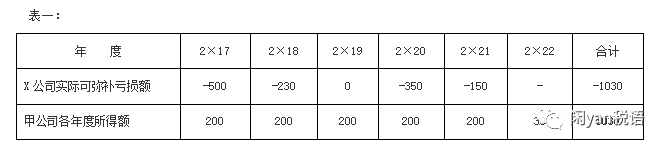

1、甲公司、X公司的相关金额见下表一(金额单位:万元,下同):

2、X公司净资产公允价值为4000万元;

3、截至目前,国家发行的最长期限的国债利率为7.50%;

4、假设该项合并满足适用特殊性税务处理的条件,且不考虑其他可能影响应纳所得税额的因素。

一、如何理解“同一控制下且不需要支付对价”?

“59号通知”第六条第四款,规定“同一控制下且不需要支付对价的企业合并”可以选择适用特殊性税务处理。“4号公告”第二十一条中解释了“同一控制”,是指参与合并的企业在合并前后均受同一方或相同的多方(即“投资者群体”)最终控制,且该控制并非暂时性的。

就“4号公告”所解释的字面意思来看,“同一控制”至少涉及三方:合并方,被合并方以及两者的最终同一控制方;如果合并方和被合并方受“投资者群体”最终控制的,该企业合并业务所涉及的对象就会是三方以上了。那么,同一控制下的企业合并可能存在三种模式(为表述方便,本文将“投资者群体”视为“同一方”处理):

第一种模式,受控的兄弟公司之间的合并。比如,A1公司和A2公司同为A公司的子公司或孙公司,A1与A2的合并;

第二种模式,受控的母、子公司之间的合并。比如,A公司是A1公司的母公司,A1公司是A2公司的母公司,A1与A2的合并;

第三种模式,受控子公司与其他受控孙公司之间的合并。比如,A1公司和B公司均是A公司的子公司,A2公司是B公司的子公司、A公司的孙公司,A1与A2的合并;

现实生活中,还有一种特殊情况,即第四种模式:母、子公司之间的合并。比如A1公司是A2公司的母公司,A1与A2的合并。这种情况不同于上述第二种模式下的A1、A2公司的合并,该企业合并所涉及的对象只有两方。那么这种情况算不算“同一控制下的企业合并”呢?目前的税收制度未予以明确。

在财政部会计司编写的《企业会计准则讲解2010》中,在讲解“判断某一企业合并是否属于同一控制下的企业合并”时,明确了“同一控制下的企业合并一般发生于企业集团内部,如集团内母子公司之间、子公司与子公司之间等”。据此,从会计准则的角度,第四种模式的合并属于“同一控制下的企业合并”。而根据“国家税务总局关于企业所得税年度汇算清缴有关事项的公告(国家税务总局公告2021年第34号)”附件A100000表的填报说明,纳税人在计算企业所得税应纳税所得额及应纳税额时,…… 税收规定不明确的,在没有明确规定之前,暂按国家统一会计制度计算。因而从税务的角度,第四种模式下的合并也应该归属于“同一控制下的企业合并”。

那么,上述案例中,甲公司吸收合并全资子公司X公司,因不存在其他少数股东的情况,所以也就不存在需要支付合并对价的问题了,因此该情况即属于“同一控制下且不需要支付对价的企业合并”。高金平(2016)及张杰(2016)两位老师亦持此观点。

二、如何理解计算“合并企业可弥补限额”的影响因素?

“59号通知”规定,同一控制下且不需要支付对价的企业合并,可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率。也就是说,计算可由合并企业弥补的被合并企业亏损的限额(以下简称“合并企业可弥补亏损限额”)取决于三个因素:被合并企业净资产公允价值;最长期限的国债利率;合并前被合并企业的可弥补亏损金额。

1、被合并企业净资产公允价值

企业合并业务发生时,需对被合并企业进行资产评估,以确定其净资产的公允价值,并以评估基准日的净资产公允价值进行确认(徐贺,2019)。根据“国家税务总局公告2015年第48号”附件2“企业重组所得税特殊性税务处理申报资料一览表”中,其所列合并业务需提供的资料清单所示,“评估基准日”是指企业的“合并日”,以保证所评估净资产的公允价值与被合并企业的可弥补亏损金额在时间口径上保持一致。

2、最长期限的国债利率

需要注意的是,该“最长期限的国债利率”的国债发行的截至时间节点为“截至合并业务发生当年年末”。也就是说,即使“合并日”时间为1月1日,只要从当年12月31日前(含)发行的全部国债中,企业选择其最长期限国债的利率即可。

但由于国家发行国债,其利率是根据其特定的历史时期或特定需求,结合发行时的各种影响因素而定的,不一定是期限越长的利率越高,也不一定是后期发行的国债比前期发行国债的利率更高,加之国债也有溢价发行或折价发行的可能,而合并企业更可能无法完整收集所有的国债以确定其利率。那么,实务操作中,有几个需要财税主管部门予以明确的问题:

其一,合并企业是否可选择适用截止时间节点之前发行但已到期兑付完成的国债利率?

其二,合并企业是否可放弃期限最长而选择期限次之但可能利率更高一些的国债利率?

其三,“国债利率”是指票面利率还是实际利率?如果适用“实际利率”,应采取何种方法计算得到?

3、合并前被合并企业的可弥补亏损额

合并前被合并企业的可弥补亏损额,是指合并前被合并企业的《中华人民共和国企业所得税年度纳税申报表(A类, 2017年版)》(2020年修订)(国家税务总局公告2020年第24号发布)中,A106000表“企业所得税弥补亏损明细表”(以下简称“亏损弥补明细表”)第12列“当年可结转以后年度弥补的亏损额”中的各行金额。

三、计算“合并企业可弥补亏损限额”的操作要点

1、“合并企业可弥补亏损限额”应按年计算、延续结转

由于“国家税务总局关于企业重组业务企业所得税征收管理若干问题的公告”(国家税务总局公告2015年第48号)附件1“企业重组所得税特殊性税务处理报告表及附表”的“企业合并报告表”表单中,“被合并企业税前尚未弥补的亏损额”及“可由合并企业弥补的被合并企业亏损的限额”两项金额均不是分年度填报的,因而有观点错误地理解认为,在计算“合并企业可弥补亏损限额”时,应按被合并企业的可弥补亏损的合计金额计算并自合并日之后的连续5个年度进行结转弥补。

“4号公告”第二十六条规定,“合并企业可弥补亏损限额”是指按《企业所得税法》规定的剩余结转年限内,每年可由合并企业弥补的被合并企业亏损的限额。而《企业所得税法》(主席令第六十四号)对于企业发生的可结转以后年度弥补亏损的年限为“最长不得超过五年”;同时,“亏损弥补明细表”填报说明中,“合并、分立转入的亏损额”栏的填报方法也专门强调“合并、分立转入的亏损额按亏损所属年度填报”。

因此,“合并企业可弥补限额”指的是合并企业每一年可以弥补的被合并企业的亏损金额,同时必须是在可弥补结转的剩余年限内(徐贺,2019)。也就是在“合并企业可弥补亏损限额”之内,将被合并企业各年的亏损金额按所属年度“平移”到合并企业的各所属年度。

那么,如何正确填报“企业合并报告表”中的“被合并企业税前尚未弥补的亏损额”及“可由合并企业弥补的被合并企业亏损的限额”两项金额,也是财税主管部门需要予以明确的问题。

则上述案例中,甲公司每年可弥补的X公司的亏损限额=4000×7.50%=300(万元)

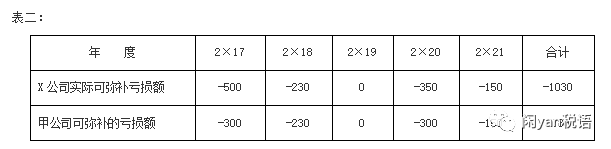

将该计算结果与X公司各年的可弥补亏损额(负数)的绝对值进行对比,按照两者孰低的原则确定甲公司实际可弥补的X公司的亏损金额(实际金额为孰低金额的负值且不大于零,见下表二)。

2、需对合并企业以前年度企业所得税进行二次清算、多退少补

既然是将合并转入的亏损额按“所属年度”“平移”填报至“亏损弥补明细表”中各所属年度,必然导致合并方的各年所得额与被合并方的各年亏损额“合并”,从而又必然涉及到对合并方以前年度已汇算清缴的企业所得税进行二次清算、多退少补的问题。具体计算过程如下表三“弥补亏损明细表(简式)”。

企业合并后,2×19年所得弥补了2×17、2×18年的亏损后,应纳税所得额70万元;2×20年的亏损100万元,由2×21年所得50万元、2×22年(本年度)所得30万元弥补后,余20万元亏损结转至以后年度弥补。所以从某种意义上来说,被合并企业的亏损也有可能得到了第二次弥补。

这里也有两个问题,需要财税主管部门予以明确:

其一,如上,企业合并后,合并企业对以前年度的企业所得税进行二次清算后的“多退少补”,以及要求退税的追溯年限,似无法律依据。

《中华人民共和国税收征收管理法》(主席令第二十三号)第四十八条涉及到企业的合并、分立,但只涉及“纳税人合并时未缴清税款”的情况;第五十一条规定“纳税人超过应纳税额缴纳的税款”可以退税的情况。但因企业合并弥补亏损导致的退税是否可归属于此类情况,现行税法未予明确;并且该情况只有“税务机关发现”的才可以立即退还,如果是纳税人发现的,只能向税务机关要求退还“自结算缴纳税款之日起三年内”的税款并加算银行同期存款利息。那么上述因企业合并弥补亏损导致的退税,是属于“税务机关发现的”还是属于“纳税人发现的”?更何况其退税的追溯年度可能会是五年、八年甚至十年!

其二,如果在本次合并之前,被合并企业作为当时的合并方在限额之内“承继”了其他被合并方的可弥补亏损金额,且现时尚在亏损弥补年限内的,那么本次合并时,该部分可弥补亏损金额是否可作为被合并企业在本次合并时的可弥补金额继续得到“承继”与结转呢?

笔者认为是可以的。因为企业的重组业务无论最终是成功还是失败,只要其具有合理的商业目的,都是其合法经营业务的一部分。不能因为重组失败导致其最终又被其他方合并甚至破产,而摒弃其之前的业务成果。

四、如何实现被合并企业亏损弥补金额最大化?

按“59号通知”规定的公式,“合并企业可弥补限额”的多少,很大程度上取决于“被合并企业净资产公允价值”。但对于历年都有亏损额需要结转弥补的企业来说,排除纳税调整影响因素,如果没有自创商誉、专利或土地使用权等无形资产及房屋等不动产之类具有较大升值空间的资产,其净资产额一般而言不会很大甚至可能为负数。那么,其作为被合并企业,其亏损额能得到弥补的机会也不大。

为实现被合并企业亏损弥补金额的最大化,可采用逆向思维的方式,将上述案例中合并方与被合并方的地位互换,用存续的亏损企业X公司合并盈利的企业甲公司,即可实现亏损全额得以弥补的目的。毕竟,到目前为止,未有相关税务文件规定不允许存续的合并企业进行亏损弥补(张杰,2016),但具体的操作细节,也需要财税主管部门予以明确。

【参考文献】∶

1.财政部会计司编写组,企业会计准则讲解2010[M],人民出版社,2010.

2.中国注册会计师协会,会计[M],中国财政经济出版社,2022.

3.徐贺,资本交易税收实务:核心政策与典型案例解析(2019版)[M],中国税务出版社,2019.

4.张杰,企业合并的所得税税政研究[J],商业会计,2016(07)

5.杨梅,同一控制下企业合并如何弥补亏损[J],注册税务师,2017(03)

6.高金平,母公司吸收合并全资子公司的税务处理[J],中国税务,2016(02)

作者:黄国俊