发布日期:2022-04-21浏览次数:14269

发布日期:2022-04-21浏览次数:9125

发布日期:2022-04-21浏览次数:6424

发布日期:2022-04-21浏览次数:6342

发布日期:2022-04-21浏览次数:6202

发布日期:2022-04-21浏览次数:6095

发布日期:2022-04-21浏览次数:6045

发布日期:2022-04-21浏览次数:4247

发布日期:2022-04-21浏览次数:3919

发布日期:2022-04-21浏览次数:3733

早在2002年,国税总局发布的12类高收入个人中,“独立或合伙执业的律师”被列入高收入个人。2008年“律师事务所”被列入6类高收入行业之一,作为重点检查对象。

那么,律师是不是可以算入高收入人群呢?

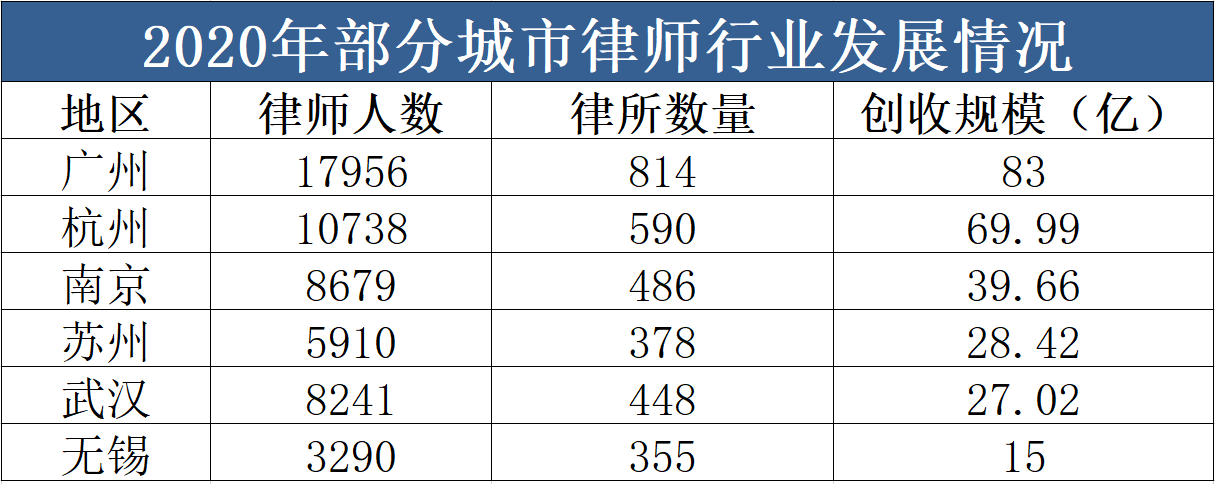

以各市律协公布的2020年各大城市律师行业的创收大数据为例,从创收规模来看:

注:部分城市未公布创收规模,故不在统计之列

目前广州律师以83亿的创收规模居于首位,平均每位律师创收超过46万,每家律所创收超过1千万。而目前排名第6的无锡市,平均每位律师创收超过45万,每家律所创收超过400万。

依据目前的数据来看,律师在2020年的收入确实很可观。

01 律师行业需要税务筹划

通过提供“劳务服务”为主的律师行业对律师个人的人身信赖性极强,律师需要投入的成本不只是劳务,还有时间和关系维护。同时,还面临着办案周期长、创收不稳定的局面。如果把年收入换算到全年办理的每起案件,再算上律师的学习成本与风险投入。实际上,投入产出比并不如想象中那么高。

对于律所来说,尽管律师的创收高,但是律师与律所的分成关系、办公场地、员工开支、办公耗材、律所活动、人员培训等各类项目上的投入也是一笔不小的开支。有些律所刨去成本以后,投资合伙人可能并没有多少利润可分。

高收入,意味着高税负。相较于同样提供劳务服务的会计行业来说,由于专业上的差异及律所管理人员对财务税收的不了解,律师行业的整体税负高于会计行业。

高税负已经成为困扰律所多年的问题,从税收筹划的角度实现律所和律师的降本节负显得尤为重要。近几年来,律师行业对于税筹的呼声此起彼伏。

然而,行业内似乎并没有形成一套好的解决方案。

02 律所税务筹划的4大痛点

税务筹划并不是一件简单的事情,法律行业也仅有少部分律师可以为客户提供专业的税筹服务。

以广州市为例,广州市律协公布的财税法律专业委员会共有22位律师,仅占全市律师的0.1%。税收筹划的专业性以及专业人员的缺乏让税收筹划本就困难重重。而对律所这类“小众”的“企业”还存在着以下4大痛点:

1)税收筹划门槛高

目前有关于律师事务所税收征管的特别规定主要包括,国税发[2000]149号,国税发[2002]123号,国税发[2012]53号。

2002年起,税总明文规定不得对律所全行业实行核定征收。而律所虽然属于合伙制企业,但由于律所特殊的提成制与薪酬制,其财务核算方法与合伙企业存在一定区别。

在现行的规定下,律所需要缴纳的税种主要包括增值税和个人所得税。律所实际人员主要可分为“出资律师”、“雇员律师”、“提成律师”、“辅助人员”这四类。这四类人员在个人所得税适用税率、律所核算上都存在区别。

律师行业不同于一般的合伙企业,其在发展中面临着创收不确定、进项税额环节断裂、大量付出无法取得成本发票、律师个人收入高低不同的等特点。一般合伙企业的共性难以适用于律师行业的特性。

因此,律所作为国家严管的行业,可适用的政策少;体制特殊、增值税进项链条断裂的天然缺陷;作为小众企业缺乏熟悉律所财务核算的财务人员,都使律所进行税筹的难度较高。

2)财务制度不健全

我国的律师行业目前仍然以中小型律师事务所为主,大部分的律所没有制定完善的财务制度。不少律所,为了减少开支并没有配置专业的财务管理人员,采用代账或者由行政兼任的方式来处理相关财务问题。

代账公司虽然懂得财会制度,但是对律师行业的特性不清楚;而行政则可能既不懂财会制度,也不懂律师行业。查账征收以后,财务人员对律所的税收政策不熟悉,设置会计账目比较混乱,成本与费用混淆不清,容易出现多缴、早缴的情况。

3)主要成本税前扣除难

律师办案周期长,时间成本大,办理一起案件,少则需要几个月,多则需要几年。这个期间,时间成本、沟通成本、各类文书的书写成本均无法取得发票,律所出现了收入与支出不匹配的现象。

4)律所统筹安排难

虽然一体化的律师制度在律师行业得到了一定的推行,但是目前绝大多数的律师事务所仍然采用的是合伙制。在合伙制下,律师合伙人各自为政,律所难以整体开展税收筹划。

部分律师事务所在全国开设分所,在纳税上没有进行统一筹划,分所依照所在地的政策纳税,从而造成律所整体税负高。

03 律所税务筹划的4种方案

律师作为法治先行者,更应该主动遵守相关法律规定。但这并不意味着,律师不可以在合法合规的范围内,综合运用合同、会计制度、薪酬设计等各项手段来进行税务筹划,实现不多缴税的效果。

结合律所的特性与税筹的痛点,合法的税收筹划可采用的方式包括:

1)区分人员性质,辅助职能分离

将律所工作人员按照出资律师、授薪律师、提成律师、行政辅助人员进行区分,按照人员性质建立核算项目。

依照法律规定,由于出资律师、普通律师和其他行政人员适用的个税税率不同,因此可以明确界定这些人员身份,准确适用税率。

2)充分利用政策,增设分支机构

律师向客户提供服务并不局限在律所注册地。部分律师事务所由于其规模与创收优势,可选择在有税收优惠的区域设立分支机构,在落户时可以享受税收优惠政策。

3)调整财务核算方法

如前所述,由于律所这类小众企业导致熟悉律所财务核算的会计人员很少。目前很多律师事务所的财务核算方式较为混乱,律所可根据实际情况,按规定正确选择核算方法;合理适用税务政策,完善配套制度;明确界定费用支出性质,及时合理列支费用。

4)完善税务机关要求的制度

加快建立相关的内控制度,制定合理的薪酬体系;建立规范账目,区分明确代理费、办案费、法律咨询费等明细账;根据税务政策的规定,完善报销制度,加强发票管理,杜绝白条、假票冲抵成本的现象,以符合税法的相关规定并切实降低税务风险。

专业的人做专业的事在律师行业的共识远高于其他行业,律所进行税务筹划不仅需要税筹人员既懂律师行业的特殊机制,还要懂得相应的税收、财务知识,如此才能结合律所实际制定出可操作的税筹方案。

作者:见叔

来源:法蝉