发布日期:2022-04-21浏览次数:14269

发布日期:2022-04-21浏览次数:9125

发布日期:2022-04-21浏览次数:6424

发布日期:2022-04-21浏览次数:6342

发布日期:2022-04-21浏览次数:6202

发布日期:2022-04-21浏览次数:6095

发布日期:2022-04-21浏览次数:6045

发布日期:2022-04-21浏览次数:4247

发布日期:2022-04-21浏览次数:3919

发布日期:2022-04-21浏览次数:3733

股权转让,是公司股东依法将自己的股东权益有偿转让给他人,使他人取得股权的民事法律行为。

《中华人民共和国公司法》规定股东有权通过法定方式转让其全部股权或者部分股权。

但在实际操作过程中,由于部分股东对法律知识的欠缺或者其他客观原因,往往会造成弄巧成拙的局面,最后“节税”变“补税”,得不偿失。

我们先来看一个实务当中发生过的案例。

我们先来看税局发布的《税务处理决定书》。

国家税务总局***市税务局第二稽查局税务处理决定书***市税二稽处〔2023〕***号***合伙企业(有限合伙):(纳税人识别号:91450***2F)

我局于2022年10月28日至2023年7月12日对你单位(地址:***)2021年2月1日至2021年4月30日涉税情况进行了检查,违法事实及处理决定如下:

一、违法事实

1. 印花税

你单位与唐某某、张某某、刘某于2021年3月24日签订了一份股权转让协议书,唐某某、张某某、刘某将持有的***科技有限责任公司股权转让给你单位,转让金额合计11195000元,根据《中华人民共和国印花税暂行条例》第一条、第二条第二项、第三条、第七条、《***关于对我区小微企业实施税费优惠的通知》(***〔2019〕***号)的规定,你单位2021年3月应申报缴纳该份合同印花税2798.8元,已申报缴纳0元,少申报缴纳2798.8元。

2. 个人所得税

你单位以“成本费用凭证无法取得,不能准确核算成本费用”为由,于2021年3月向主管税务机关申请核定经营所得个人所得税,并于当月转让持有的***科技有限责任公司股权,未按规定如实申报缴纳个人所得税,具体情况如下:

(1)你单位股权取得情况

根据2021年3月24日***科技有限责任公司股东会决议、股权转让协议显示:张某某、唐某某、刘某将原出资额分别为522.30万元(占注册资本22.7780%)、331.40万元(占注册资本14.4527%)、265.80万元(占注册资本11.5918%)的***科技有限责任公司股份转让给你单位,转让金分别为522.30万元、331.40万元、265.80万元;转让股份比例合计48.8225%,转让金合计1119.50万元。

根据2021年3月24日***科技有限责任公司章程显示:你单位认缴出资额1119.50万元,出资比例48.8225%。

(2)你单位转让股权情况

根据2021年3月30日***科技有限责任公司股东会决议、股权转让协议显示:你单位将占***科技有限责任公司注册资本24.853%的股权共569.88万元出资额转让给***技术有限公司,转让价款金额合计7456.60万元。

转让股权后,根据2021年3月30日***科技有限责任公司章程显示:你单位出资额549.62万元,出资比例23.9695%。

(3)你单位股权转让价款结算

股权转让价款分期支付,具体为:

① 股权变更工商登记前,支付转让价款总额的20%。

② 股权变更工商登记完成后,支付转让价款总额的40%。

③ 2021年度审计报告出具之日次日起算的20个工作日内,支付转让价款总额的20%。

④ 2022年度审计报告出具之日次日起算的20个工作日内,支付转让价款总额的10%。

⑤ 2023年度审计报告出具之日次日起算的20个工作日内,支付转让价款总额的10%。

(4)你单位收到股权转让款情况

① 2021年3月29日,你单位银行对公账户收到***技术有限公司转来的款项14913200元,备注“投资款”,投资款金额占你单位转让股权收入74566000元的20%。

② 2021年4月27日,你单位银行对公账户收到***技术有限公司转来的款项29826400元,备注“投资款”,投资款金额占你单位转让股权收入74566000元的40%。

(5)个人所得税申报情况

根据《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税〔2000〕91号)第六条、《个体工商户个人所得税计税办法》第五条的规定,你单位于2021年3月30日将持有的***科技有限责任公司股权以74566000元的价款转让给***技术有限公司,并完成股权变更登记,应于当月确认股权转让收入。

另外,根据《中华人民共和国个人所得税法》第一条、第二条、第三条、第六条、《中华人民共和国个人所得税法实施条例》第十五条、《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)第二条、第三条、第四条、《国家税务总局关于个体工商户、个人独资企业和合伙企业个人所得税问题的公告》(国家税务总局公告2014年第25号)、《国家税务总局关于切实加强高收入者个人所得税征管的通知》(国税发〔2011〕50号)第二条第三项的规定,唐某某、张某某、刘某应依法申报缴纳个人所得税。

二、处理决定及依据

1. 印花税

根据《中华人民共和国印花税暂行条例》第一条、第二条第二项、第三条、第七条的规定,你单位应补缴2021年少缴的印花税2798.8元。

2. 滞纳金

根据《中华人民共和国税收征收管理法》第三十二条的规定,对你单位少缴的税款从税款滞纳之日起至实际缴纳税款之日止按日加收滞纳税款万分之五的滞纳金,滞纳金由金三系统自动计算加收。

3. 根据《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税〔2000〕91号)第五条“个人独资企业的投资者以全部生产经营所得为应纳税所得额;合伙企业的投资者按照合伙企业的全部生产经营所得和合伙协议约定的分配比例确定应纳税所得额,合伙协议没有约定分配比例的,以全部生产经营所得和合伙人数量平均计算每个投资者的应纳税所得额”,以及《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)第二条“合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税”的规定,你单位转让股权取得的收入74566000元应并入当年经营所得,在当期汇算清缴后按比例分配经营所得,由个人所得税纳税义务人唐某某、张某某、刘某申报缴纳。

限你单位自收到本决定书之日起15日内到国家税务总局***县税务局将上述税款及滞纳金缴纳入库,并按照规定进行相关账务调整。

逾期未缴清的,将依照《中华人民共和国税收征收管理法》第四十条规定强制执行。

你单位若同我局在纳税上有争议,必须先依照本决定的期限缴纳税款及滞纳金或者提供相应的担保,然后可自上述款项缴清或者提供相应担保被税务机关确认之日起六十日内依法向国家税务总局***市税务局申请行政复议。

总的来说,就是张某某、唐某某、刘某三人,共计持有某科技有限责任公司约48.8225%的股权,三人想进行股权转让,但是自然人转让持有的股权,需要缴纳20%的个税,他们嫌交税太多。

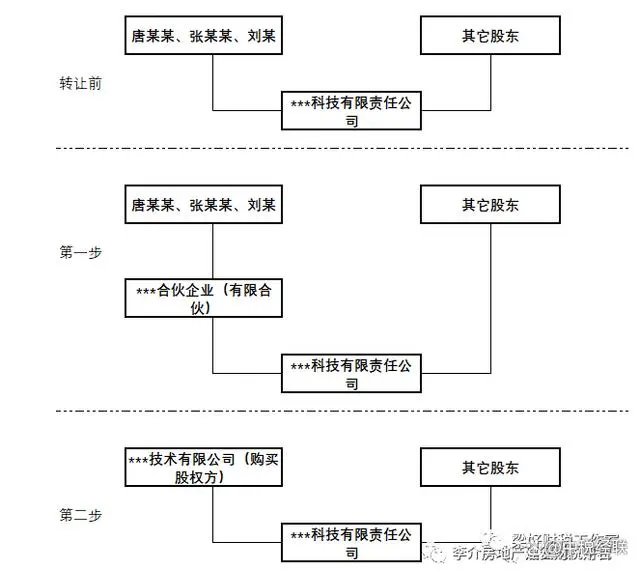

于是,他们想了一个这个办法:

1、三名自然人,先将手里持有的股权,平价转让给三人成立的合伙企业。

2、合伙企业进行高价转让股权,利用合伙企业核定征收,来降低税率。

其具体操作步骤,大致如下

1、2021年3月24日,唐某某等三人,与其成立的合伙企业签订了一份股权转让协议书,协议约定:将三人持有的某科技有限公司的股权,转让给合伙企业,转让金额合计1119.5万。股权转让完成后,该合伙企业,持有某科技有限公司48.8225%的股权。

2、2021年3月,该合伙企业以“成本费用凭证无法取得,不能准确核算成本费用”为由,向税务机关申请核定经营所得个税。

3、2021年3月底,该合伙企业将持有的某科技有限责任公司的部分股权(出资额569.88万),转让给某技术有限公司,转让价款合计7456.6万。转让股权后,该合伙企业占某科技有限公司股权降为23.9695%。

遗憾的是,核定征收未被核准,还引来了税务局的长达8个多月的税务稽查。经查:

1、该合伙企业在2021年3月底,将持有的某科技有限公司股权,以7456.6万的价款,转让给某技术有限公司,并完成了股权变更登记,应于当月确认为股权转让收入。

2、该合伙企业合伙人唐某某、张某某、刘某,应依法申报缴纳个人所得税。

3、该合伙企业与汤某某、张某某、刘某签订的股权转让协议,应按规定申报缴纳印花税(税率万分之五,享受50%减免优惠),涉及税额11195000×5%×50%=2798.8元。

所以,最后税局的处理结果就变成了:

1、该合伙企业取得的7456.6万股权转让收入,并入当年经营所得,汇算清缴后,按比例分配经营所得(税率最高35%,见下图),由唐某某、张某某、刘某申报缴纳个税。

2、该合伙企业,需补缴2021年少交印花税2798.8元。

3、该合伙企业,少交税款从税款滞纳之日起,至实际缴纳税款之日止,按日加收滞纳金。

经过一番操作,反而需要多缴个人所得税。

这种股权转让的操作方式并不少见,甚至还一度非常流行。

不过一旦被立案稽查了,通常都不满足核定征收的条件,会被要求补税。

另外,根据《关于权益性投资经营所得个人所得税征收管理的公告》(财政部 税务总局公告2021年第41号)规定:持有股权、股票、合伙企业财产份额等权益性投资的个人独资企业、合伙企业,一律适用查账征收方式计征个人所得税。

该公告自2022年1月1日起施行。这条“节税”之路已经彻底被堵死了。

那么,个人转让股权的股权是指什么?哪些情形属于转让股权?

根据《关于发布〈股权转让所得个人所得税管理办法(试行)〉的公告》(国家税务总局公告2014年第67号):

自然人股东(以下简称个人)投资于在中国境内成立的企业或组织(以下统称被投资企业,不包括个人独资企业和合伙企业)的股权或股份。股权转让是指个人将股权转让给其他个人或法人的行为,包括以下情形:

(一)出售股权;

(二)公司回购股权;

(三)发行人首次公开发行新股时,被投资企业股东将其持有的股份以公开发行方式一并向投资者发售;

(四)股权被司法或行政机关强制过户;

(五)以股权对外投资或进行其他非货币性交易;

(六)以股权抵偿债务;

(七)其他股权转移行为。

以上情形,股权已经发生了实质上的转移,而且转让方也相应获取了报酬或免除了责任,因此都应当属于股权转让行为,个人取得所得应按规定缴纳个人所得税。

税务筹划处理的好,的确可以少交税,但是处理不好,那还可能会多交税。

财税无小事,财税相关工作最好交给专业的人员或者可以找专业的财税服务公司。

来源:中税经联