北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2560

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2245

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2202

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2154

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1015

发布日期:2022-05-13浏览次数:968

发布日期:2022-08-25浏览次数:964

发布日期:2022-12-01浏览次数:922

发布日期:2022-05-13浏览次数:921

1

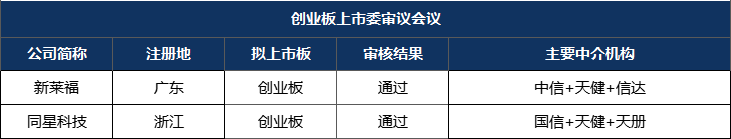

新莱福,过会

广州新莱福新材料股份有限公司1998年成立,是中外合资企业。公司致力于吸附功能材料、电子陶瓷材料、其他功能材料等领域中相关产品的研发、生产及销售。

本次发行不超过2,623.07万股,占发行后总股本的比例不低于25.00%,预计融资金额8.3亿元,用于复合功能材料生产基地建设项目、新型稀土永磁材料产线建设项目、敏感电阻器产能扩充建设项目、研发中心升级建设项目。

发行人选择的具体上市标准:最近两年净利润均为正,且累计净利润不低于人民币5,000万元。

1、控股股东及实际控制人

新莱福管理直接持有公司36,525,000股股份,占本次发行前公司总股本的46.42%;宁波磁诚直接持有公司431,227股股份,占本次发行前公司总股本的0.55%。新莱福管理为宁波磁诚的执行事务合伙人,汪小明为新莱福管理的执行事务合伙人。

因此,汪小明通过新莱福管理间接控制公司46.97%的股份。

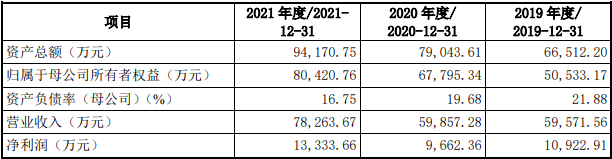

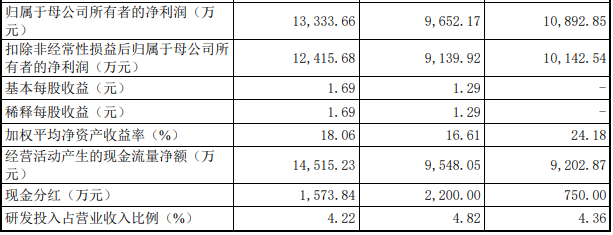

2、主要财务数据及财务指标

2019年-2021年,公司营业收入分别为5.96亿元、5.99亿元及7.83亿元,净利润分别为1.09亿元、9,662.36万元、1.33亿元。

3、上市委会议提出问询的主要问题

发行人主营业务领域包括吸附功能材料、电子陶瓷材料、其他功能材料等。请发行人:(1)结合开展上述业务的背景、产品应用领域、主要技术和生产流程等,说明三类业务之间是否具有协同性;(2)结合募集资金用途,说明未来业务发展方向及重点;(3)说明支持业务发展的核心技术及研发团队情况。请保荐人发表明确意见。

金南公司为发行人实际控制人控制的其他企业。请发行人说明:(1)发行人与金南公司之间有无技术、人员或设备共用、借用的情形,以及发行人的独立性;(2)发行人与金南公司存在共同客户、供应商的原因及合理性;(3)发行人与金南公司是否存在成本费用代垫等利益输送的情形。请保荐人发表明确意见。

春阳正诺、春阳云颂分别于2020年1月、3月入股发行人,入股价格存在较大差异。2022年5月春阳正诺将其持有的全部股份转让给发行人控股股东新莱福管理。请发行人说明春阳正诺入股及转让股份是否存在特殊利益安排。请保荐人发表明确意见。

4、需进一步落实事项

请发行人进一步说明春阳正诺入股及转让股份的相关情况,是否存在特殊利益安排。请保荐人发表明确意见。

2

同星科技,过会

浙江同星科技股份有限公司主营业务为制冷设备相关产品的研发、生产和销售,主要产品包括换热器、制冷系统管组件、汽车空调管路和制冷单元模块等。

发行人选择的具体上市标准:最近两年净利润(以扣除非经常性损益前后孰低计算)均为正,且累计净利润不低于人民币5,000万元。

此次IPO拟募资2.89亿元,用于冷链物流系统环保换热器及智能模块产业化项目、轻商系统高效换热器产业化项目、研发中心建设项目。

1、父亲带着学生儿子创业

同星科技成立于2001年1月,由张良灿、张天泓出资设立。

公司实际控制人为张良灿先生、张天泓先生、张情怡女士,张良灿先生为张天泓先生、张情怡女士的父亲。张良灿、张天泓、张情怡合计持有控股股东同星投资100%的股权;张良灿直接持有同星科技20.60%的股份,张天泓直接持有同星科技6.40%的股份,张情怡直接持有同星科技5.00%的股份;公司股东天勤投资中,张良灿为执行事务合伙人,并持有30.50%的份额,张情怡持有12.50%的份额,张天泓持有3.75%的份额。

因此,三人合计直接、间接控制同星科技93.34%的股份,三人为公司实际控制人。

张天泓生于1982年,研究生学历。而同星科技成立之时,张天泓年仅19岁,极有可能还是在校学生,这也意味着,同星科技极有可能是一位父亲带着自己在校学习的孩子创立的公司。

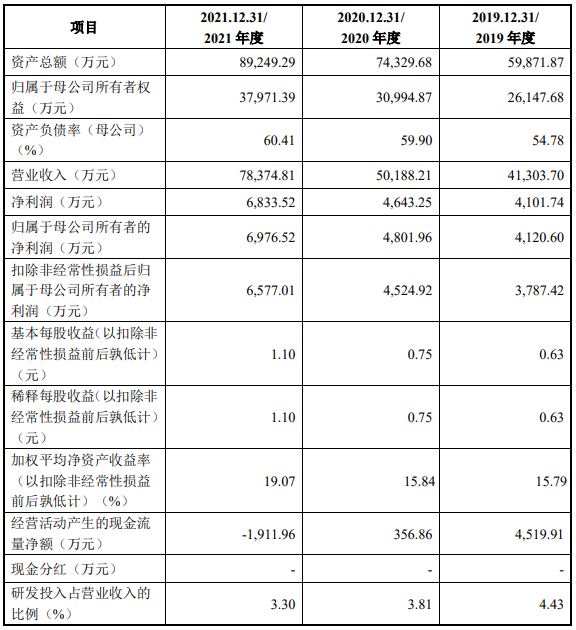

2、主要财务数据和财务指标

2019年-2021年,公司营业收入分别为4.13亿元、5.02亿元、7.84亿元,净利润分别为4,101.74万元、4,643.25万元、6,833.52万元。

报告期内发行人确认的政府补助金额分别为485.39万元、1,030.56万元、666.39万元、289.90万元;其中计入非经常性损益的政府补助的金额分别为168.18万元、631.94万元、365.64万元、260.22万元。

3、上市委会议提出问询的主要问题

发行人主要产品包括换热器、制冷系统管组件、汽车空调管路和制冷单元模块。请发行人:(1)说明与同行业可比公司相比的竞争优劣势、与主要客户合作关系的稳定性、报告期收入快速增长的合理性;(2)结合核心技术能力、市场拓展情况、在手订单等,说明发行人业务成长的可持续性,以及相关风险披露是否充分。请保荐人发表明确意见。

2020年度和2021年度,发行人实现净利润分别为4,643.25万元和6,833.52万元,经营活动产生的现金流量净额分别为356.86万元和-1,911.96万元。请发行人说明上述年度经营活动产生的现金流量净额与净利润差异较大的原因,是否与同行业可比公司变动趋势一致。请保荐人发表明确意见。

4、需进一步落实事项

请发行人在招股说明书中进一步披露2020年度、2021年度经营活动产生的现金流量净额与净利润差异较大的原因,以及规范和改善现金流管理的措施。请保荐人发表明确意见。

来源:IPO头条整理部分资料来自大象IPO