北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2560

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2245

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2202

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2154

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1015

发布日期:2022-05-13浏览次数:968

发布日期:2022-08-25浏览次数:964

发布日期:2022-12-01浏览次数:922

发布日期:2022-05-13浏览次数:921

柏承科技(昆山)股份有限公司申请上市2021年6月30日获创业板受理,预计融资4.5亿元,IPO保荐机构为浙商证券,会计师为天健,律师为北京市康达。

2022年9月27日,柏承科技(昆山)股份有限公司申请撤回发行上市申请文件。根据《深圳证券交易所创业板股票发行上市审核规则》第六十七条,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

柏承科技是一家专业从事高密度互连电路板(HDI板)、软硬结合板(RF板)和硬质印制电路板(R-PCB板)研发、生产和销售的高新技术企业。目前,公司的主导产品覆盖了消费电子、通讯设备、汽车电子等领域。目前已成为小米、美律、传音等国内外知名企业的供应商,获得了下游客户的肯定,是国内HDI产业具备较大业务规模和产品覆盖面的主要厂商之一。

柏承开曼直接持有300,702,010股股份,占发行人股份总数的90.85%,为发行人的控股股东,柏承BVI持有柏承开曼100%股份,为发行人的间接控股股东,柏承台湾为台湾证券交易所上市公司。

发行人的实际控制人为李齐良,男,1963年出生,中国台湾人,有台湾永久居留权,硕士学历。1986年至1987年任台湾全录股份有限公司业务专员;1987年至1988年任联合报股份有限公司稽核专员;1988年至1990年任扬艺科技股份有限公司经理;1990年至今任柏承台湾董事长。2000年到2007年,任柏承有限董事长;2007年11月至今,任公司董事长及总经理。现任柏承科技董事长、总经理。

李学瑜、李学瑾、李婕瑜、李婕琪为李齐良的女儿。2021年1月28日,各方签署了《一致行动人协议》,约定了各方在股东权益行使方面达成一致。李学瑜、李学瑾、李婕瑜、李婕琪为实际控制人一致行动人。截至2022年4月19日,实际控制人及其一致行动人合计直接或间接持有柏承台湾的股份数量为43,779,2622股,其中已质押股份数为23,458,500股,占持有总数的比例为53.58%。

报告期内,在消费电子领域的销售收入占营业收入的比例分别为78.29%、86.06%和80.98%,应用领域较为集中。公司已经与小米通讯、美律集团、传音控股等优质企业建立了长期稳定的合作关系。公司前五大客户的销售收入占营业收入的比例分别为78.62%、77.76%及74.49%,客户集中度较高。其中,公司的第一大客户为小米通讯,主要向其销售的产品是HDI板,公司来源于小米通讯的销售收入分别为28,948.49万元、30,630.69万元及23,858.26万元,占当期营业收入的比例分别为58.12%、52.95%及37.96%,占比较高,报告期内公司对小米通讯存在依赖。

募集资金用途

本次公开发行不超过70,000,000股,且不低于本次公开发行后总股本的10.00%,募集资金在扣除发行费用后将用于以下项目:

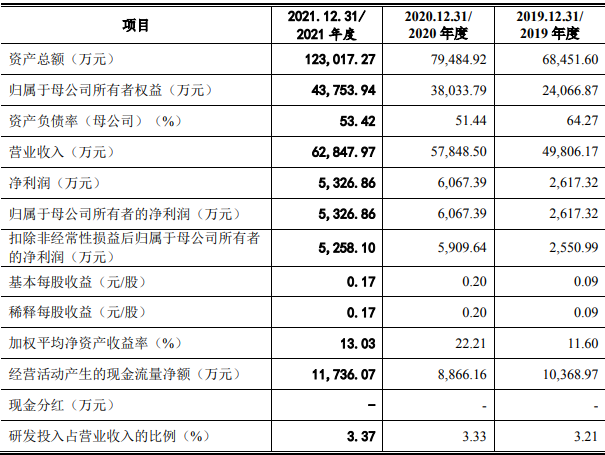

主要财务数据及财务指标

报告期内,公司的营业收入为49,806.17万元、57,848.50万元及62,847.97万元,综合实力在行业中处于中上游水平。

2012年至2020年,发行人营业总收入基本持平,金额分别为57,298.24万元、48,012.72万元、46,097.84万元、33,636.80万元、48,044.73万元、67,161.06万元、67,559.47万元、49,806.17万元、57,848.50万元;扣非后归母净利润分别为-2,515.37万元、-4,299.86万元、-3,694.70万元、-9,326.59万元、-4,073.29万元、2,209.38万元、1,611.48万元、2,550.99万元、5,909.64万元,2012年至2016年间持续亏损,报告期内净利润大幅增长。发行人分析历史亏损原因为在2014年之前产品以传统的R-PCB板为主,且主要销售市场为韩国。

发行人选择的具体上市标准:最近两年净利润均为正,且累计净利润不低于5,000万元。

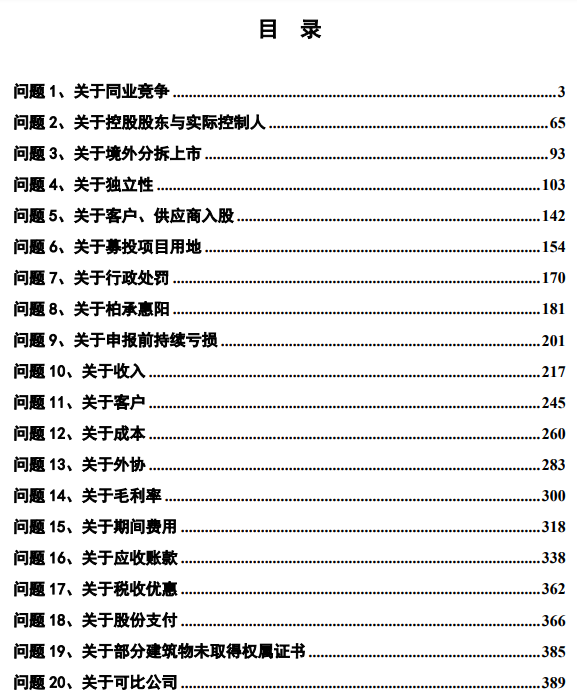

问题1、关于同业竞争

申请文件显示:

(1)报告期内,柏承台湾的同类收入占公司主营业务收入比例分别为27.84%、33.79%、28.05%,平均占比为29.89%。

(2)柏承惠阳主营业务为生产和销售R-PCB板,发行人原持有柏承惠阳51%股权。发行人于2018年9月与实际控制人控制的FGI公司签订股权转让协议,将其持有柏承惠阳41%股份转让,转让对价为4,387万元。2019年12月,发行人、FGI公司与东通达科技、统将(惠阳)电子有限公司签订股权转让合同,发行人与FGI公司分别将持有柏承惠阳10%、90%股份转让给东通达科技,转让总对价为12,417.72万元。

(3)发行人从R-PCB产品的生产设备、供应商与客户重合度、销售区域的划分、产品最终用途等方面差异论述与台湾柏承不存在构成重大不利影响的同业竞争。

(4)根据本所《创业板股票首次公开发行上市审核问答》问题5,竞争方的同类收入或毛利占发行人主营业务收入或毛利的比例达30%以上的,如无充分相反证据,原则上应认定为构成重大不利影响。

请发行人:

(1)说明报告期内柏承台湾的同类收入占公司主营业务收入的平均比例为29.89%计算结果是否准确,是否存在刻意规避同业竞争监管要求的情形;2021年1-6月竞争方同类收入、毛利占发行人主营业务收入、毛利比例情况,是否与申报文件中“同类产品收入、毛利占比将呈现下降趋势”的表述相符。

(2)说明2018年9月至2019年12月柏承台湾同类业务收入是否包含柏承惠阳相关业务收入、发行人实际控制人及其家族控制的其他企业及相关企业投资的主体是否与发行人存在同类业务,模拟测算包含柏承惠阳及上述其他主体相关业务收入后报告期内竞争方收入、毛利占比情况,是否已达30%以上。

(3)严格按照本所《创业板股票首次公开发行上市审核问答》问题5的要求,充分论证并说明在2019年竞争方同类收入占比已超过30%、报告期内平均占比高达29.89%的情况下,认为不构成重大不利影响的同业竞争的依据是否充分;结合目前经营情况、未来发展战略等,充分披露未来对上述构成同业竞争的资产、业务的安排,以及避免上市后出现重大不利影响同业竞争的应对措施。请保荐人、发行人律师审慎发表明确意见,并请保荐人、发行人律师质控、内核部门说明核查过程并发表明确意见。

请保荐人、发行人律师核查并发表明确意见。

问题2、关于控股股东与实际控制人

申请文件显示:

(1)发行人设置多层境外架构,控股股东柏承开曼和间接控股股东柏承BVI均位于国际避税区。

(2)截至2021年5月31日,实际控制人李齐良及其一致行动人已质押的柏承台湾股份数为2,624.50万股,占柏承台湾总股数的比例为20.36%,占其持有柏承台湾总股数的比例为56.09%。

请发行人:

(1)按照本所《创业板发行上市审核业务指南第2号—创业板首次公开发行审核关注要点》的要求,披露设置此类架构的原因、合法性及合理性、持股的真实性,境外架构对发行主体信息披露真实性、及时性、公司治理和内控的有效性的影响,并披露保荐人和发行人律师关于设置多层境外架构的合法性、持股真实性等事项的结论性意见。

(2)参照中国证监会《首发业务若干问题解答(2020年6月修订)》问题9的要求,说明质押的质权人基本情况,约定的质权实现情形,实际控制人的财务状况和清偿能力,是否存在股份被强制处分的可能性、是否存在影响发行人控制权稳定的情形。

(3)说明截至目前实际控制人股份质押情况,实际控制人及其家族其他重大债务情况,是否具备清偿能力。

请保荐人、发行人律师就问题(1)按照本所《创业板股票首次公开发行上市审核问答》问题10的要求核查并发表明确意见,对问题(2)按照中国证监会《首发业务若干问题解答(2020年6月修订)》问题9充分论证并就是否符合发行条件审慎发表意见。

来源:北交所IPO实务