发布日期:2022-06-07浏览次数:7367

发布日期:2022-04-21浏览次数:5994

发布日期:2022-10-21浏览次数:3484

证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

发布日期:2022-04-21浏览次数:2721

商务部:预计后期消费将继续保持恢复态势

商务部:预计后期消费将继续保持恢复态势

发布日期:2022-04-21浏览次数:2589

贷款利率要降了,房贷已先行!更大支持力度在路上

贷款利率要降了,房贷已先行!更大支持力度在路上

发布日期:2022-04-21浏览次数:2498

发布日期:2024-03-30浏览次数:2459

发布日期:2022-10-21浏览次数:2411

发布日期:2022-11-11浏览次数:2077

发布日期:2024-05-13浏览次数:2020

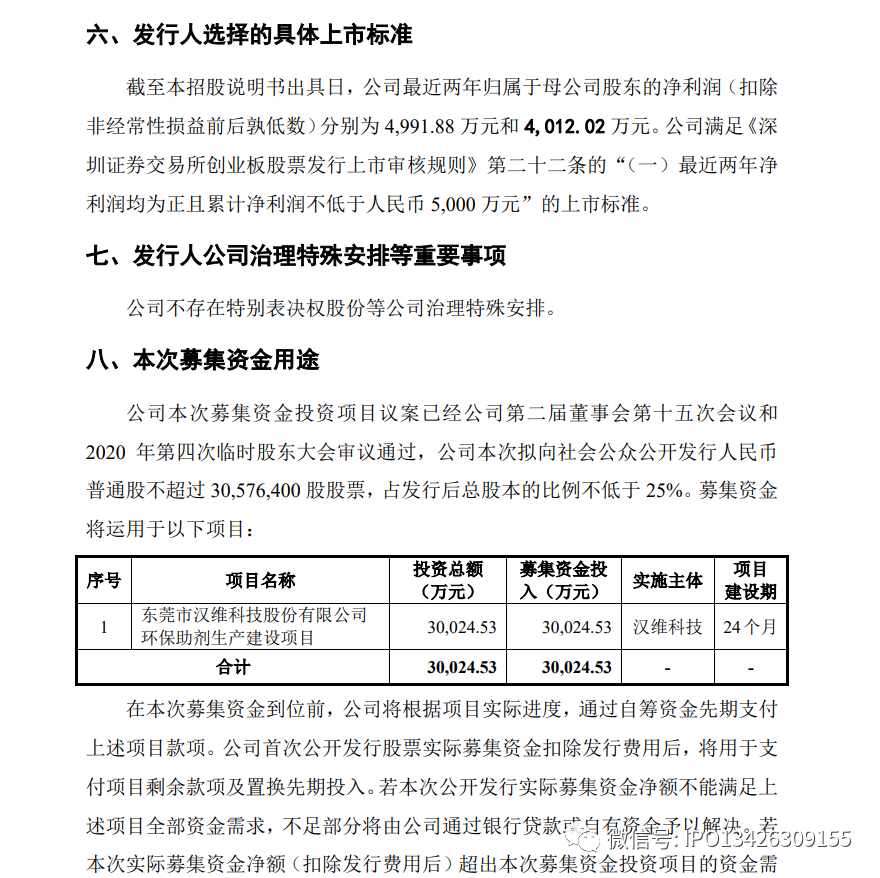

发行人及保荐机构关于第二轮审核问询函的回复意见2021-10-29

十三、关于特殊情形的交易

申报文件及问询回复显示,发行人为成都纽美特威新材料有限公司、佛山市顺德区旭泰塑胶助剂有限公司、常州帝夫化工有限公司、佛山市谦源合成材料有限公司、佛山市洪钛新材料有限公司的硬脂酸锌唯一供应商。发行人为佛山市科佳新材料科技有限公司和鹤山市佳泉新材料有限公司的唯一供应商。上述企业的实际控制人曾为发行人的员工,或为发行人实际控制人的堂系、表系亲属或其堂系亲属的近亲属等,或为发行人实际控制人的前合作伙伴的近亲属。

请发行人结合上述企业与发行人的交易金额占相关供应商收入的比例,说明上述企业是否依赖发行人开展业务、是否存在其他类似情形,发行人与向相关供应商交易价格的公允性,前述供应商的主要财务数据,是否存在替发行人承担成本费用或进行利益输送等情形。

请保荐人、发行人律师发表明确意见,说明对上述特殊情形交易的核查方式以及相关核查的完整性。

IPO企业终止审核!首次提出“回复质量”,多家主要客户毛利率数据存在前后文不一致的情形。

2021年12月17日,东莞市汉维科技股份有限公司申请撤回发行上市申请文件。根据《深圳证券交易所创业板股票发行上市审核规则》第六十七条,本所决定终止对其首次公开发行股票并在创业板上市的审核。

发行人及保荐机构关于第二轮审核问询函的回复意见2021-10-29

二、关于回复质量

审核问询回复显示:

(1)报告期内惠州市志海新威科技有限公司等多家主要客户毛利率数据存在前后文不一致的情形。

(2)2019年主要客户广东鑫达新材料科技有限公司毛利率较低的主要原因系当年双方交易集中在2019年1-3月,而执行订单在2018年12月下达,2019年硬脂酸采购价格大幅下降。

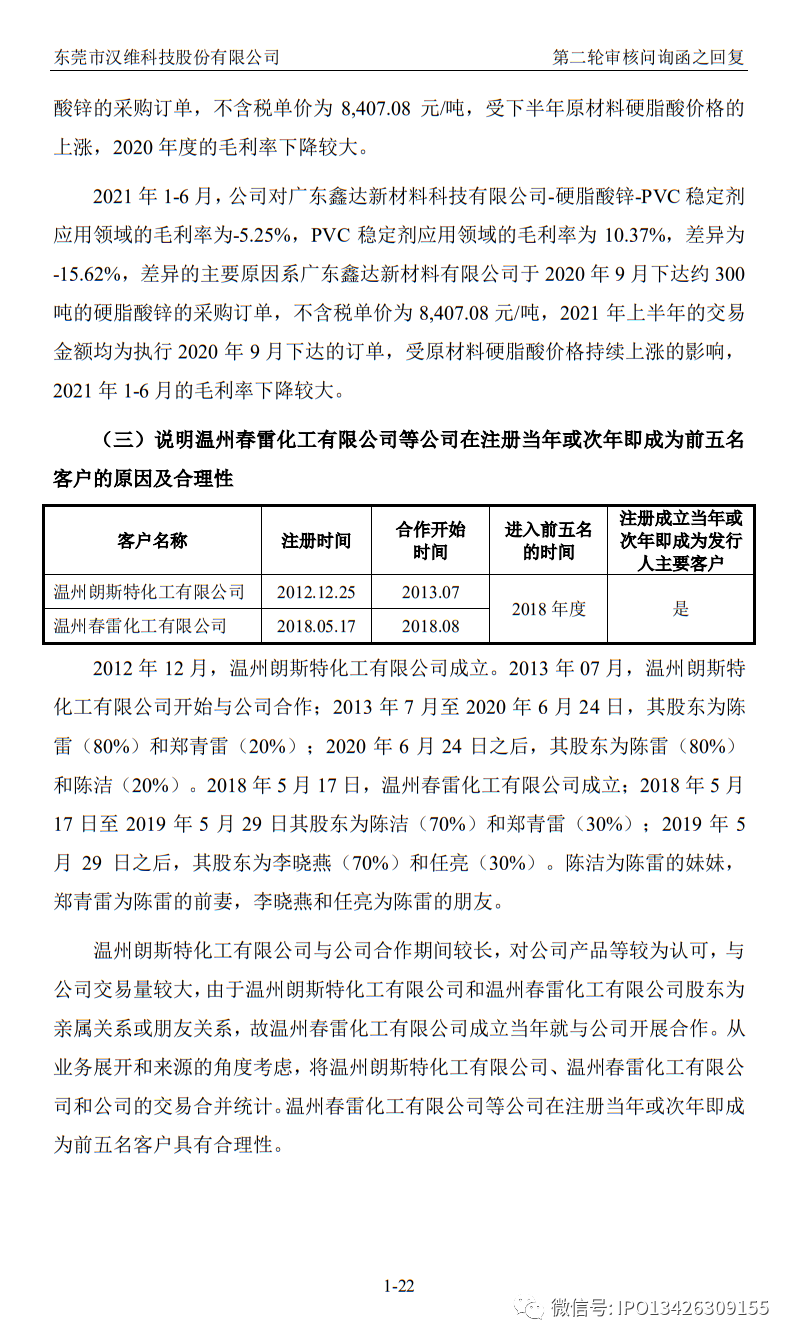

(3)发行人在分析温州春雷化工有限公司等公司在注册当年或次年即成为前五名客户的原因时,仅说明相关公司的实际控制人或股东情况,未直接说明原因及合理性。

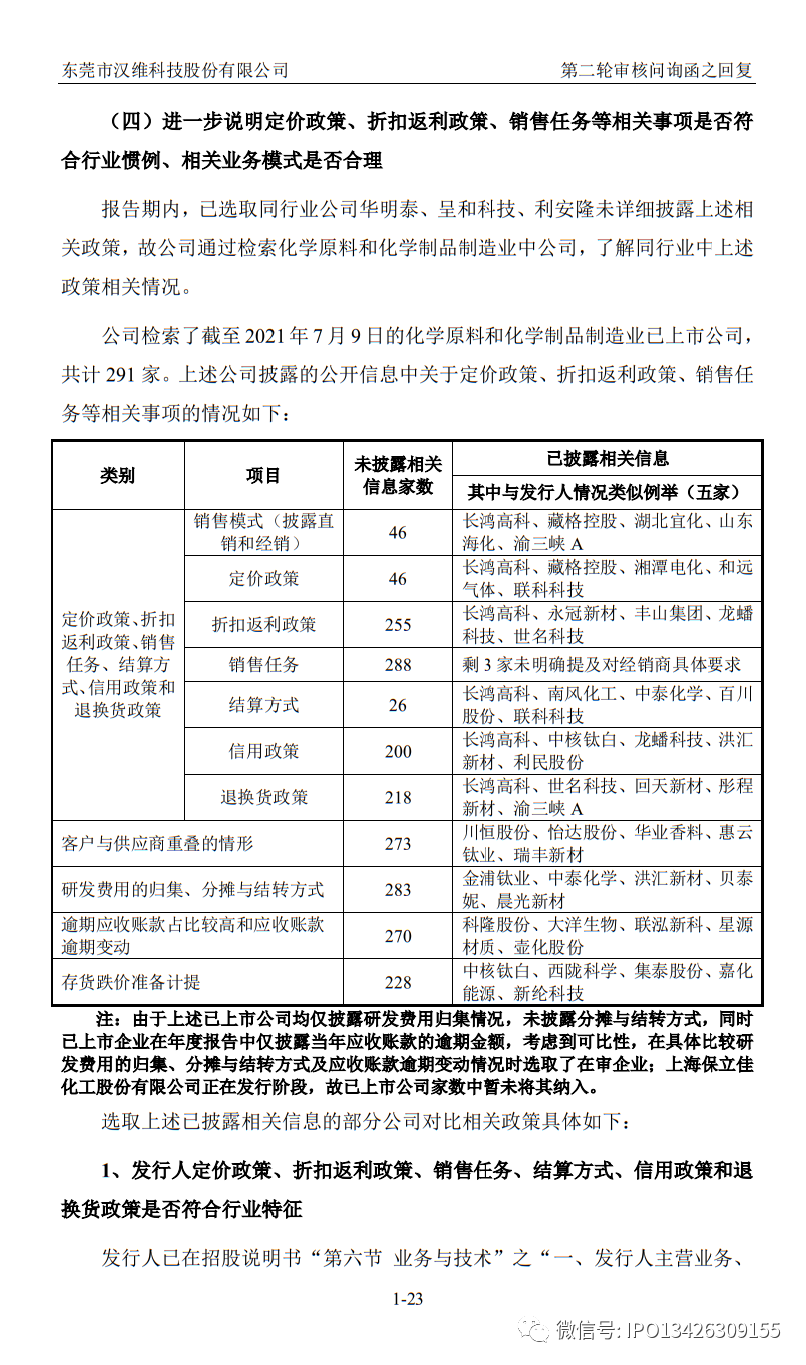

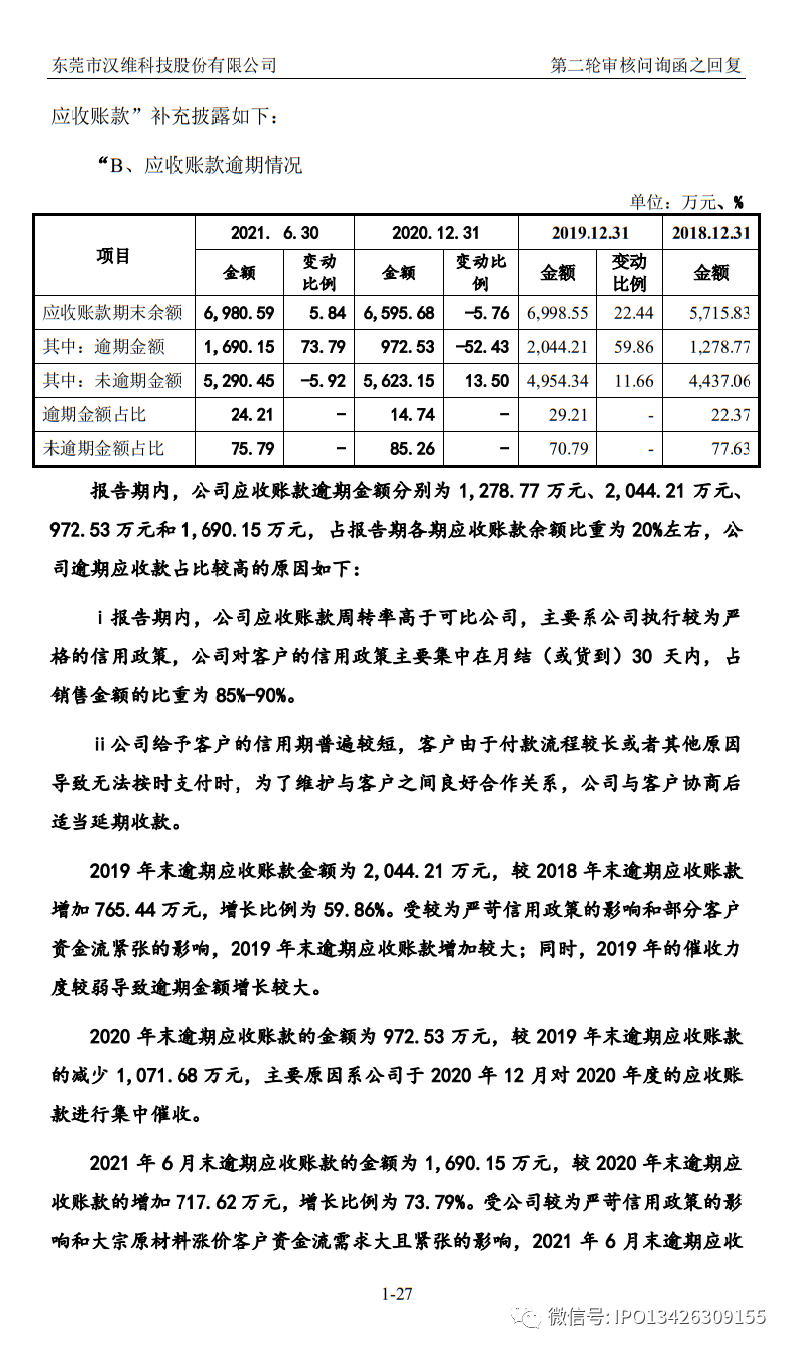

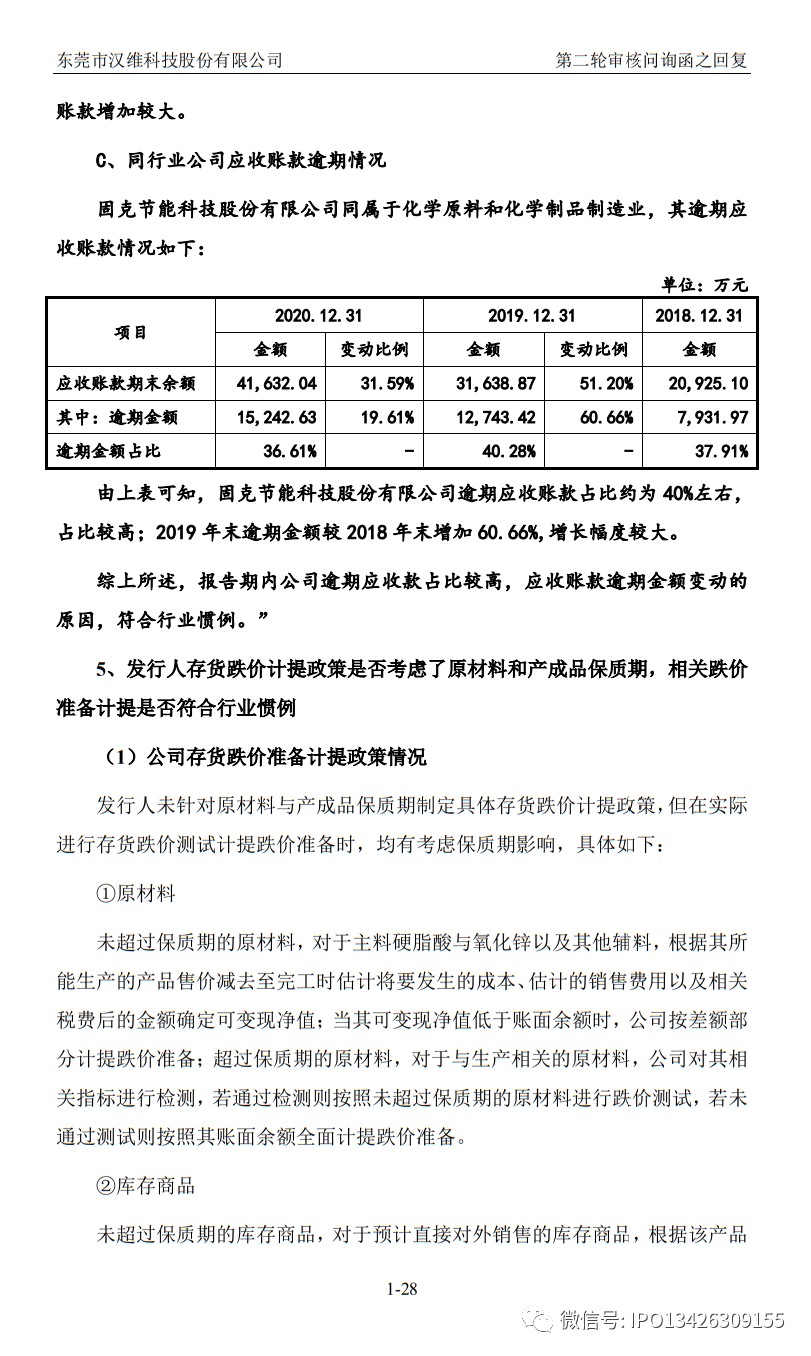

(4)中介机构表示,对于发行人定价政策、折扣返利政策、销售任务、结算方式、信用政策和退换货政策是否符合行业惯例,存在较多客户与供应商重叠的情形是否符合行业惯例,研发费用归集、分摊与结转方式是否符合行业惯例,应收账款逾期金额的变动是否符合行业惯例,存货跌价准备计提是否符合行业惯例等问题无法判断。

深圳证券交易所文件

深证上审〔2021〕521 号

关于终止对东莞市汉维科技股份有限公司首次

公开发行股票并在创业板上市审核的决定

东莞市汉维科技股份有限公司:

深圳证券交易所(以下简称本所)于 2020 年 12 月 3 日依法受理了你公司首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。

2021 年 12 月 17 日,你公司向本所提交了《东莞市汉维科技股份有限公司关于首次公开发行股票并在创业板上市终止审核的申请》,保荐人向本所提交了《东莞证券股份有限公司关于东莞市汉维科技股份有限公司首次公开发行股票并在创业板上市终止审核的申请》。根据《深圳证券交易所创业板股票发行上市审核规则》第六十七条的有关规定,本所决定终止对你公司首次公开发行股票并在创业板上市的审核。

深圳证券交易所

2021 年 12 月 21 日

抄送:东莞证券股份有限公司

深圳证券交易所上市审核中心 2021年12月21日印发

中文名称:东莞市汉维科技股份有限公司

成立日期:2008 年 7 月 2 日

注册资本:人民币 9,172.92 万元

法定代表人:周述辉

注册地址及主要生产经营地址:东莞市桥头镇桥新西一路桥泰街 5 号

控股股东:周述辉

实际控制人:周述辉、谭志佳、荀育军、李拥军

行业分类:C26 化学原料及化学制品制造业

在其他交易场所(申请)挂牌或上市的情况:公司股票于 2016 年 4 月21 日在股转系统挂牌并公开转让

发行人主营业务经营情况

(一)主要业务或产品

公司主要从事高分子材料环保助剂的研发、生产和销售,公司主营产品为脂肪酸盐助剂和复合助剂。公司产品主要应用于高分子材料之塑料、涂料、橡胶、石化行业,同时可应用于造纸、食品、医药及化妆品等行业。

(二)主要经营模式

公司作为一家生产高分子材料环保助剂的企业,主要经营模式由化工行业特点所决定,主要通过自主研发和生产,为下游客户提供脂肪酸盐助剂、复合助剂系列产品获取销售收入。公司的销售模式分为直接销售模式、贸易商销售模式和经销商销售模式,公司与贸易商和经销商的交易均为买断式交易。

(三)竞争地位

1、生产规模和市场地位

公司主要从事高分子材料环保助剂的研发、生产和销售,现拥有环保硬脂酸盐产能 4.98 万吨。公司是我国环保硬脂酸盐产品的主要供应商之一,生产能力在国内硬脂酸盐领域居于前列。报告期内,公司硬脂酸盐产量占国内硬脂酸盐产量的比例分别为 9.55%、10.38%、9.93%和 7.50%,其中硬脂酸锌产量占国内硬脂酸锌产量的比例分别为 23.58%、25.86%、23.84%和17.65%。

2、生产工艺

公司的环保硬脂酸盐产品采用目前主流的直接法生产工艺,与传统的间接法相比,直接法生产工艺无生产性废水排放,符合国家对产业节能降耗、绿色环保的要求。

3、研发与技术实力

公司属于“广东省环保橡塑助剂工程技术研究中心”、“省级企业技术中心”,并获得中国塑料加工工业协会颁发的“十二五塑料加工业科技创新型企业”、东莞市新材料行业协会颁发的“2018 年度东莞新材料产业功能材料创新奖”、东莞市高新技术产业协会颁发的“2019 年东莞市十大创新成果”等荣誉称号。公司是《硬脂酸锌》(HG/T 3667-2012)、《硬脂酸钙》(HG/T 2424-2012)等多个行业标准的起草单位之一。

4、客户资源

凭借多年的品牌积累、高性价比的产品、优异的产品质量和完善的服务体系,公司目前已经聚集了丰富的客户资源,广泛分布于塑料、涂料、橡胶等下游领域,遍及东南沿海、华北、东北、西南地区以及部分海外国家和地区。其中涂料行业客户方面,公司与全球涂料 100 强企业中的立邦、嘉宝莉、展辰、大宝化工、巴德士等建立起良好的合作关系。公司客户也包括普利特(002324.SZ)、美联新材(300586.SZ)、惠州李长荣、中海壳牌、仙鹤股份(603733.SH)、冠豪高新(600433.SH)、百尔罗赫等知名企业。

发行人主要股东的基本情况

截至本招股说明书签署日,发行人持股 5%以上股份的股东共有 5 名。分别为周述辉先生、谭志佳先生、荀育军先生、李拥军先生、达晨创联。上述股东具体情况如下:

1、周述辉先生

截至 2020 年 11 月 30 日,周述辉先生直接持有公司 34,676,200 股股份,占公司股本总额的 37.80%。周述辉先生,1971 年 7 月出生,中国国籍,无境外永久居留权,身份证号码 511028197107******,现任公司董事长。

2、谭志佳先生

截至 2020 年 11 月 30 日,谭志佳先生直接持有公司 15,411,200 股股份,占公司股本总额的 16.80%。谭志佳先生,1974 年 10 月出生,中国国籍,无境外永久居留权,身份证号码为 430225197410******,现任公司董事、总经理。

3、荀育军先生

截至 2020 年 11 月 30 日,荀育军先生直接持有公司 14,810,200 股股份,占公司股本总额的 16.15%。荀育军先生,1976 年 5 月出生,中国国籍,无境外永久居留权,身份证号码为 430104197605******,现任公司董事。

4、李拥军先生

截至 2020 年 11 月 30 日,李拥军先生直接持有公司 11,098,400 股股份,占公司股本总额的 12.10%。李拥军先生,1974 年 1 月出生,中国国籍,无境外永久居留权,身份证号码为 430523197401******,现任公司董事。

5、达晨创联

截至 2020 年 11 月 30 日,达晨创联直接持有公司 8,163,200 股股份,占公司股本总额的 8.90%,其基本情况请参见本招股说明书“第五节 发行人基本情况”之“六、发行人的股权结构图”之“(二)发行人在册机构股东情况”。

(二)发行人实际控制人的基本情况

截至 2020 年 11 月 30 日,周述辉先生直接持有公司 34,676,200 股股份,占公司股本总额的 37.80%,周述辉先生控制的汉希投资持有公司 4,480,000 股股份,占公司股本总额的 4.88%。周述辉先生直接和间接对公司行使表决权的比例为42.69%,为公司控股股东。

公司共同实际控制人为周述辉先生、谭志佳先生、荀育军先生、李拥军先生,截至 2020 年 11 月 30 日其四人合计直接持有 75,996,000 股股份,占公司股本总额的 82.85%。自公司设立以来其四人分别担任董事、高级管理人员、监事等重要职务,构成公司核心管理层,在公司业务拓展、研发生产及综合管理等工作领域各司其职,长期的合作中已形成明确分工和高效配合,且对公司的经营发展理念高度一致。

2015 年 12 月,在公司将整体变更为股份有限公司时,周述辉、谭志佳、荀育军、李拥军进一步认识到稳定的控制权结构及相互认同的发展理念有利于公司健康、持续的发展,且公司筹备申请新三板挂牌并公开转让,考虑到将要引入外部投资人及计划申请首次公开发行股票并上市,其四人经协商一致于 2015 年 12月 1 日签署了《一致行动人协议》(以下简称“2015 年《一致行动协议》”),协议期限为 5 年。

2020 年 8 月 21 日,鉴于 2015 年《一致行动协议》期限即将届满,其四人签署了新的《一致行动协议》(以下简称“新《一致行动协议》”)。

2021 年 11 月 14 日,周述辉、谭志佳、荀育军、李拥军共同签署《一致行动人协议的补充协议》,约定在新《一致行动协议》有效期内,任何一方不得退出一致行动关系及解除新《一致行动协议》,进一步增强控制权的稳定性。

综上,共同实际控制人周述辉、谭志佳、荀育军、李拥军为保障创始股东团队对公司的控制签署了新《一致行动协议》,并签署相关补充协议,约定在新《一致行动协议》有效期内,任何一方不得退出一致行动关系及解除新《一致行动协议》。该等解除条款安排有利于进一步增强公司控制权的稳定性。

发行人及保荐机构关于第二轮审核问询函的回复意见2021-10-29

十三、关于特殊情形的交易

申报文件及问询回复显示,发行人为成都纽美特威新材料有限公司、佛山市顺德区旭泰塑胶助剂有限公司、常州帝夫化工有限公司、佛山市谦源合成材料有限公司、佛山市洪钛新材料有限公司的硬脂酸锌唯一供应商。发行人为佛山市科佳新材料科技有限公司和鹤山市佳泉新材料有限公司的唯一供应商。上述企业的实际控制人曾为发行人的员工,或为发行人实际控制人的堂系、表系亲属或其堂系亲属的近亲属等,或为发行人实际控制人的前合作伙伴的近亲属。

请发行人结合上述企业与发行人的交易金额占相关供应商收入的比例,说明上述企业是否依赖发行人开展业务、是否存在其他类似情形,发行人与向相关供应商交易价格的公允性,前述供应商的主要财务数据,是否存在替发行人承担成本费用或进行利益输送等情形。

请保荐人、发行人律师发表明确意见,说明对上述特殊情形交易的核查方式以及相关核查的完整性。

【发行人回复】

(一)请发行人结合上述企业与发行人的交易金额占相关供应商收入的比例,说明上述企业是否依赖发行人开展业务、是否存在其他类似情形,发行人与向相关供应商交易价格的公允性,前述供应商的主要财务数据,是否存在替发行人承担成本费用或进行利益输送等情形

(一)公司同上述企业交易情况

报告期内,公司为成都纽美特威新材料有限公司、佛山市顺德区旭泰塑胶助剂有限公司、佛山市谦源合成材料有限公司、佛山市洪钛新材料有限公司的硬脂酸锌唯一供应商(硬脂酸锌占比 100%);佛山市科佳新材料科技有限公司和鹤山市佳泉新材料有限公司的原材料唯一供应商(原材料占比 100%);常州帝夫化工有限公司(以下简称“帝夫化工”)从公司采购的硬脂酸锌金额占其整体采购金额的比超过 90%;上述企业依赖公司开展相关业务。除上述情况外,公司不存其他类似情形。

报告期内,东莞市丰誉塑业有限公司(以下简称“丰誉塑业”)从公司的采购金额占其整体采购金额的比例约为 30%-40%,丰誉塑业不依赖公司开展相关业务。

(二)交易价格公允性

1、公司作为唯一硬脂酸锌助剂供应商的交易价格公允性分析

2、丰誉塑业的其他供应商惠州市兴邦新材料科技有限公司的财务数据

由于丰誉塑业的其他供应商惠州市兴邦新材料科技有限公司为非公众公司或上市公司,公司无法准确获取惠州市兴邦新材料科技有限公司的相关财务数据。

综上所述,公司与上述企业的交易价格在公司的定价范围内,且与上述企业其他供应商销售价格相近,公司与上述客户的交易价格是公允的,公司与上述客户的交易金额较小且整体呈减少趋势,公司与上述客户的交易不存在利益输送。

(四)是否存在替发行人承担成本费用或进行利益输送等情形

通过核查佛山市顺德区旭泰塑胶助剂有限公司、佛山市洪钛新材料有限公司、佛山市科佳新材料科技有限公司、东莞市丰誉塑业有限公司、鹤山市佳泉新材料有限公司、常州帝夫化工有限公司提供的公司银行流水与财务数据可知,发行人与上述企业仅存在业务相关的资金往来,相关业务或资金往来具有合理背景,不存在利益输送情形,不存在相关方为发行人承担成本费用的情形。

【中介机构核查情况】

(一)核查程序

1、获取客户信息调查表,了解常州帝夫化工有限公司、东莞市丰誉塑业有限公司与其他相关供应商交易情况;

2、对 8 家特殊关系公司进行走访,了解其主营业务、经营规模;了解其是否有其他供应商,如有,相关采购价格与向发行人采购价格对比情况;了解其是否存在股权代持,上述公司与发行人及其实际控制人、董事、监事、高级管理人员及其近亲属是否存在其他可能输送不当利益的关系;

3、对 8 家特殊关系公司与发行人交易价格进行分析,询问相关销售负责人差异原因,核实价格是否公允、是否具有合理性;

4、获取佛山市顺德区旭泰塑胶助剂有限公司、佛山市洪钛新材料有限公司、佛山市科佳新材料科技有限公司、东莞市丰誉塑业有限公司、鹤山市佳泉新材料有限公司、常州帝夫化工有限公司的银行流水,了解上述公司与发行人业务或资金往来情况,核查是否存在替发行人承担成本费用或进行利益输送等情形。

(二)核查意见

经核查,保荐人认为:

1、除丰誉塑业的业务展开不依赖于发行人外,上述其他公司的硬脂酸锌业务的展开依赖于发行人;发行人不存在其他类似情形;

2、发行人与上述公司的交易价格公允,上述公司不存在替发行人承担成本费用或进行利益输送等情形。

发行人及保荐机构关于第三轮审核问询函的回复意见2021-11-26

一、关于持续经营能力

申报文件及审核问询回复显示:

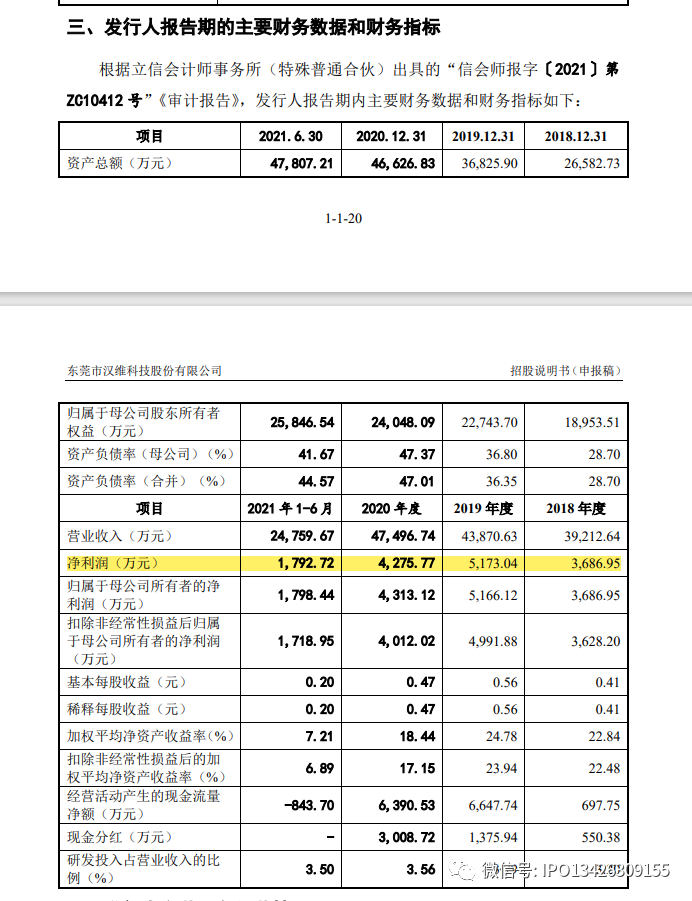

(1)2021年1-6月,发行人营业收入同比增长29.43%,扣非净利润仅同比增长3.37%;2021年1-9月,发行人营业收入预计同比增长23.03%至32.50%,扣非净利润预计同比增长-20.32%至1.41%。

(2)2021年1-6月,发行人主要产品脂肪酸盐助剂、复合助剂的销售价格相对2020年度增长19.95%、0.89%,主要原材料硬脂酸、氧化锌的采购价格相对2020年度增长34.48%、19.01%,产品销售价格增幅显著低于主要原材料价格增幅。

请发行人:

(1)补充披露2021年1-9月经审阅的主要财务数据及2021年全年业绩预计情况。

(2)结合2021年第三、四季度的主要产品销售价格、销量及主要原材料采购价格的同比变动情况,进一步说明发行人持续经营能力是否存在重大不利变化。

(3)结合行业上下游供求关系变动、变动趋势及最新情况,发行人在手订单情况,发行人与同行业可比公司在商业模式、产品性能指标和竞争力等方面,进一步详细说明发行人业绩下滑是否属于行业共性特征、发行人业绩是否存在持续下滑风险、发行人业绩变动趋势与同行业公司是否存在显著差异,并结合上述情况进一步说明发行人是否具有成长性。

请保荐人、申报会计师发表明确意见,并:

(1)结合《深圳证券交易所创业板股票首次公开发行上市审核问答》问题的要求,对发行人是否存在影响持续经营能力的重要情形进行核查并发表明确意见。

(2)详细说明对报告期内发行人收入情况执行的核查程序,分别列示对发行人客户进行实地走访和视频访谈情况,说明上述核查比例是否能够支持核查结论,对回函不符的部分所履行替代程序。

(3)对发行人是否属于成长型创新创业企业发表明确意见。

三、关于控制权稳定性

申报文件及问询回复显示:

(1)发行人实际控制人为周述辉、谭志佳、荀育军、李拥军4人(以下称周述辉等4人),分别持有发行人37.80%、16.80%、16.15%、12.10%的股份。发行人董事会共9人,上述4人均为发行人董事。

(2)2020年8月,周述辉等4人签署《一致行动协议》,约定在未来5年行使发行人董事权利和/或股东权利时保持一致,无法达成一致时,以周述辉的意见为准。协议未约定解除条款。

请发行人:

(1)说明报告期内周述辉等4人在公司任职与分工、参与经营及公司治理的情况,《一致行动协议》是否有效执行。

(2)披露《一致行动协议》签署的背景和目的,相关解除条款安排对发行人控制权稳定性的影响。

请保荐人、发行人律师发表明确意见。

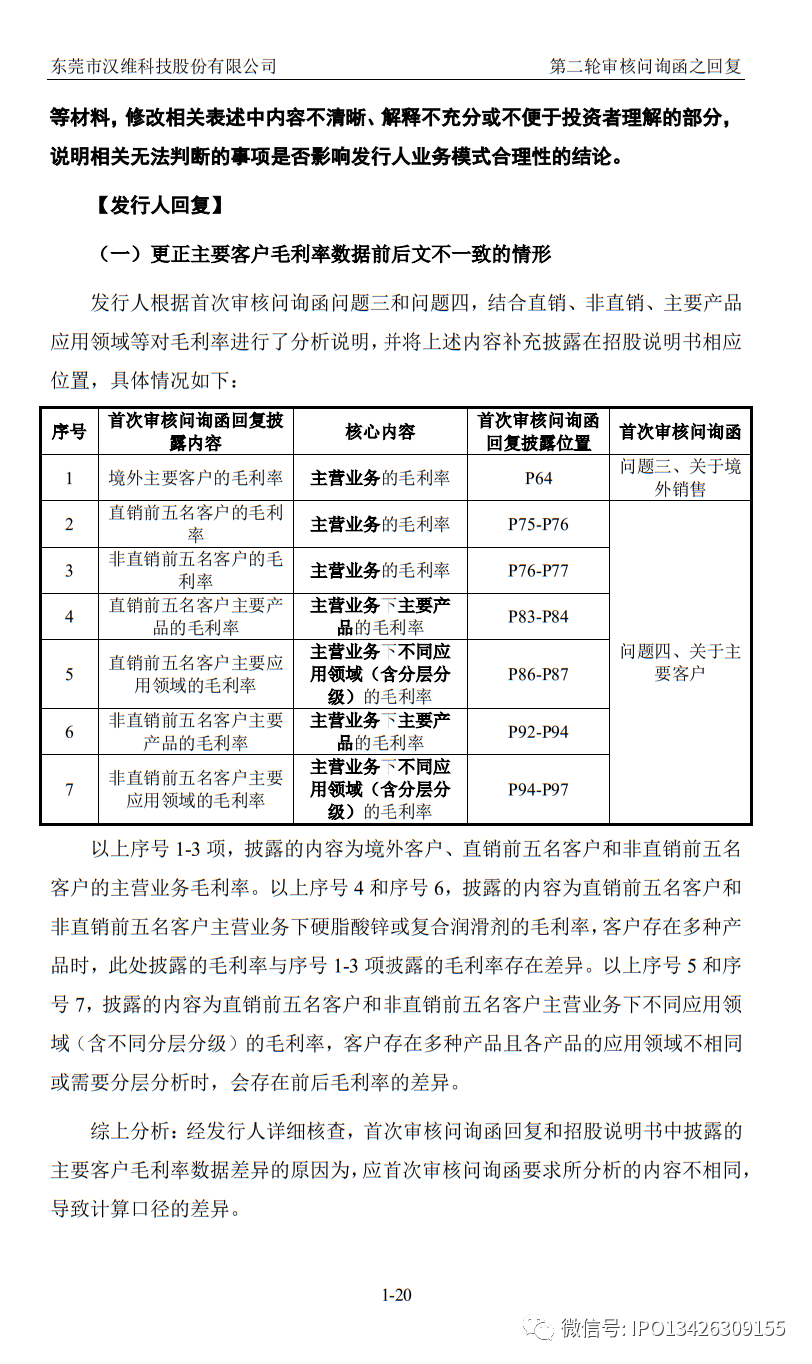

发行人及保荐机构关于第二轮审核问询函的回复意见2021-10-29

二、关于回复质量

审核问询回复显示:

(1)报告期内惠州市志海新威科技有限公司等多家主要客户毛利率数据存在前后文不一致的情形。

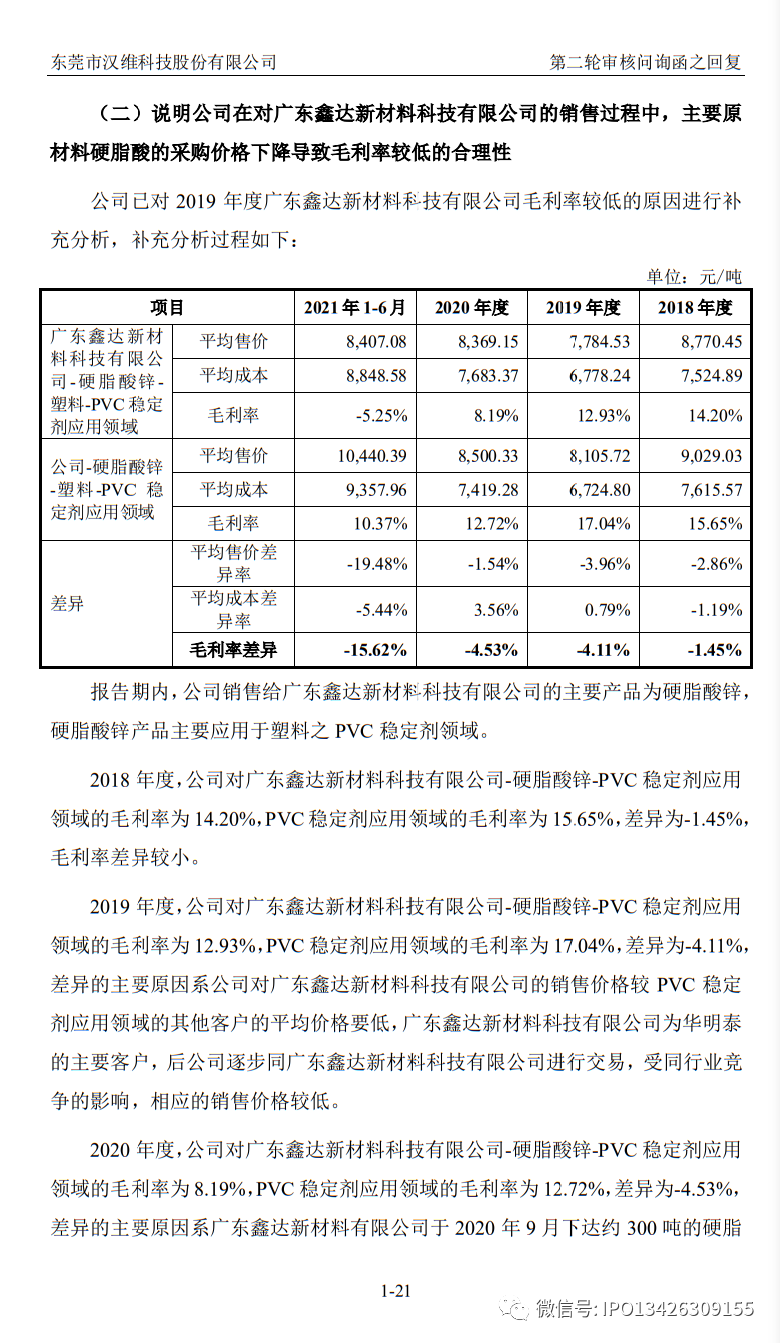

(2)2019年主要客户广东鑫达新材料科技有限公司毛利率较低的主要原因系当年双方交易集中在2019年1-3月,而执行订单在2018年12月下达,2019年硬脂酸采购价格大幅下降。

(3)发行人在分析温州春雷化工有限公司等公司在注册当年或次年即成为前五名客户的原因时,仅说明相关公司的实际控制人或股东情况,未直接说明原因及合理性。

(4)中介机构表示,对于发行人定价政策、折扣返利政策、销售任务、结算方式、信用政策和退换货政策是否符合行业惯例,存在较多客户与供应商重叠的情形是否符合行业惯例,研发费用归集、分摊与结转方式是否符合行业惯例,应收账款逾期金额的变动是否符合行业惯例,存货跌价准备计提是否符合行业惯例等问题无法判断。

请发行人:

(1)更正主要客户毛利率数据前后文不一致的情形。

(2)说明公司在对广东鑫达新材料科技有限公司的销售过程中,主要原材料硬脂酸的采购价格下降导致毛利率较低的合理性。

(3)说明温州春雷化工有限公司等公司在注册当年或次年即成为前五名客户的原因及合理性。

(4)进一步说明定价政策、折扣返利政策、销售任务等相关事项是否符合行业惯例、相关业务模式是否合理。

请保荐人、申报会计师发表明确意见,并全面核查招股说明书、问询回复等材料,修改相关表述中内容不清晰、解释不充分或不便于投资者理解的部分,说明相关无法判断的事项是否影响发行人业务模式合理性的结论。

发行人及保荐机构回复意见2021-06-25

十五、关于董事、财务总监变动

申报文件显示,2019年12月,原董事何锋、胡丹辞任。同时,何锋辞任财务负责人职务,发行人财务负责人空缺。2020年1月,聘任蔡桂珍为财务总监、董事会秘书。蔡桂珍于2019年6月入职发行人。

请发行人:

(1)披露相关董事、财务负责人辞任的原因、辞任至今的任职情况。

(2)披露何锋担任发行人财务负责人的起始时间,是否与公司实际控制人、董监高具有关联关系,任职期间所负责的具体事务。

(3)结合董事、高管最近二年的变动人数、比例,补充披露是否符合“最近2年董事、高管没有发生重大不利变化”的发行条件。

请保荐人、发行人律师发表明确意见。

【发行人回复】

(一)披露相关董事、财务负责人辞任的原因、辞任至今的任职情况

公司已在招股说明书“第五节 发行人基本情况”之“十三、董事、监事、高级管理人员及核心技术人员最近两年内变动情况”之“(一)董事变动情况”中补充披露如下:

因受公司委派负责统筹印尼汉维工程的建设,需要频繁前往印尼,不便及时履行董事职务,2019 年 12 月 23 日,何锋、胡丹辞去董事职务。但其二人仍在公司就职,截至本招股说明书签署日,胡丹负责统筹印尼汉维工厂建设中的技术事宜、担任印尼汉维董事,并担任公司研发部经理;何锋负责统筹印尼汉维工厂建设中的行政事宜,同时担任公司内审负责人。

公司已在招股说明书“第五节 发行人基本情况”之“十三、董事、监事、高级管理人员及核心技术人员最近两年内变动情况”之“(三)高级管理人员变动情况”中补充披露如下:

“因受公司委派负责统筹印尼汉维工程建设中的行政事宜,需要频繁前往印尼,不便及时履行财务负责人职务,2019 年 12 月 23 日,何锋辞去财务负责人职务,但其仍在公司就职,截至本招股说明书签署日,何锋负责统筹印尼汉维的工厂建设中的行政事宜,并任公司内审负责人。”

(二)披露何锋担任发行人财务负责人的起始时间,是否与公司实际控制人、董监高具有关联关系,任职期间所负责的具体事务

公司已在招股说明书“第五节 发行人基本情况”之“十三、董事、监事、高级管理人员及核心技术人员最近两年内变动情况”之“(三)高级管理人员变动情况”中补充披露如下:

“何锋于 2008 年 7 月入职公司,自 2008 年 7 月至 2019 年 12 月期间担任财务负责人,与公司实际控制人、董事、监事及高级管理人员不存在关联关系。何锋担任财务负责人期间,主要负责编制财务报表、与负责公司年审的外部审计机构对接、就公司财务情况对董事会进行定期汇报。”

(三)结合董事、高管最近二年的变动人数、比例,补充披露是否符合“最近2年董事、高管没有发生重大不利变化”的发行条件

公司已在招股说明书“第五节 发行人基本情况”之“十三、董事、监事、高级管理人员及核心技术人员最近两年内变动情况”之“(三)高级管理人员变动情况”中补充披露如下:

“最近两年,公司 2 名董事因担任职务的变更而辞去董事职务,同时为完善公司治理架构而增加 1 名非独立董事及 3 名独立董事。鉴于增选黎江虹、刘昱熙、陈朝阳 3 人为独立董事,系公司为优化治理结构并满足上市规则要求,不属于董事的重大不利变化所考虑的因素,因此,公司董事变动情况按 3 人计算。

最近两年,公司高级管理人员变化的具体人员分别为何锋、蔡桂珍、冯妙,合计变动人数为 3 人。

最近两年内公司的董事、高级管理人员总人数(包括离职及现任,剔除重复人数)为 12 人,其中剔除重复人数后的总变动人数为 4 人,占总人数比例为33%。

最近两年,公司董事、高级管理人员虽发生一定变动,但鉴于:(1)新增董事、董事会秘书冯妙自 2008 年 9 月即加入公司,为内部培养产生,对公司经营情况较为了解,其担任公司董事及董事会秘书有利于公司治理结构的完善;(2)因内部职务调整,公司同意胡丹辞去董事职务,何锋辞去董事及财务负责人职务,同时从完善公司治理结构考虑,聘任具有上市公司子公司财务管理经验的蔡桂珍担任财务总监。因此,公司最近两年董事、高级管理人员未发生重大不利变化,符合“最近 2 年董事、高管没有发生重大不利变化”的发行条件。”

【中介机构核查情况】

(一)核查程序

1、查阅何锋、胡丹的辞职报告,并对其二人进行访谈;

2、查阅发行人出具的情况说明;

3、查阅发行人实际控制人及董事、监事、高管、何锋、胡丹填写的调查表;

4、查阅发行人任免董事及高级管理人员的相关会议文件。

(二)核查意见

经核查,保荐人认为:

1、因需要频繁前往印尼,不便及时履行职务,何锋辞去董事、财务负责人职务,胡丹辞去董事职务,但其二人仍在发行人处就职,截至本回复签署日,胡丹负责统筹印尼汉维工厂建设中的技术事宜、担任印尼汉维董事,并担任发行人研发部经理,何锋负责统筹印尼汉维工厂建设中的行政事宜,同时担任发行人内审负责人。

2、何锋自 2008 年 7 月至 2019 年 12 月担任财务负责人,与发行人实际控人、董事、监事及高级管理人员不存在关联关系;何锋担任财务负责人期间,主要负责编制财务报表、与负责发行人年审的外部审计机构对接、就发行人财务情况对董事会进行定期汇报。

3、发行人最近两年董事合计变动 3 人,高级管理人员合计变动 3 人,剔除重复人数后的总变动人数为 4 人,占董事、高管总人数比例为 33%;同时新增董事、董事会秘书冯妙为发行人内部培养产生;因内部职务调整,胡丹辞去董事职务,何锋辞去董事及财务负责人职务,同时聘任具有上市公司子公司财务管理经验的蔡桂珍担任财务总监,综上,发行人最近两年董事、高管变动不属于重大不利变化,发行人符合“最近 2 年董事、高管没有发生重大不利变化”的发行条件。

来源:企业上市编委整理