北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2560

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2245

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2202

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2154

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1015

发布日期:2022-05-13浏览次数:968

发布日期:2022-08-25浏览次数:964

发布日期:2022-12-01浏览次数:922

发布日期:2022-05-13浏览次数:921

登陆资本市场是许多企业的终极梦想,成功实现IPO,也就意味着企业能通过公开市场进行股权、债券融资,对提升企业影响力等方面有诸多好处。

不过,IPO并不是一件轻松的事儿。除了漫长的排队等待时间,企业也要有足够的财力以应付上市过程中的各种花费。

那么,一家企业IPO究竟要花多少钱,如何算好上市“经济账”?首先,让我们来看一下企业上市发行费用的构成。

据了解,企业上市发行费用主要包括:承销保荐费用、审计费用、法律费用、信息披露费用以及其他费用等,其中承销保荐费用、审计费用、法律费用和信息披露费用在募集资金中占据重要位置。

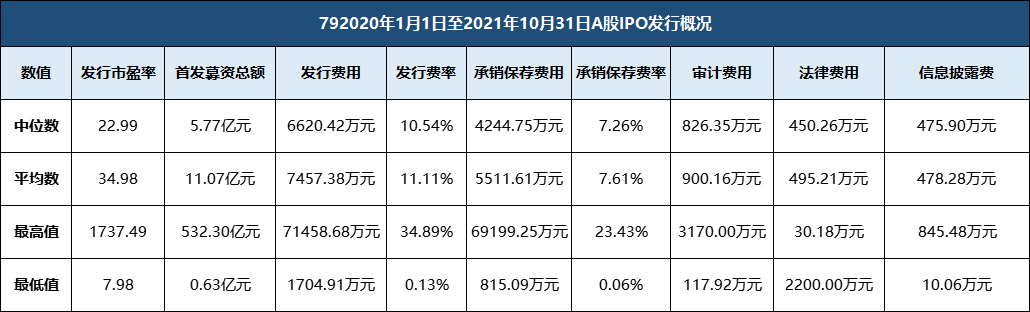

企业要上市,募集资金规模不同,其发行费用的差异很大。在计划目标上市但还在观望的企业在拟考虑上市之前,我们先了解从2020年1月1日到2021年10月31日798家A股IPO上市企业和68家精选层的上市企业的上市费用情况。

01 A股IPO上市费用情况

据大象君了解,2020年1月1日至2021年10月31日A股首发上市企业798家,其中创业板266家、科创板282家、深交所主板84家、上交所主板166家。

798家A股上市公司发行市盈率中位数为22.99倍,募集资金总额中位数为5.77亿元、平均数为11.07亿元,发行费用中位数为6620.42万元,其中承销保荐费用中位数为4244.75万元,承销保荐费率中位数为7.26%。

这些IPO上市企业的发行费用从最低0.17亿元,到最高7.15亿元,其中承销保荐费用最高达到6.92亿元;审计费和法律费用也在随募投资金的增长而波动上升。

数据来源:大象研究院

我们将这798家上市企业募集资金规模区分了5个档位,即3亿元以下、3亿元—5亿元、5亿元—10亿元、10亿元—30亿元、30亿元以上。

募集金额在3亿元以下的上市企业共87家,发行市盈率中位数为19.48倍,发行费用中位数为4513.05万元、平均值为4691.99万元,其中承销保荐费用中位数为2855.71万元,承销保荐费率中位数为12.09%,审计费用、法律费和信息披露费用平均值为821.79万元、428.71万元和457.76万元;

募集金额在3—5亿元的上市企业共236家,发行市盈率中位数为22.99倍,发行费用中位数为5099.15万元、平均值为5110.19万元,其中承销保荐费用中位数为3229.94万元,承销保荐费率中位数为8.17%,审计费用、法律费和信息披露费用平均值为812.53万元、447.40万元和467.60万元;

募集金额在5—10亿元的上市企业共286家,发行市盈率中位数为22.99倍,发行费用中位数为6722.59万元、平均值为6928.39万元,其中承销保荐费用中位数为4724.62万元,承销保荐费率中位数为7.06%,审计费用、法律费和信息披露费用平均值为951.01万元、515.01万元和485.85万元;

募集金额在10—30亿元的上市企业共155家,发行市盈率中位数为32.68倍,发行费用中位数为1.01亿元、平均值为1.09亿元,其中承销保荐费用中位数为7880万元,承销保荐费率中位数为5.66%,审计费用、法律费和信息披露费用平均值为940.35万元、528.97万元和482.75万元;

募集金额在30亿元以上的上市企业共34家,发行市盈率中位数为35.52倍,发行费用中位数为1.68亿元、平均值为1.95亿元,其中承销保荐费用中位数为1.44亿元,承销保荐费率中位数为2.86%,审计费用、法律费和信息披露费用平均值为1097.93万元、676.78万元和521.24万元。

具体情况如下:

数据来源:大象研究院

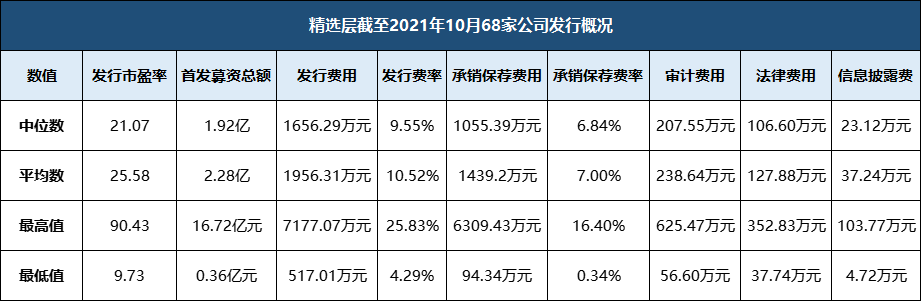

02 精选层上市费用情况

我们了解了A股IPO企业上市费用情况,接下来来看一下精选层上市企业的情况,据大象君统计,截至10月31日精选层的上市企业达到68家。

这68家企业发行市盈率中位数为21.07倍,募集资金总额中位数为1.92亿元、平均数为2.28亿元,发行费用中位数为1,656.29万元,其中承销保荐费用中位数为1055.39万元,承销保荐费率中位数为6.84%。

数据来源:大象研究院

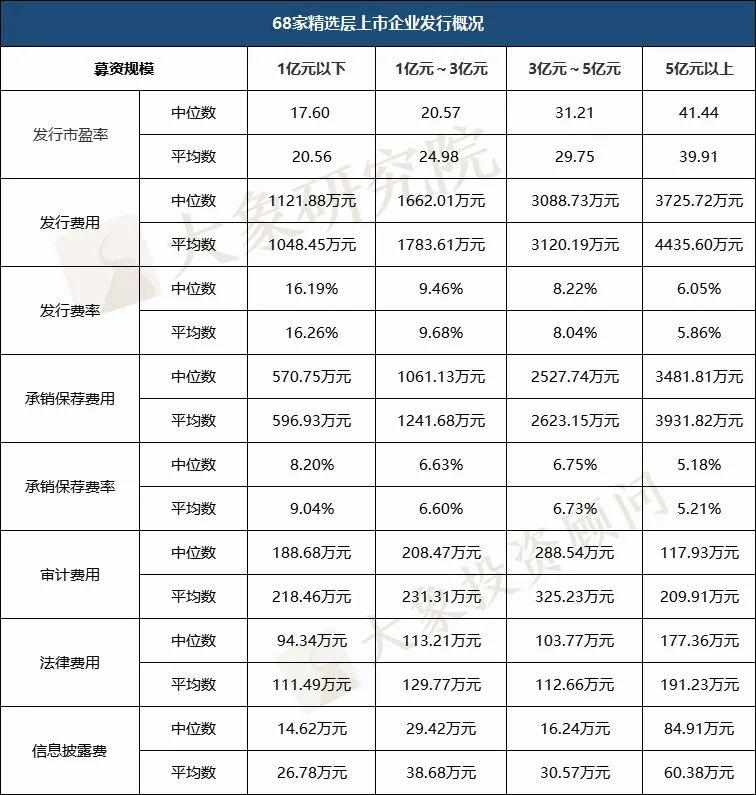

由于精选层上市企业整体募集资金规模小,我们将这68家企业募集资金规模区分了4个档位,即1亿元以下、1亿元—3亿元、3亿元—5亿元、5亿元以上。

募集金额在1亿元以下的上市企业共13家,发行市盈率中位数为17.60倍,发行费用中位数为1121.88万元、平均值为1048.45万元,其中承销保荐费用中位数为570.75万元,承销保荐费率中位数为8.20%,审计费用、法律费和信息披露费用平均值为218.46万元、111.49万元和26.78万元;

募集金额在1—3亿元的上市企业共43家,发行市盈率中位数为20.57倍,发行费用中位数为1662.01万元、平均值为1783.61万元,其中承销保荐费用中位数为1061.13万元,承销保荐费率中位数为6.63%,审计费用、法律费和信息披露费用平均值为231.31万元、129.77万元和38.68万元;

募集金额在3—5亿元的上市企业共8家,发行市盈率中位数为31.21倍,发行费用中位数为3088.73万元、平均值为3120.19万元,其中承销保荐费用中位数为2527.74万元,承销保荐费率中位数为6.75%,审计费用、法律费和信息披露费用平均值为325.23万元、112.66万元和30.57万元;

募集金额在5亿元以上的上市企业共4家,发行市盈率中位数为41.44倍,发行费用中位数为3725.72万元、平均值为4435.60万元,其中承销保荐费用中位数为3481.81万元,承销保荐费率中位数为5.18%,审计费用、法律费和信息披露费用平均值为209.91万元、191.23万元和60.38万元。

具体情况如下表:

数据来源:大象研究院

从以上情况可以得知,可见2020年至2021年10月31日,精选层的承销保荐费率中位数和A股接近,都在7%左右,但由于A股上市公司整体业绩规模和募集资金规模远高于精选层公司,因此A股IPO的发行费用整体水平也远高于精选层(北交所)。

发行费用中的承销保荐费用取决于企业上市发行时募集金额的多少,承销保荐费用总体上随募集资金的上升而比例下降,但这并不是显示承销保荐费减少。

拟上市公司虽然已经发展到一定规模,但是在面向资本市场、外部机构时可能仍无法清晰传达公司的战略定位、业务结构、所处的市场空间及自身增长潜力。公司不能只看业绩指标满足或即将满足IPO要求即决定启动IPO,缺乏系统的资本规划将导致企业上市的申请被否决,届时将影响企业的正常运作以及盈利。

企业在上市前应重点考虑保荐团队的相关项目经验、团队重点人员的从业经验、相关资源、业务风格及协调能力,以及对企业所处行业的认知等。企业实际控制人、主要股东及高管应该对IPO过程中的费用成本、时间成本、机会成本做系统了解,根据行业发展情况及公司具体情况确定公司启动IPO的时间节点。

来源:IPO头版