北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2560

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2245

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2202

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2154

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1015

发布日期:2022-05-13浏览次数:968

发布日期:2022-08-25浏览次数:964

发布日期:2022-12-01浏览次数:922

发布日期:2022-05-13浏览次数:921

岁末年初,IPO撤回潮又起。

2022年新年不到半个月,创业板已有5家IPO撤回终止,其中昨晚就有3家终止。

IPO撤回可能原因是:2021年结束部分IPO企业因为经营情况不佳,全年业绩恐大幅下滑;当然,也有的因为存在合规瑕疵、板块定位不符等问题而撤回上市申请。

值得一提的是,1月11日证监会终止了紫光照明、倍特药业2家公司的发行注册程序。

倍特药业主要从事高端仿制药、创新药、原料药的研发、生产和销售,是一家以创新驱动发展的高新技术企业。创业板IPO于2020年7月6日获得受理,同年7月27日进入已问询阶段,2020年12月17日即上会通过,目前已过会逾一年。

倍特药业创业板IPO此前处于中止阶段,2021年12月31日,因IPO注册申请文件中记载的财务资料已过有效期,需要补充提交,根据《创业板首次公开发行股票注册管理办法》第二十九条的相关规定,倍特药业发行注册程序中止。倍特药业还未补充提交财务资料,就撤回了注册申请。

紫光照明主营业务为工业照明设备和智能照明系统的研发、生产和销售以及提供工业照明领域的合同能源管理服务等。

紫光照明作为唯一一家科创板撤单公司,其科创板IPO于2020年6月30日获得受理,同年7月28日进入已问询阶段,2021年2月5日,紫光照明上市委会议通过,同年9月1日提交注册。

01

潜阳科技

潜阳科技是一家专业从事有机酯类精细化学品研发、生产、销售的企业。公司主要产品为磷酸酯、低碳醇酯和二元酸酯等有机酯类。

潜阳科技原拟公开发行股票不超过4376.9720万股(不含采用超额配售选择权发行的股票数量),占发行后总股本的比例不低于25%。潜阳科技原拟募集资金4.00亿元,分别用于年产35000吨环保型新材料建设项目、技术中心升级改造项目、补充流动资金。

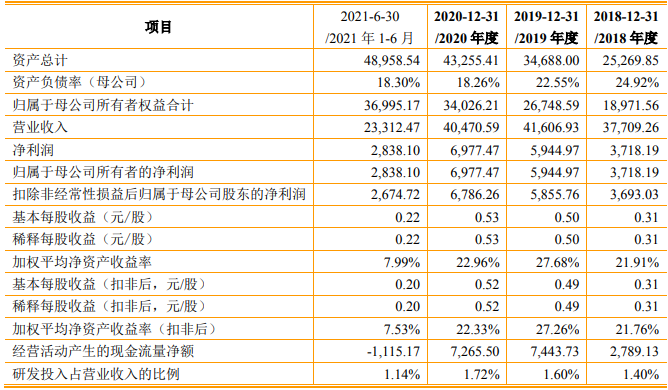

报告期内,潜阳科技营业收入分别为3.77亿元、4.16亿元和4.05亿元,各期分别较上年同期增长18.14%、10.34%和-2.73%。可以看到,该公司营收增长明显下滑,增幅从18.14%下降至-2.73%。

报告期内,潜阳科技扣非净利润分别为3693.03万元、5855.76万元和6786.26万元,各期分别同比增长42.91%、58.56%和15.89%。

潜阳科技三轮问询回复涉及,主要客户可持续性、高于行业平均的毛利率水平及关联交易等问题,或是掣肘潜阳科技IPO的主要原因。

第一大客户上海祥源是审核最关心的问题之一,三轮问询都提到了上海祥源,而且逐级深入。

02

优全护理

优全护理主要从事非织造材料和护理用品的研发、生产和销售,是集两者于一体化、具有产业链整合优势的生产企业。公司的主要产品包括非织造材料和护理用品两大类。

优全护理原拟在深交所创业板发行股份数量不低于公司发行后股份总数的25%,且不超过3775万股。优全护理原拟募集资金17.05亿元,拟分别用于新型医疗卫生材料和用品项目、研发与信息化中心项目。

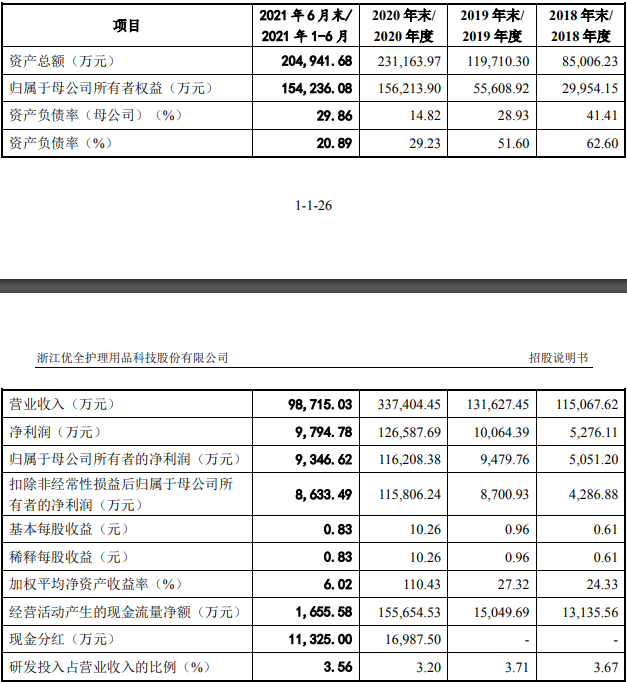

报告期内,优全护理经营业绩持续增长,营业收入分别为115,067.62万元、131,627.45万元、337,404.45万元;同期净利润分别有5,276.11万元、10,064.39万元、126,587.69万元。

03

久策气体

久策气体是一家专业从事气体研发、生产、销售、运输和气体应用服务的综合气体供应商。

久策气体原拟公开发行股票不超过3785万股(不含采用超额配售选择权发行的股数)不低于发行后总股本25.00%。久策气体原拟募集资金3.71亿元,计划分别用于久策气体(将乐)有限公司气体建设项目(一期)、久策气体(福清)有限公司二期扩建及特气项目、智能化运营项目、补充流动资金。

久策气体创业板IPO于2020年12月30日获得受理,2021年1月28日进入已问询阶段。

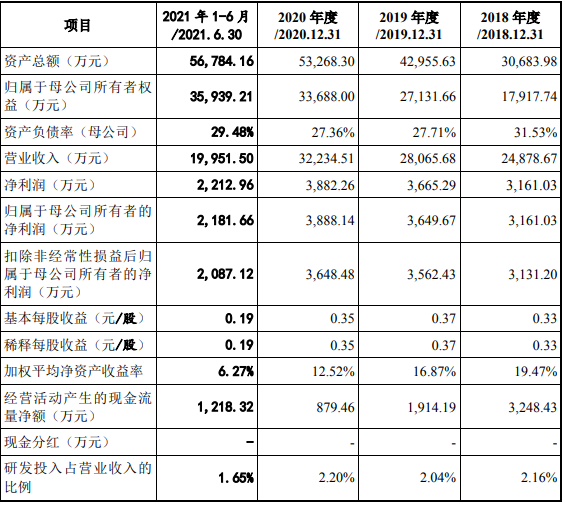

2018-2020年,久策气体的营业收入分别为2.49亿元、2.81亿元和3.22亿元,同比增长率分别为42.17%、12.81%和14.85%;同期归母净利润分别为3161.03万元、3649.67万元和3888.14万元,同比增长率分别为1846.55%、15.46%和6.53%。

04

三问家居

三问家居主要向全球中大型零售商和中高端品牌商提供特色家用纺织品、家居服饰和特色面料产品,具体包括客厅场景的靠垫、毯子、披巾,卧室场景的床品、浴袍、睡衣,以及家居休闲服、运动休闲服、配饰等。

拟募集资金约5.34亿元,主要用于4个项目,分别是年产522万个靠垫、459万条毯子、100万件毛衫及配饰建设项目;数字化设计展示中心建设项目;数字化管理平台建设项目;补充流动资金,拟使用募集资金金额分别为2.92亿元、8621.80万元、3368.10万元、1.22亿元。

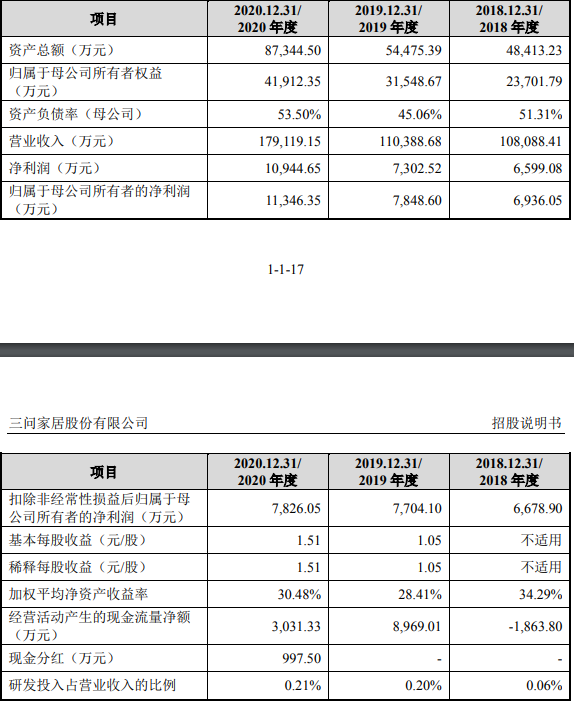

2018年-2020年,公司主营收入分别为10.81亿元、11.04亿元、17.91亿元,净利润分别为6599.08万元、7302.52万元、1.09亿元,营收和净利润都呈稳步增长态势。

三问家居的上市之路较为坎坷。2020年12月三问家居刚刚向深交所递交招股书,2021年3月因更新财务资料,公司主动申请“中止”审核。伴随财务资料更新完毕,三问家居在今年5月获得发行审核,并在9月顺利获得创业板的上市通过。

然而,就在外界都以为三问家居即将于深交所创业板敲锣上市时,三问家居却在同月遭到第二次IPO“中止”。直到2021年12月28日,深交所才恢复三问家居发行上市审核。

不过,就在恢复IPO审核仅一周时间,三问家居又主动撤回了上市申请。

在问询中,三问家居是否符合创业板上市定位,被重点关注。

三问家居表示,公司在原创设计、供应链管理等方面发挥的具体作用充分展示了其核心竞争优势,且满足创业板上市“三创四新”的要求。

05

天威新材

天威新材主业聚焦数码喷印领域,专业从事数码喷印功能性材料的研发、生产和销售。公司产品涵盖数码喷印墨水的主要产品类型,主营产品以分散墨水、UV墨水、水性墨水和活性墨水为核心,其他种类数码喷印墨水产品为辅。

天威新材原拟公开发行股票数量不超过1935.51万股。占发行后股本比例不低于25%。天威新材原拟募集资金3.05亿元,计划分别用于水基型数码喷印功能材料建设项目、能量固化型数码喷印功能材料建设项目、研发中心建设项目。

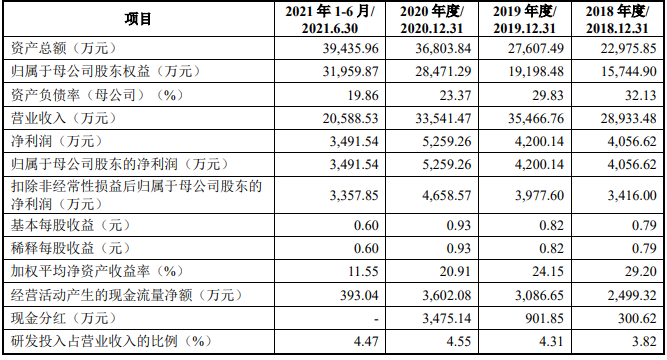

天威新材2018年、2019年、2020年营收分别为2.89亿元、3.55亿元、3.35亿元;净利润分别为4056.6万元、4200万元、5259万元;扣非后净利分别为3416万元、3977.6万元、4658.5万元。

天威新材预计2021年营收为4.1亿元,较上年同期的3.35亿元增长22.24%;净利润为5900万元,较上年同期的5259.26万元增长12.18%;扣非后净利为5500万元,较上年同期的4658.57万元增长18.06%。

2020年9月深交所受理了天威新材的上市申请,并在一个月后就进行了首轮问询,截至2021年12月24日天威新材已经接受了四轮问询。

从天威新材四轮问询回复内容来看,客户问题一直贯穿始终。

时隔一年多后,天威新材却主动放弃了IPO的机会,意味着天威新材冲击A股失败,也是2022年以来创业板首单IPO终止的项目。

来源:IPO头版