北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2560

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2245

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2202

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2154

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1015

发布日期:2022-05-13浏览次数:969

发布日期:2022-08-25浏览次数:967

发布日期:2022-12-01浏览次数:924

发布日期:2022-05-13浏览次数:921

北交所、科创板、创业板这三个不同板块,同系注册制,拟上市公司应如何选择最适合的板块?本文通过对相关板块财务指标要求、审核时限等要素进行对比分析,并提出相关建议,供拟上市企业参考。

一、关于各版块相关事项比较分析

(一)财务指标要求

注册制下,不同成长阶段、不同类型企业上市需求。北交所、上交所科创板、深交所创业板上市财务指标要求对比如下:

从以上对比分析可见:

(1)相比北交所,科创板、创业板对于企业的市值、净利润、收入等均设置了更高的门槛;

(2)就盈利指标而言,北交所、科创板和创业板分别均有两套盈利指标可供选择,但北交所两套盈利指标均对净利润数额作出要求,而科创板、创业板第二套盈利指标仅要求净利润为正同时要求营业收入不低于1亿元;

(3)相比创业板,科创板和北交所均增设了“研发投入”指标,满足“市值+研发投入+(收入)”的公司,可以申请在科创板和北交所上市,而创业板未设置此类指标;

(4)存在差异表决安排企业,北交所《上市规则》暂未对“存在差异表决安排企业”的上市指标作出专门规定,创业板均要求净利润为正,而科创板未对是否盈利作出要求;

(5)与科创板、创业板相比,北交所目前也是实施注册制板块中唯一未为红筹企业上市提供通道的板块,这与现行制度设计中北交所上市企业均来自于新三板的创新层或精选层企业而目前尚无红筹企业挂牌的背景相关。

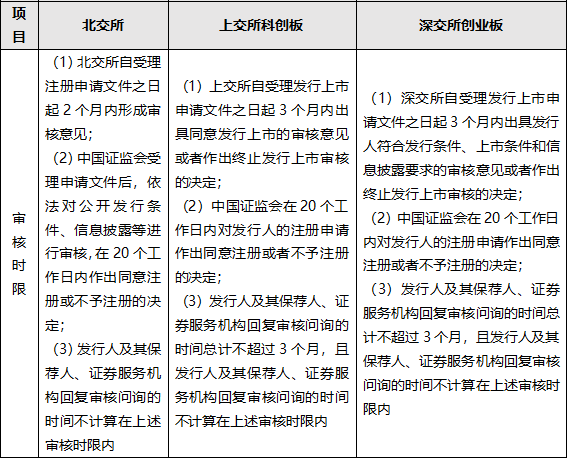

(二)审核时限

根据相关规定,注册制下北交所、上交所科创板、深交所创业板的审限具体如下:

从以上对比分析可见:注册制下的科创板与创业板审核及问询回复周期一般不超过6个月,中国证监会在受理申请文件后,将在20个工作日内对发行人的注册申请作出同意注册或者不予注册的决定。与科创板、创业板相比,北交所股票发行上市审核时限相对较短预计为3~4个月,中国证监会受理申请文件后,将在20个工作日内作出同意注册或不予注册的决定,但同时需要注意的是在北交所挂牌上市的企业必须为在新三板连续挂牌满12个月的创新层挂牌公司。

二、关于上市板块选择的建议

实施注册制后的北交所、上交所科创板和深交所创业板亦适用多套上市指标,企业上市的时间和结果更可预期。对于拟上市公司而言,企业上市板块和上市指标的选择更多了。如何选择最适合的板块:

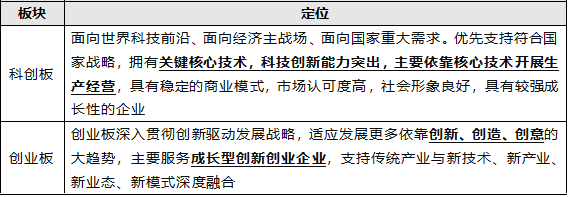

(一)“硬科技”/“软科技”企业

科创板、创业板前三项财务指标近乎相同/接近,在企业同时满足科创板、创业板相关条件情况下,建议此时应重点考虑是否符合相应板块的行业定位:

科创板强调的是“科技”,定位于服务“硬科技”类企业,包括新技术、新产业、新业态、新模式等。根据《上海证券交易所科创板企业发行上市申报及推荐暂行规定》科创板目前主要面向新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等六大领域的高新技术产业和战略性新兴产业的科技创新企业。根据科创板审核实践,拟上市企业科创属性、是否符合科创板定位是最受关注的问题之一。

创业板强调的是“创新”,创业板支持传统产业与新技术、新产业、新业态、新模式深度融合的企业,行业属性上采用负面清单制,即不在负面清单的行业和商业模式都可以接受,而且明确即使在负面清单的行业如果与互联网、大数据、云计算、自动化、人工智能、新能源等新技术、新产业、新业态、新模式深度融合的创新创业企业仍可以在创业板上市,现有创业板上市公司的行业分布则相对较为分散,从这一角度来看,创业板可以针对“软科技”,能实现高增长但偏传统行业的企业试点注册制。

(二)尚未盈利创新型企业

试点注册制改革后创业板的3套上市标准均对拟申报公司的净利润或收入作出具体要求。因此,对于暂时收入较少、尚未盈利的创新类企业而言,创业板并非最佳选择。相比创业板,科创板和北交所都增设了“研发投入”指标,该类创新类企业如满足“市值+研发投入+(收入)”指标的,可以考虑申请在科创板或北交所上市。

(三)红筹企业或存在差异表决安排的企业

注册制改革后的创业板对红筹或差异表决权企业的相关入门条件均要求最近一年净利润为正,而科创板未有此要求,科创板对于红筹企业或存在差异表决安排的企业包容性相对更高,因此尚未盈利的红筹或差异表决权企业而言,科创板将是更理想的上市板块,而如前所述,北交所目前尚未为红筹企业上市提供通道。

(四)暂时无法达到创业板、科创板上市门槛的企业

根据《注册管理办法》,北交所主要服务创新型中小企业,重点支持先进制造业和现代服务业等领域的企业,打造服务创新型中小企业主阵地。相比北交所,科创板、创业板对于企业的市值、净利润、收入等均设置了更高的门槛,对于暂时无法达到科创板、创业板上市门槛的企业,可将北交所作为目标。

三、结束语

上交所科创板、深交所创业板和北交所的注册制改革都是我国多层次资本市场的不断丰富完善的重要举措,期待未来三个板块推动形成各有侧重、错位发展、相互补充并适度竞争格局,进一步丰富资本市场容纳性、提升资本市场服务实体经济的能力。

来源:德恒律师事务所