北交所IPO审核问答30条全文公开!负面行业清单出炉!

北交所IPO审核问答30条全文公开!负面行业清单出炉!

发布日期:2022-05-16浏览次数:2562

高粮价预警:用不起化肥,全球水稻产量将减产10%

高粮价预警:用不起化肥,全球水稻产量将减产10%

发布日期:2022-04-21浏览次数:2247

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

中小企业经营调查:多地出台“纾困”计划,期待打通物流“堵点”

发布日期:2022-04-21浏览次数:2204

人民币中间价连续两日下调 不存在长期贬值的基础

人民币中间价连续两日下调 不存在长期贬值的基础

发布日期:2022-04-21浏览次数:2157

发布日期:2022-11-22浏览次数:1168

发布日期:2022-12-06浏览次数:1016

发布日期:2022-08-25浏览次数:980

发布日期:2022-05-13浏览次数:970

发布日期:2022-12-01浏览次数:926

发布日期:2022-05-13浏览次数:921

企业上市后首次重组遇挫,重组标的自己开始IPO了!

问题21.1关于贝斯特收购

根据申报材料:(1)无锡贝斯特精机股份有限公司曾于2017年发布重大资产重组事项公告,拟以发行股份及支付现金的方式购买发行人100%的股权;2018年2月,贝斯特发布终止本次重大资产重组的公告;(2)根据公开信息,2019年1月21日,时任发行人董事、副总经理刘晓斌因内幕交易被处以行政处罚6万元。

请发行人说明:(1)前次重组终止的具体原因、相关决策程序履行情况、相关影响因素是否已经消除,发行人是否存在不满足发行上市条件的情形;(2)公司持股5%以上的股东、实际控制人、公司董事、监事、高管人员是否存在传递内幕信息或其他违法违规情形,相关人员在重组期间和目前在发行人所任职务是否对本次发行上市构成障碍;(3)公司后续对于内幕信息管理等内部控制制度的整改情况。

请保荐机构对上述事项核查并发表明确意见。

无锡贝斯特精机股份有限公司上市日期2017-01-11

2018年1月3日标的资产及其控股股东、实际控制人具体情况:

本次重大资产重组的标的资产为“深圳佰维存储科技股份有限公司”100%的股权(最终以公司披露的重大资产重组预案或者报告书为准)。佰维存储从事存储型芯片的研发、生产和销售业务,根据中国证监会《上市公司行业分类指引》(2012修订),标的公司属于C39“计算机、通信和其他电子设备制造业”。标的公司控股股东、实际控制人为孙成思。

终止本次重大资产重组的原因

自公司股票停牌以来,公司积极与交易各方推进重组相关事宜,就交易方案和具体交易条款进行了反复沟通和磋商,并组织中介机构进行了较为细致的尽职调查工作。但由于交易各方对交易价格之核心条款、未来整合方式及相应管理控制措施等相关细节始终不能达成一致意见,经认真听取各方意见并充分沟通,从保护公司及全体股东利益的角度出发,决定终止重大资产重组事项。

上市没多久就停牌5个月,为什么拖延这么久才失败重组,是在拖到解禁吗?

答:您好,公司自股票停牌以来,积极与交易各方推进重组相关事项宜,就交易方案和具体交易条款进行了反复沟通和磋商,并组织中介机构进行了较为细致的尽职调查工作。尽调工作较为繁琐,耗费时间较长。由于交易各方对本次交易的交易价格核心条款、未来整合方式及相关管理控制措施等相关细节始终不能达成一致意见,公司经认真听取各方意见并充分沟通,从保护公司及全体股东利益的角度出发,决定终止重大资产重组事项。本次重组停牌与解禁无关,谢谢!

“80后”实控人要带领这家企业上市,估值42.00亿元

截至本招股说明书签署日,孙成思先生直接持有发行人80,936,000股股份,直接持股比例为20.8977%,为发行人第一大股东,发行人其余股东持股分散。

孙成思先生,1988年出生,中国国籍,本科学历,无境外永久居留权,身份证号码:440306198805******。2012年8月至2015年11月,任佰维有限副总经理;2015年11月至2019年6月,任佰维有限/公司总经理;2016年2月至2016年6月,任深圳市优黎泰克科技有限公司执行董事、总经理;2016年8月至今担任深圳市优黎泰克科技有限公司执行董事;2015年11月至今任佰维有限/公司董事长。

发行人选择的具体上市标准

2021年9月,国家集成电路基金二期以21.69元/股的价格向公司增资,本次增资后公司股本增长至193,648,111元,投后估值42.00亿元。

中文名称:深圳佰维存储科技股份有限公司

成立日期:2010年9月6日

注册资本:人民币38,729.6222万元

法定代表人:孙成思

注册地址及主要生产经营地址:深圳市南山区桃源街道平山社区留仙大道1213号众冠红花岭工业南区2区4、8栋1层-3层及4栋4层

控股股东及实际控制人:孙成思

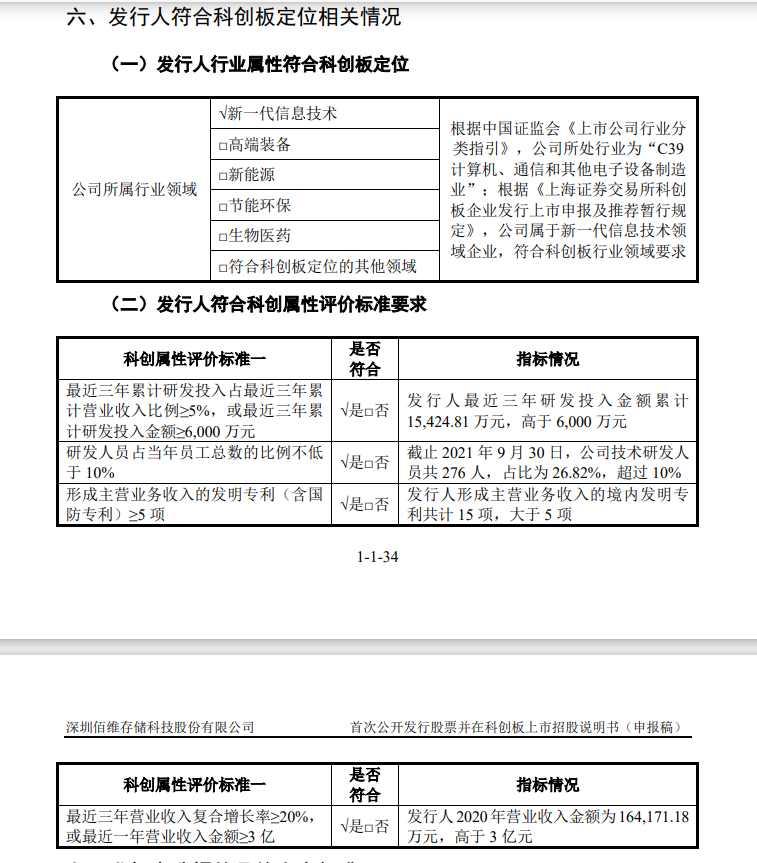

行业分类:C39计算机、通信和其他电子设备制造业

发行人主营业务概述

发行人主要从事半导体存储器的研发、生产和销售,主要产品及服务包括智

能终端存储芯片、消费级存储模组、工业级存储模组及先进封测服务。公司在存储器技术研发、先进封测制造、产业链资源及全球化运营等方面具有核心竞争力,是国家级专精特新小巨人企业、国家高新技术企业。公司佰维(Biwin)品牌主要面向智能终端、工业级应用、企业级应用、车规级应用、PCOEM等ToB市场,子品牌佰微(Biwintech)以及独家运营的惠普(HP)、宏碁(Acer)及掠夺者(Predator)等品牌则面向DIY、电竞、移动存储等ToC市场。公司产品广泛应用于智能终端、PC、大数据、物联网、车联网、工业互联网等领域。

5G、人工智能、大数据、物联网、元宇宙等新一代信息技术蓬勃发展,深刻改变着人们的工作生活,加速人类社会数字化转型。数字化未来的根基是数据,数据需要存储,存储需要芯片,存储器正扮演着数字未来“新基建”的角色。中国已连续多年成为全球最大半导体消费市场,叠加行业国产化大趋势,国内半导体存储器产业迎来了巨大的发展机遇。

公司坚持技术立业,在研发和制造领域不断加大投入,构建公司竞争优势与发展根基。公司掌握存储介质特性研究、核心固件算法、存储器设计与仿真、存储芯片封装工艺、存储芯片测试设备研发与测试算法等核心技术。其中,公司核心固件算法兼顾产品高性能、大容量、低延时、低功耗及安全可靠的要求,应用于消费级、企业级、工业级、车规级等不同场景,所支持的产品累计出货量超10亿颗。公司16层叠Die、30~40μm超薄Die、多芯片异构集成等先进封装工艺处于国内领先、国际一流水平。面对存储芯片高频率、大带宽的特点,公司独立自主开发了一系列存储芯片测试设备与算法,成功实现国产化应用。

公司通过长期的技术积累与市场开发,产品与品牌竞争力不断提升。公司存储器产品进入众多行业龙头客户的供应链体系,其中包括:联想、同方、惠普、宏碁、浪潮信息、宝德等PC及服务器厂商,中兴、创维、兆驰、朝歌、九联、兆能等通信设备厂商,Google、Facebook、步步高、传音控股、TCL、科大讯飞、富士康、华勤技术、闻泰科技、天珑移动、龙旗科技、中诺通讯等智能终端厂商,星网锐捷、深信服、江苏国光、G7物联、锐明技术等行业及车联网厂商,并且在多个细分市场占据重要份额。

随着研发实力不断增强、品牌影响力逐步提升、业务规模持续增长,公司与主要存储晶圆厂商、主控芯片厂商及SoC芯片厂商建立了长期稳定的合作伙伴关系。在存储晶圆领域,公司与三星、美光、铠侠、西部数据等国际主流存储晶圆厂商拥有长达10余年的密切合作关系,与包括三星、长江存储、西部数据在内的厂商达成LTA/MOU战略合作。在主控芯片领域,公司采用慧荣科技、英韧科技、联芸科技等主流厂商的主控芯片,结合自研核心固件算法,持续推出创新型存储器产品,并保障产品的高品质、高性能。在平台验证方面,公司是国内存储器厂商中通过SoC芯片及系统平台认证最多的企业之一,主要产品已进入高通、Google、英特尔、微软、联发科、展锐、晶晨、全志、瑞芯微、瑞昱、君正等主流SoC芯片及系统平台厂商的合格供应商清单。

公司自建封测厂,以满足自身NAND与DRAM存储芯片及模组的封测制造需求,并利用富余产能对外承接存储器与SiP封测业务。公司积累的16层叠Die、30~40μm超薄Die、多芯片异构集成等封装工艺,以及丰富的测试经验、自主开发的芯片测试设备和测试算法也为公司产品的创新和品质提供了有力的保障和支持。通过存储器研发设计与自建封测产能,公司布局了存储介质研究、芯片设计仿真、核心固件算法、封装制造、自研芯片测试设备及算法和品牌运营的封测应用一体化经营模式,具有产品定制化能力强、开发快、交期短、品质优等竞争优势。

截至2021年9月30日,公司共取得境内外专利147项,其中18项发明专利、84项实用新型专利、45项外观设计专利,范围涵盖公司研发及生产过程中的各个关键环节。公司技术实力和市场地位不断提升,先后获得“国家专精特新小巨人企业”、电子元器件行业“优秀国产品牌”、“深圳市知名品牌”、“广东省复杂存储芯片研发及封装测试工程技术研究中心”、“2018年广东省集成电路重点项目”、“十大最佳国产芯片厂商”、“海关AEO高级认证企业”等荣誉和认定;公司产品获得“2021年全球电子成就奖年度存储器”、“2021年中国IC设计成就奖年度最佳存储器”、德国红点奖、德国IF设计奖、“PConline2019年度卓越奖”、“ZOL2019年度用户选择奖”、2018年CES“InnovationAward”等荣誉。

作为聚焦存储器领域的高新技术企业,公司积极参与产业生态建设和行业标准制定。公司是中国半导体行业协会会员单位、深圳市存储器行业协会会长单位、深圳市半导体协会副会长单位、广东省集成电路行业协会发起单位及副会长单位等重要行业协会成员,以及JEDEC协会、SD协会、NVMe协会等主流存储器全球标准协会的成员,曾协办“存储国产化交流会”、“2021CITE半导体存储器创新论坛”等活动,通过与产业链企业交流协作,共同促进全球存储市场的繁荣。

公司还是智慧终端存储协会(ITMA)发起与成员企业之一,助力推动NMCard全球标准建设。

报告期内,公司主营业务未发生变化。

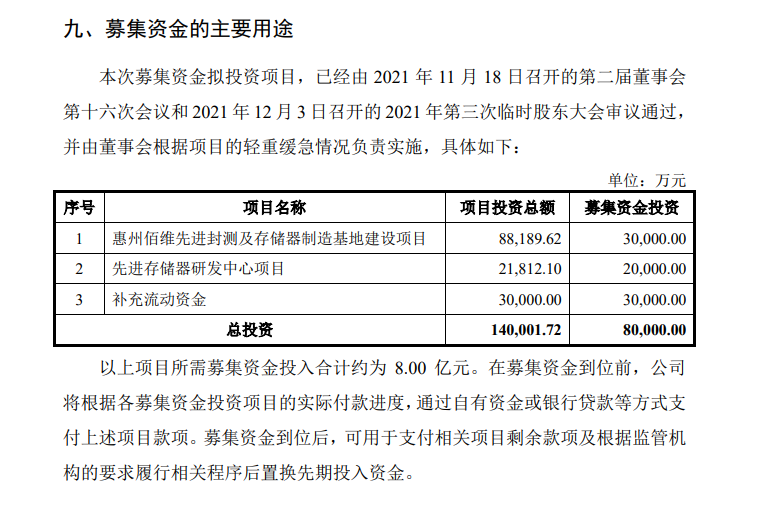

发行人选择的具体上市标准

2021年9月,国家集成电路基金二期以21.69元/股的价格向公司增资,本次增资后公司股本增长至193,648,111元,投后估值42.00亿元。

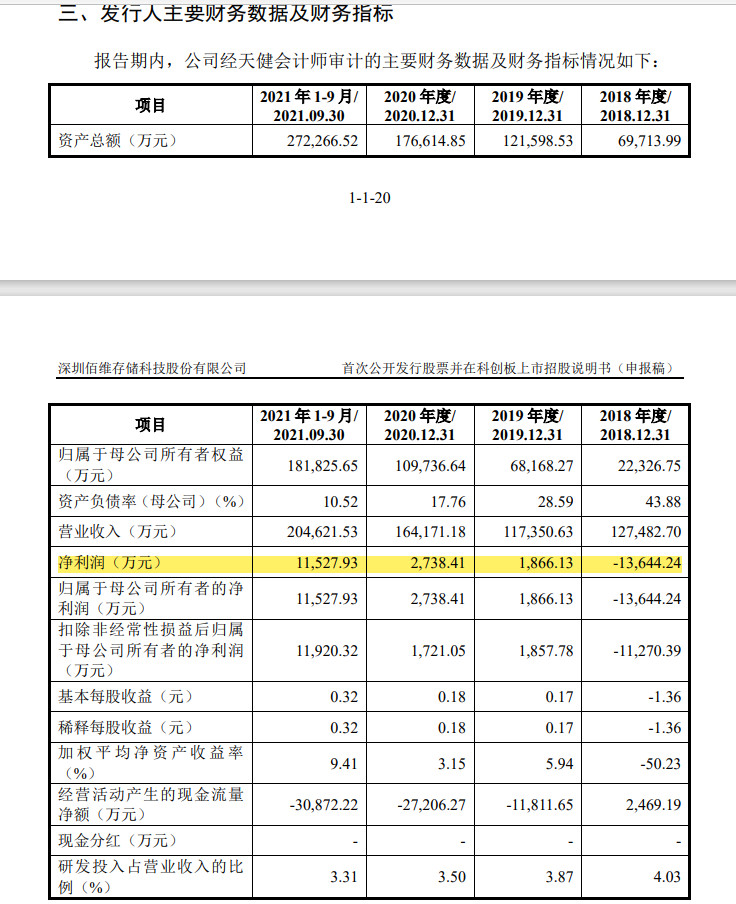

2020年,发行人的归属于母公司所有者的净利润(以扣除非经常性损益前后的孰低者为准)为1,721.05万元,营业收入为164,171.18万元,最近一年净利润为正且营业收入不低于人民币1亿元。

发行人选择上市标准一:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

报告期内,公司营业收入127,482.70万元、117,350.63万元、164,171.18万元和204,621.53万元,实现扣除非经常性损益后的归属于母公司所有者净利润-11,270.39万元、1,857.78万元、1,721.05万元和11,920.32万元,业绩呈现一定波动性。

经营活动产生的现金流量净额为负的风险

报告期内,公司经营活动产生的现金流量净额分别为2,469.19万元、-11,811.65万元、-27,206.27万元和-30,872.22万元。公司经营活动产生的现金流量净额除2018年度外均为负,主要原因为公司处于快速发展阶段,对存储晶圆等关键原材料实施战略采购策略,报告期内采购原材料现金支出金额较高。未来随着业务规模的进一步扩大,若公司未能相应提高备货效率、提升存货周转速度,可能继续出现经营活动产生的现金流量净额为负的情况,从而对生产经营造成一定不利影响。

控股股东和实际控制人

截至本招股说明书签署日,孙成思先生直接持有发行人80,936,000股股份,直接持股比例为20.8977%,为发行人第一大股东,发行人其余股东持股分散。

根据《公司法》第二百一十六条规定:“控股股东,是指其出资额占有限责任公司资本总额百分之五十以上或者其持有的股份占股份有限公司股本总额百分之五十以上的股东;出资额或者持有股份的比例虽然不足百分之五十,但依其出资额或者持有的股份所享有的表决权已足以对股东会、股东大会的决议产生重大影响的股东”。

孙成思先生持有发行人股份比例虽然不足50%,但其所享有的表决权已足以对公司股东大会的决议产生重大影响,系公司的控股股东。

孙成思先生自2015年11月起至今担任发行人董事长,发行人半数以上董事由孙成思先生提名,孙成思先生实际持续控制公司经营管理,系发行人实际控制人。

孙成思先生,1988年出生,中国国籍,本科学历,无境外永久居留权,身份证号码:440306198805******。2012年8月至2015年11月,任佰维有限副总经理;2015年11月至2019年6月,任佰维有限/公司总经理;2016年2月至2016年6月,任深圳市优黎泰克科技有限公司执行董事、总经理;2016年8月至今担任深圳市优黎泰克科技有限公司执行董事;2015年11月至今任佰维有限/公司董事长。

问题21.1关于贝斯特收购

根据申报材料:(1)无锡贝斯特精机股份有限公司曾于2017年发布重大资产重组事项公告,拟以发行股份及支付现金的方式购买发行人100%的股权;2018年2月,贝斯特发布终止本次重大资产重组的公告;(2)根据公开信息,2019年1月21日,时任发行人董事、副总经理刘晓斌因内幕交易被处以行政处罚6万元。

请发行人说明:(1)前次重组终止的具体原因、相关决策程序履行情况、相关影响因素是否已经消除,发行人是否存在不满足发行上市条件的情形;(2)公司持股5%以上的股东、实际控制人、公司董事、监事、高管人员是否存在传递内幕信息或其他违法违规情形,相关人员在重组期间和目前在发行人所任职务是否对本次发行上市构成障碍;(3)公司后续对于内幕信息管理等内部控制制度的整改情况。

请保荐机构对上述事项核查并发表明确意见。

回复:

一、发行人说明

(一)前次重组终止的具体原因、相关决策程序履行情况、相关影响因素是否已经消除,发行人是否存在不满足发行上市条件的情形

无锡贝斯特精机股份有限公司2017年发布重大资产重组事项公告,拟以发行股份及支付现金的方式购买佰维存储100%的股权,并与佰维存储的全体股东签署了《无锡贝斯特精机股份有限公司与深圳佰维存储科技股份有限公司全体股东发行股份及支付现金购买资产框架协议》。2018年2月18日,贝斯特对本次收购进行了公告,终止本次重大资产重组的原因主要系双方在推进重组相关事宜过程中,就交易方案和具体条款进行了反复磋商,但由于交易各方对交易价格的核心条款、未来整合方式及相应管理控制措施等相关细节无法达成一致意见,因此终止本次重大资产重组,贝斯特于2018年3月1日召开了“终止重大资产重组事项投资者说明会”并进行了公告,对本次终止原因及影响进行了详细说明。

因此,前次重组终止的相关因素不会影响到本次发行人发行上市,公司不存在不满足发行上市条件的情形。

(二)公司持股5%以上的股东、实际控制人、公司董事、监事、高管人员是否存在传递内幕信息或其他违法违规情形,相关人员在重组期间和目前在发行人所任职务是否对本次发行上市构成障碍

重组期间,刘晓斌担任公司副总经理、董事。2019年1月21日,河南证监局公布了对刘晓斌内幕交易贝斯特股票的行政处罚决定书,没收其违法所得,并处以6万元罚款。2019年12月,刘晓斌辞去佰维存储副总经理、董事,现任公司综合管理部总监。

经核查,除刘晓斌外,公司持股5%以上的股东、实际控制人、公司董事、监事、高管人员不存在传递内幕信息或其他违法违规情形,相关人员在重组期间和目前在发行人所任职务对本次发行上市不构成障碍。

(三)公司后续对于内幕信息管理等内部控制制度的整改情况

公司针对内幕信息管理相关事项实施了以下整改措施:

1、制定并发布《内幕信息知情人管理制度》,明确董事会为公司内幕信息的最高管理机构,董事会秘书负责办理公司内幕信息知情人的登记入档和报送事宜,董事会办公室为公司内幕信息的监督、管理、登记、披露及备案的日常工作部门。

2、完善公司内部控制制度,并向公司及下属子公司下发内部控制制度,公司及子公司董事、监事、高级管理人员强化对内部控制制度的学习,并严格按照相关制度执行。

公司针对内幕信息管理进行了有效的整改,同时对相关内控制度进行了建立、完善,整改完成后公司关于内部控制制度得到了有效的执行,未发生内幕信息泄露的情形。

二、核查情况

(一)核查程序

针对以上事项,保荐机构执行了以下核查程序:

1、访谈公司高管及前次重组涉及人员,了解前次重组终止原因及相关影响因素及后续公司对内幕信息的整改措施;

2、查阅上市公司贝斯特公告信息内容,核查重组相关决策程序;

3、取得公司包括《内幕信息知情人管理制度》的内部控制制度,核查整改措施的执行情况;

(二)核查结论

经核查,保荐机构认为:

1、前次重组终止已履行相关决策程序,且相关影响因素已消除,发行人不存在不满足发行上市条件的情形;

2、发行人持股5%以上的股东、实际控制人、公司董事、监事、高管人员不存在传递内幕信息或其他违法违规情形,相关人员刘晓斌在重组期间担任公司副总经理、董事,目前在发行人担任人力资源部总监,对本次发行上市不构成障碍;

3、发行人后续对于内幕信息管理等内部控制制度进行了相应的整改,内控完善。

来源:企业上市编委整理 企业上市