发布日期:2022-04-21浏览次数:12318

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:8546

发布日期:2023-09-18浏览次数:8429

发布日期:2022-04-21浏览次数:7463

发布日期:2022-04-21浏览次数:6334

发布日期:2022-12-01浏览次数:5598

发布日期:2022-04-21浏览次数:4885

发布日期:2022-04-21浏览次数:4707

发布日期:2022-04-21浏览次数:4581

发布日期:2022-04-21浏览次数:4233

编者按:为了打击利用办税便利化措施、注册没有实际经营业务、只为虚开发票的“三假企业”,2019年11月14日国家税务总局发布《关于异常增值税扣税凭证管理等有关事项的公告》(国家税务总局公告2019年第38号),对异常增值税扣税凭证的范围、核实处理等作出规定。但是实践中出现的疑难问题反映出取得异常凭证的处理难度大,纳税人面临补税风险。本文将梳理取得异常凭证的处理流程,并对实践中产生的疑难问题予以分析。

异常增值税扣税凭证的范围

根据《国家税务总局关于异常增值税扣税凭证管理等有关事项的公告》(国家税务总局公告2019年第38号)、《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)的相关规定,以下六种增值税专用发票属于“异常增值税扣税凭证(以下简称‘异常凭证’)”:

No.1纳税人丢失、被盗税控专用设备中未开具或已开具未上传的增值税专用发票。

No.2非正常户纳税人未向税务机关申报或未按规定缴纳税款的增值税专用发票。

No.3增值税发票管理系统稽核比对发现“比对不符”“缺联”“作废”的增值税专用发票。

No.4经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形的。

No.5属于《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)第二条第(一)项规定情形的增值税专用发票。

→走逃(失联)企业,是指不履行税收义务并脱离税务机关监管的企业。根据税务登记管理有关规定,税务机关通过实地调查、电话查询、涉税事项办理核查以及其他征管手段,仍对企业和企业相关人员查无下落的,或虽然可以联系到企业代理记账、报税人员等,但其并不知情也不能联系到企业实际控制人的,可以判定该企业为走逃(失联)企业。

→走逃(失联)企业存续经营期间发生下列情形之一的,所对应属期开具的增值税专用发票列入异常凭证范围。

1.商贸企业购进、销售货物名称严重背离的;生产企业无实际生产加工能力且无委托加工,或生产能耗与销售情况严重不符,或购进货物并不能直接生产其销售的货物且无委托加工的。

2.直接走逃失踪不纳税申报,或虽然申报但通过填列增值税纳税申报表相关栏次,规避税务机关审核比对,进行虚假申报的。

No.6增值税一般纳税人申报抵扣异常凭证,同时符合下列情形的,其对应开具的增值税专用发票列入异常凭证范围:

1.异常凭证进项税额累计占同期全部增值税专用发票进项税额70%(含)以上的;

2.异常凭证进项税额累计超过5万元的。

异常增值税扣税凭证的处理

Step1:收到《税务事项通知书》

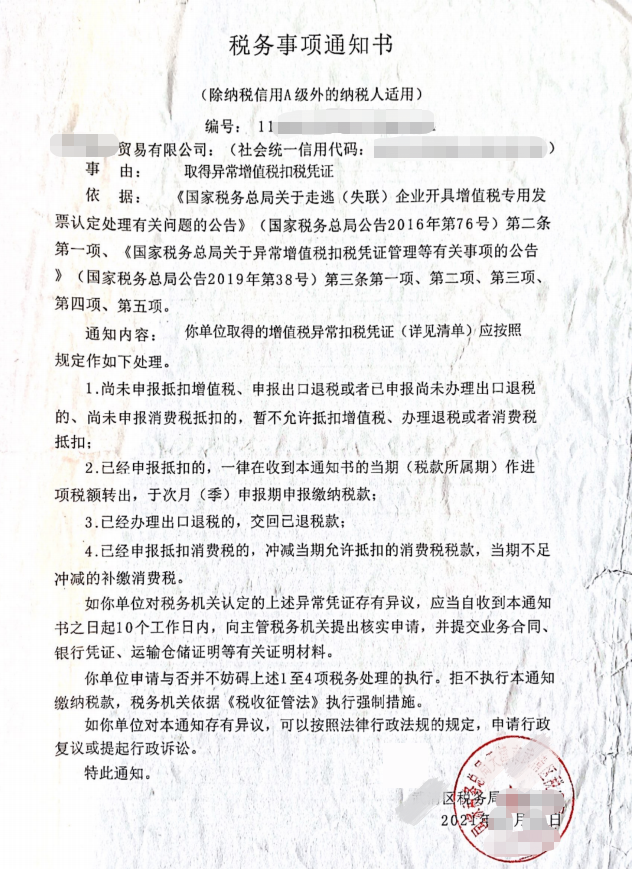

主管税务机关发现纳税人取得增值税专用发票存在以上六种情形之一的,将向纳税人发出《税务事项通知书》,告知其取得的增值税专用发票属于异常增值税扣税凭证(附清单),根据纳税人信用等级要求其作出不同的处理,并告知其享有申请核实的权利以及对本通知享有的复议、诉讼权利。

根据2019年第38号公告,不同信用等级纳税人不同情形下取得异常凭证的处理方式系:

(某纳税信用等级非A级纳税人收到的《税务事项通知书》)

Step2:准备材料、申请核实

纳税信用等级A级纳税人收到主管税务机关《税务事项通知书》之日起10个工作日内即可向主管税务机关提出核实申请。在10个工作日内未提出核实申请的,应根据《税务事项通知书》的要求进行进项税额转出等处理之后再向主管税务机关提出核实申请。

纳税信用等级非A级纳税人,应根据《税务事项通知书》的要求进行进项税额转出等处理之后向主管税务机关提出核实申请。

在申请时需要提交业务真实性证明材料,包括交易合同、运输仓储证明、款项支付凭证等以及纳税人关于业务的情况说明以及对认定异常凭证的陈述、申辩意见等。

(《纳税人接收异常凭证核实申请表》)

Step3:根据税局核实结论进行下一步法律救济程序

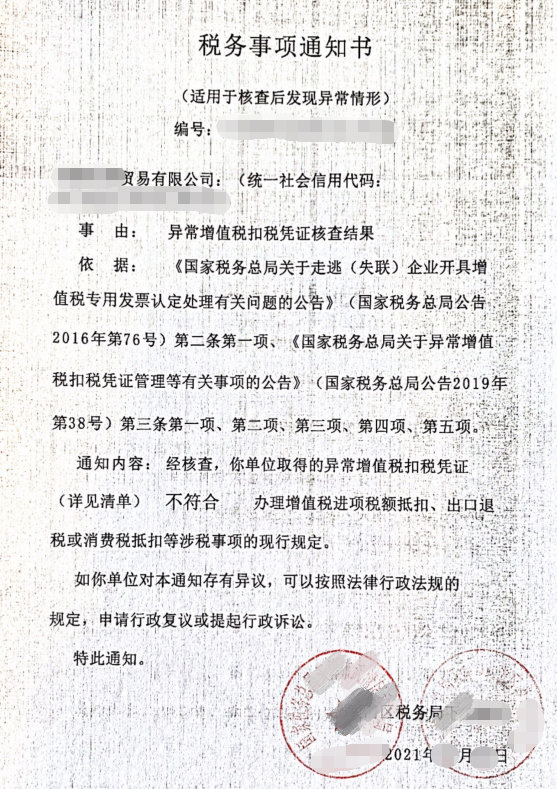

纳税人主管税务机关收取材料进行审查后向纳税人出具《税务事项通知书》,告知其核实结论。若核查结论为“不符合现行增值税进项税额抵扣、出口退税或消费税抵扣等相关规定的”,后续还会发出责令限期缴纳税款的《税务事项通知书》等相关税务文书。

(某纳税信用等级非A级纳税人收到的“不符合”《税务事项通知书》)

实践疑难问题解析

问题1:取得专票被认定异常凭证,还能进行企业所得税扣除吗?

笔者认为,国家税务总局公告2016年第76号、2019年第38号是税务机关对于增值税管理出台的文件,而企业所得税的管理却是遵循《企业所得税法》及其实施条例以及国家税务总局公告2018年第28号《企业所得税税前扣除凭证管理办法》,两个公告中所称“异常凭证”不等于《办法》所称“不合规发票”,认定纳税人取得“异常增值税扣税凭证”与认定纳税人取得“不合规发票”系依据不同规定与程序作出的不同税收征管措施。纳税人取得专票被认定异常凭证乃至核实之后被出具“不符合规定”结论,并不导致企业所得税不能税前扣除。原因主要包括几点:

首先,纳税人取得专票被认定异常凭证只是暂时被冻结了抵扣增值税进项税额、出口退税、抵扣原材料已纳消费税的权利,是否符合规定仍须税务机关核实;而即便核实未通过,仍可以提起复议、诉讼等法律救济程序,在企业所得税汇算清缴期之前异常凭证被解除的,纳税人抵扣增值税进项税额、出口退税、抵扣原材料已纳消费税的权利恢复,也可正常进行税前扣除;在汇算清缴期之后异常凭证被解除的,纳税人也可以进行专项申报追补至该支出发生年度计算扣除(追补确认期限不得超过5年)。

其次,即便异常凭证不能被解除,《企业所得税税前扣除凭证管理办法》也赋予了纳税人使用除发票之外的外部凭证进行扣除的权利,即因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因,纳税人无法补开、换开发票、其他外部凭证的,可凭无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料)、相关业务活动的合同或者协议、采用非现金方式支付的付款凭证、货物运输的证明资料、货物入库、出库内部凭证、企业会计核算记录以及其他资料等支出真实性证明材料进行税前扣除。

问题2:被认定异常凭证是否存在虚开刑事责任风险?

笔者认为,不能排除被认定虚开、向刑事责任转化的风险。业务真实性是虚开犯罪中应予以查明的首要事实,“无货虚开”也是国家打击的重中之重。无论纳税人是否对“异常凭证”认定申请核实,税务机关在认定、复核程序中也会首先对业务真实性予以调查,发现有虚开线索的会转为稽查程序(《异常增值税扣税凭证处理操作规程(试行)》第三条第(4)项:异常凭证的开具方和接受方涉嫌虚开发票、虚抵进项,骗取出口退税以及其他需要稽查立案的,移交稽查部门查处),稽查认定虚开的会移送公安机关处理,可见虚开风险客观存在。

其中尤其要关注的是“经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形”。这里剑指实践中的两种情形,一是上游被认定虚开而牵连下游;二是上游“变票”偷逃消费税而牵连下游过票企业。尽管笔者在案件代理中一贯主张,上游被定性虚开并非证实下游同样虚开,下游业务真实的,可按照国家税务总局公告2014年第39号之规定正常抵扣,或按照国税发〔2000〕187号之规定认定构成“善意取得虚开的增值税专用发票”,而不能一概以恶意接收虚开定性追究行政、刑事责任。同样,上游“变票”偷逃消费税的,下游过票企业不应承担补缴消费税的责任,更不应以虚开追究刑事责任,原因在于石化企业变票案件中,地炼企业偷逃消费税是绝大多数案件的犯罪动因,因此不管成品油还是化工产品,货物均是真实的,应对变票企业或者地炼企业追究偷逃消费税的行政责任。但是较为遗憾的是,实践中对此两种情形下的受票企业以“虚开增值税专用发票罪”追究刑事责任的不在少数。

问题3:被认定异常凭证无力补税或提供担保,如何寻求法律救济?

《税收征收管理法》中纳税争议的缴税前置、复议前置已经成为纳税人寻求法律救济的最大阻碍。根据其实施细则,纳税争议是指纳税人、扣缴义务人、纳税担保人对税务机关确定纳税主体、征税对象、征税范围、减税、免税及退税、适用税率、计税依据、纳税环节、纳税期限、纳税地点以及税款征收方式等具体行政行为有异议而发生的争议。一旦税务机关对纳税人作出补税的《税务处理决定书》或者限期缴纳税款的《税务事项通知书》,无力缴纳税款或者提供担保的纳税人将难以维权。

那么,在被认定异常凭证案件中对于主管税务机关出具的核查不通过通知书是否能够绕开缴税前置、复议前置而提起复议、诉讼?实践中存在较大争议。尽管税务文书中没有“按照要求补缴税款或提供担保”之类的表述,而是载明“对本通知存有异议,可以按照法律行政法规的规定申请行政复议或提起行政诉讼”,则表明该税务文书没有将其作为纳税争议适用两个前置程序。但在案件代理过程中,复议机关却表示属于纳税争议应缴纳税款或提供担保。

因此,从纳税人权利保护角度出发,笔者认为可以主张异常凭证争议案件属于与税务机关发票管理行为产生的争议,且对纳税人增值税/消费税抵扣或出口退税权利造成实质影响,不属于纳税争议,不适用两个前置程序。当然,若主张被驳回,纳税人也可以对开票方提起民事诉讼要求赔偿税款损失,这类民事纠纷案件出现较多。

问题4:提起核实申请程序时,纳税人应着重准备哪些证明材料?

《异常增值税扣税凭证处理操作规程(试行)》(税总发[2017]46号)规定,主管税务机关在核实过程中应重点关注以下方面:

1.纳税人稽核比对、纳税申报情况,增值税发票抵扣联备查簿,相关纸质信息与电子数据是否相符等。

2.增值税发票信息、业务合同、运输仓储证明以及银行账单资金流的一致性等。

3.需要委托异地税务机关协助调查的,可通过抵扣凭证审查系统,委托与纳税人发生交易的上、下游企业所在地主管税务机关协助核实。

4.需要实地调查的,主管税务机关派员赴纳税人实际生产经营场所,就其经营状况、生产能力等进行调查。

可见,除了交易证明材料应尽可能详细提供外,纳税人还可以邀请税务机关实地考察,还可以准备货物销售的相关材料,以还原上下游交易链条,以货物真实销售来佐证货物/原材料真实采购。