发布日期:2022-04-21浏览次数:11925

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7785

发布日期:2022-04-21浏览次数:7046

发布日期:2022-04-21浏览次数:5959

发布日期:2023-09-18浏览次数:5691

发布日期:2022-04-21浏览次数:4290

发布日期:2022-12-01浏览次数:4097

发布日期:2022-04-21浏览次数:4087

发布日期:2022-04-21浏览次数:4080

发布日期:2022-04-21浏览次数:3831

随着产业升级态势的不断推进,传统产业继续向数字化、信息化、智能化、绿色化转型,向更有利于经济和社会发展的方向转变,行业集中趋势也逐渐明显,大客户依赖也成为一个普遍的现象。

大客户依赖是一把双刃剑,一方面企业与客户之间相互依存,形成一定程度上的战略同盟,可以集中优势力量服务少数稳定客户;另一方面少数客户可能利用其行业垄断地位挤压企业的利润空间,延长支付货款的时间,给企业的经营带来风险,影响企业的持续经营能力。在企业公开发行审核过程中大客户依赖也是重点关注的问题之一,《首次公开发行股票并上市管理办法》中明确要求发行人不得存在最近1年会计年度的营业收入或净利润对关联方或者存在重大不确定性的客户存在重大依赖。此外各个交易所对客户依赖的审核也均提出了要求。

01 认定口径及审核口径的变化

大客户依赖是指发行人主要依赖一家或者少数几家客户开展业务,其通常会引起客户的集中度偏高。在审核中这两个方面通常也相辅相成、密不可分。

根据对比2020年6月修订的《首发业务若干问题解答》和2018年6月《首发业务若干问题解答》可以得出,上市委员会的认定审核口径前后变化,行业监管不断明朗。

1、认定口径上的变化:

在2018年的解答中,“发行人来自单一大客户主营业务收入或毛利贡献占比超过50%以上的,原则上应认定为对该单一大客户存在重大依赖”,

2020年的口径则是“发行人来自单一大客户主营业务收入或毛利贡献占比超过50%以上的,表明发行人对该单一大客户存在重大依赖,但是否构成重大不利影响,应重点关注客户的稳定性和业务持续性,是否存在重大不确定性风险,在此基础上合理判断”。

可以看出,超过50%以上比例已不必然就认定为是否构成重大不利影响。

2、审核口径上的变化:

2018年解答中“对于非因行业特殊性行业普遍性导致客户集中度偏高的,保荐机构在执业过程中,应充分考虑该单一大客户是否为关联方或者存在重大不确定性客户;该集中是否可能招致对其未来持续盈利能力存在重大不确定性的重大疑虑,进而影响是否符合发行条件的判断,特别是在扣除该等客户集中的经营业绩后发行人是否仍然符合发行条件”

2020年口径调整为“对于非因行业特殊性、行业普遍性导致客户集中度偏高的,保荐机构应充分考虑该单一大客户是否为关联方或者存在重大不确定性客户,是否为异常新增客户;客户高度集中是否可能导致对其未来持续盈利能力存在重大不确定性的重大疑虑,进而影响是否符合发行条件的判断”。

审核关注的最终目标是对公司持续经营能力的影响,2020年发布的口径已不再强调必须扣除客户集中的业绩后是否必须符合发行条件。

02 关审核要点及要求

北交所对客户集中度较高的情形的审核要求与沪深交易所审核要求基本一致:

1、保荐机构关注重点:

保荐机构应重点关注该情形的合理性、客户的稳定性和业务的持续性,督促发行人做好信息披露和风险揭示。

2、分布集中的特殊行业

电力、电网、电信、石油、银行、军工等行业。

3、保荐机构执业

对于非因行业特殊性、行业普遍性导致客户集中度偏高的,保荐机构在执业过程中,应充分考虑相关/单一大客户是否为关联方或者存在重大不确定性客户;该集中是否可能导致发行人未来持续经营能力存在重大不确定性。(《首发业务若干问题解答》中还关注了是否为异常新增客户。)

对于发行人由于下游客户的行业分布集中而导致的客户集中具备合理性的特殊行业,发行人应与同行业可比公众公司进行比较,充分说明客户集中是否符合行业特性,发行人与客户的合作关系是否具有一定的历史基础,是否有充分的证据表明发行人采用公开、公平的手段或方式独立获取业务,相关的业务是否具有稳定性以及可持续性,并予以充分的信息披露。

针对因上述特殊行业分布或行业产业链关系导致发行人客户集中情况,保荐机构应当综合分析考量以下因素的影响:

一是发行人客户集中的原因,与行业经营特点是否一致,是否存在下游行业较为分散而发行人自身客户较为集中的情况及其合理性。

二是发行人客户在其行业中的地位、透明度与经营状况,是否存在重大不确定性风险。

三是发行人与客户合作的历史、业务稳定性及可持续性,相关交易的定价原则及公允性。

四是发行人与重大客户是否存在关联关系,发行人的业务获取方式是否影响独立性,发行人是否具备独立面向市场获取业务的能力。

保荐机构如发表意见认为发行人客户集中不对持续经营能力构成重大不利影响的,应当提供充分的依据说明上述客户本身不存在重大不确定性,发行人已与其建立长期稳定的合作关系,客户集中具有行业普遍性,发行人在客户稳定性与业务持续性方面没有重大风险。发行人应在招股说明书中披露上述情况,充分揭示客户集中度较高可能带来的风险。

03 北交所上市审核案例分析

1、福建龙泰竹家居股份有限公司(龙竹科技、龙泰家居)

【基本情况】

【北交所审核关注】

【北交所发行人及保荐机构回复要点】

【创业板转板审核进展】

【终止转板原因分析】

2、十堰市泰祥实业股份有限公司(泰祥股份)

【基本情况】

【审核关注】

【发行人及保荐机构回复要点】

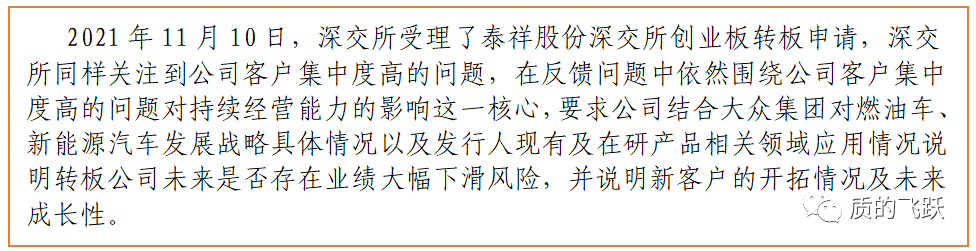

【创业板转板审核关注】

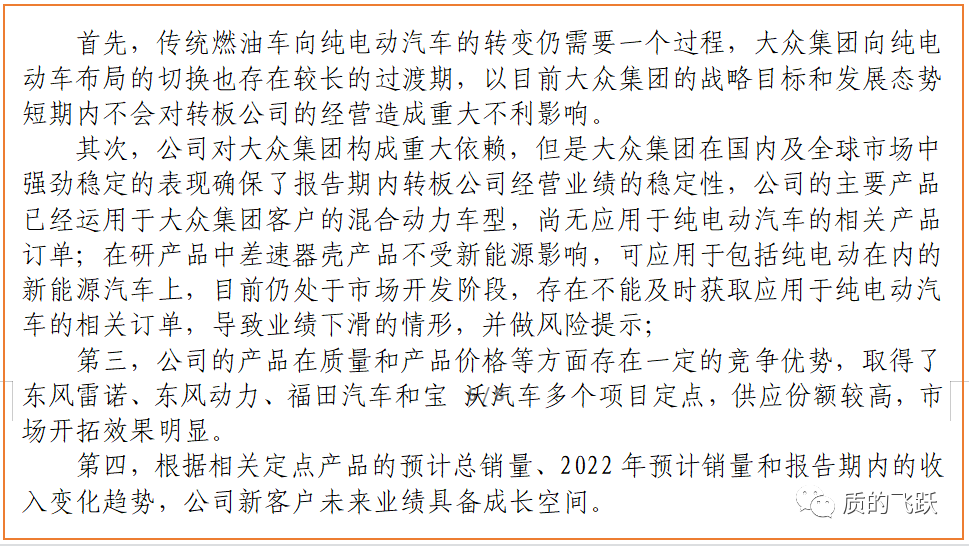

【发行人及保荐机构转板问题回复要点】

04 结论分析

存在大客户依赖的公开发行项目往往给审核机构和投资者带来最大的疑虑就是持续经营能力存疑;审核中也会结合企业的基本情况重点要求企业完善说明论证的过程,一般可以从以下方面论证:

1、合理性

从行业方面:一般要结合同行业可比公司分析行业概况,业务开展主要依赖少数大客户是否为行业的经营特点;

从大客户角度:①大客户的内部制度,供应商体系,是否长期保持一致,对其供应商的选择是否合理;②大客户与供应商的合同是否为格式合同,合同条款的中的权利义务,以及条款中是否排他性或优先权等;③大客户采购价格的变动的合理性。

从发行人角度:①说明发行人与客户的历史合作背景,客户获取方式,并结合报告期内的业务变动、客户变动情况说明成为大客户供应商的合理性;②发行人产品是否满足大客户的采购要求;③发行人对大客户的销售变动是否与客户的市场销售情况一致。

2、稳定性或可持续性

从行业方面:一般要分析行业准入门槛和发行人在行业中的技术领先程度,说明是否存在激烈的市场竞争,是否存在被取代的风险。

从大客户方面:①大客户的基本情况及在行业内中的地位,其持续经营能力及受行业周期的影响及变化;②需要说明其选择供应商的标准及具体要求,发行人在客户方的地位及供应占比,同类可比公司的供应能力及供应占比,说明大客户对供应商的依赖程度;③大客户是否存在对供应商压价降价的情形;

从发行人方面:①发行人在行业中的竞争地位、竞争优势和劣势,是否存在重大风险,相关产品是否存在被淘汰或者替代的风险;②与大客户合作的时间,合作期间是否有异常状况;③发行人的技术水平,是否存在开拓其他客户的能力,开拓的客户业务是否稳定增长,是否具有持续性。

3、公允性

从大客户方面:①大客户的价格控制权,大客户是否采取公开的招投标,对同类产品供应商选择要求是否相同;②大客户对发行人及其他客户的定价机制、付款周期等是否存在差异;。

从发行人方面:①与大客户之间是否存在关联关系,是否存在交易显失公允的情形;②发行人的定价体系,报告期内对大客户销售的产品类型、收入、占比和毛利率,对不同客户的价格、毛利率是否存在明显差异;③对大客户及其他客户的信用政策是否一致,是否存在特殊性。

此外,发行人和大客户之间是否存在互相持股(包括通过持股平台内的自然人)、任职或者曾经任职、共同投资等关系也是关注重点,如存在也需要详细说明。

4、充分的信息披露及风险提示

发行人结合上述说明,充分客观判定其持续经营能力,对业务独立性、经营业绩等方面的影响程度,并充分揭示相关风险。

针对这一问题的论证,往往通过不同的侧面进行综合分析,也常常根据公司具体特点将上述对合理性、稳定性、公允性等问题交叉说明,以消除审核机构对发行人持续经营能力存在的质疑。通过上面的案例,我们也不难看出:

1、大客户依赖的问题在充分说明合理性、稳定性或可持续性、公允性,排除不正当竞争情形,并充分揭示风险,不会构成北交所上市障碍。

2、2022年6月17日,深圳证券交易所作出同意十堰市泰祥实业股份有限公司转板至创业板上市的决定,充分说明不影响公司的持续经营能力,大客户依赖问题不构成转板上市障碍。

来源:质的飞跃