发布日期:2022-04-21浏览次数:11937

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7808

发布日期:2022-04-21浏览次数:7051

发布日期:2022-04-21浏览次数:5971

发布日期:2023-09-18浏览次数:5811

发布日期:2022-04-21浏览次数:4303

发布日期:2022-12-01浏览次数:4170

发布日期:2022-04-21浏览次数:4100

发布日期:2022-04-21浏览次数:4094

发布日期:2022-04-21浏览次数:3845

2022年5月10日,江苏原力数字科技股份有限公司申请撤回发行上市申请文件。根据《深圳证券交易所创业板股票发行上市审核规则》第六十七条,本所决定终止对其首次公开发行股票并在创业板上市的审核。

关于上市标准

申报材料显示:

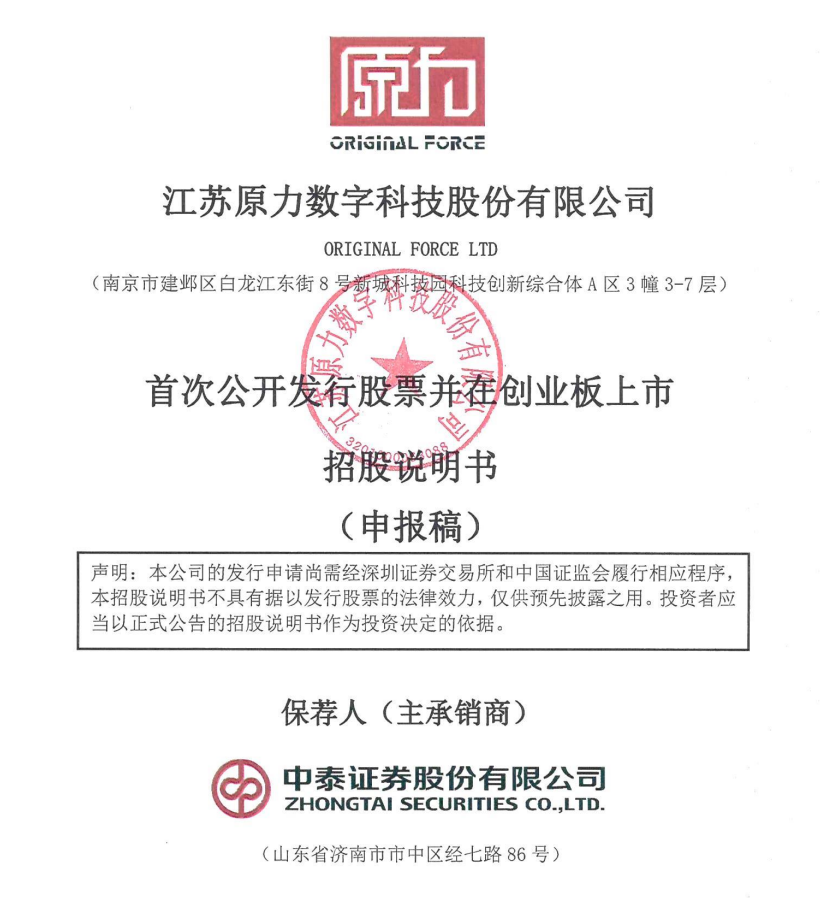

(1)发行人选择的上市标准为《深圳证券交易所创业板股票上市规则(2020年修订)》第 2.1.2 条第(二)项,即“预计市值不低于 10 亿元,最近一年净利润为正且营业收入不低于 1 亿元”。

(2)2020 年度,发行人营业收入为 33,089.75 万元,扣除非经常性损益前后孰低的净利润为 4,659.24 万元;发行人最近一次股份转让价格 58 元/股,若本次发行 801.89万股,预计总市值不低于 18.60 亿。

关于累计未弥补亏损

申报材料显示:

(1)江苏原力电脑动画制作有限公司(以下简称原力有限)整体变更设立股份公司时,存在累计未弥补亏损。根据天健会计师事务所(特殊普通合伙)出具的天健审[2017]8361 号《审计报告》,截至 2017 年 7 月 31 日,原力有限合并报表净资产为 52,300.05 万元,未分配利润为-2,280.09 万元。

(2)截至 2020 年 12 月 31 日,发行人母公司累计未弥补亏损的余额为-34,329.42 万元,合并口径累计未分配利润为-45,026.83 万元。

发行人名称:江苏原力数字科技股份有限公司

成立日期:2010 年 12 月 22 日

注册资本:2,405.6565 万元

法定代表人:赵锐

注册地址及主要生产经营地址:南京市建邺区白龙江东街 8 号新城科技园科技创新综合体 A区3 幢 3-7 层

控股股东及实际控制人:赵锐

行业分类:软件和信息技术服务业(I 65 )

主营业务情况

原力数字系 3D 数字内容制作行业的高新技术企业。自 2010 年成立以来,公司始终秉承“坚持科技与艺术相融合,为客户提供最优质的 3D 数字内容产品和制作服务”的企业使命,专注于计算机三维影像和数字动画内容的制作和服务。公司以数字信息技术应用和工业化生产能力为核心,为全球众多的客户提供高品质的 3D 数字内容制作服务。

目前,公司已经发展成为拥有 1,800 余名员工的 3D 数字内容制作服务公司,并形成了稳定、专业且具有丰富行业经验的管理团队。经过多年技术研发及经验积累,公司积累了众多高品质的 3D 数字内容资产和 3D 数字内容制作技术及经验,形成了具备核心竞争力的 3D 数字内容制作专业技术;并在长期的项目实践中形成了完备的制作分工体系,具备较为成熟的工业化 3D 数字内容制作流程,3D 数字内容制作能力受到国内、国际专业评审机构的肯定。

报告期内,公司业务包括 3D 数字内容制作服务业务和原创数字内容创制及投资业务,其中 3D数字内容制作服务业务为公司主要收入来源,具体情况如下:

1、3D 数字内容制作服务业务

公司 3D 数字内容制作服务业务主要为根据客户需求,综合利用数字信息技术将设计转化为现实的3D 数字图像及动画效果。基于数字图像技术等数字信息技术,公司 3D 数字内容制作服务业务可为客户提供包括原画图像构建、3D 数字模型构建、3D 数字动画效果制作以及 3D 数字内容科技附加服务在内的制作服务,并以 3D 数字图像、动画等数字资产的形式交付给客户并进行结算。

2、原创数字内容创制及投资业务

原创数字内容创制业务为公司作为摄制成本核算方,自主开发与设计故事世界观、人物性格及故事背景,制定故事大纲并主导原创动画形象。公司按经各方确认的对账单获得分账收入或通过授权衍生品取得收入。

数字内容投资业务为公司作为联合投资方参与动画项目投资,由其他合作方负责摄制成本核算。公司按经各方确认的对账单获得播映分账收入。

2019 年公司积极拓展 3D 数字内容制作业务在其它行业的应用,进一步扩大3D 数字内容制作业务规模,并未再开展新的原创数字内容创制及投资业务。2019年以来,发行人仅就《故宫里的大怪兽》项目开展原创数字内容创制业务,开展形式为系列动画网络剧集和动画数字内容创制。

发行人选择具体上市标准

根据大信所出具的《审计报告》(大信审字[2021]第 3-00356 号),2020年度公司营业收入为 33,089.75 万元,扣除非经常性损益前后孰低的净利润为4,659.24 万元;同时,结合公司最近一次股份转让价格 58 元/股测算,若本次发行 801.89 万股,预计公司总市值不低于 18.60 亿。公司结合上述情况,选择适用《深圳证券交易所创业板股票上市规则》第二章第一节规定的上市标准中的“2.1.2 发行人为境内企业且不存在表决权差异安排的,市值及财务指标应当至少符合下列标准中的一项”中的“(二)预计市值不低于 10 亿元,最近一年净利润为正且营业收入不低于 1 亿元”。

1. 关于上市标准

申报材料显示:

(1)发行人选择的上市标准为《深圳证券交易所创业板股票上市规则(2020年修订)》第 2.1.2 条第(二)项,即“预计市值不低于 10 亿元,最近一年净利润为正且营业收入不低于 1 亿元”。

(2)2020 年度,发行人营业收入为 33,089.75 万元,扣除非经常性损益前后孰低的净利润为 4,659.24 万元;发行人最近一次股份转让价格 58 元/股,若本次发行 801.89万股,预计总市值不低于 18.60 亿。

请发行人:

(1)结合 2020 年 11 月最近一次股权转让的估值 13.95 亿元,以及 2020年度业绩、2021 年全年业绩预计情况,补充说明预计市值分析报告中关于估值结论的支持证据,就相关重要参数进行敏感性分析,说明预计市值分析的合理性;

(2)结合主营业务、产品构成、核心技术等因素补充说明选取丝路视觉科技股份有限公司(以下简称丝路视觉)作为同行业公司的恰当性,预计市值的测算过程及其客观性;相关测算是否考虑到发行人存在 3.43 亿元累计未弥补亏损的情形;

(3)分析发行失败的可能性,在招股说明书风险因素章节中对发行失败的风险作进一步补充披露;

(4)补充披露应对发行失败的相关措施与预案,包括但不限于投资者权益保护方案等,并请发行人实际控制人就发行失败后的投资者保护做出相关承诺。

请保荐人、发行人律师、申报会计师核查并发表明确意见。

2. 关于累计未弥补亏损

申报材料显示:

(1)江苏原力电脑动画制作有限公司(以下简称原力有限)整体变更设立股份公司时,存在累计未弥补亏损。根据天健会计师事务所(特殊普通合伙)出具的天健审[2017]8361 号《审计报告》,截至 2017 年 7 月 31 日,原力有限合并报表净资产为 52,300.05 万元,未分配利润为-2,280.09 万元。

(2)截至 2020 年 12 月 31 日,发行人母公司累计未弥补亏损的余额为-34,329.42 万元,合并口径累计未分配利润为-45,026.83 万元。

请发行人:

(1)补充说明整体变更相关程序是否合法合规,改制中是否存在侵害债权人合法权益情形,是否与债权人存在纠纷,是否已完成工商登记注册和税务登记相关程序;

(2)补充说明改制前开始实现盈利的具体时间,开始实现盈利时的累计未弥补亏损金额,各期补亏情况,发行人是否仍然可以享受补亏的所得税抵扣;

(3)按照《深圳证券交易所创业板股票首次公开发行上市审核问答》(以下简称《审核问答》)的相关要求,补充披露改制基准日未分配利润为负的具体形成原因,2020 年末仍存在累计未弥补亏损的具体原因;

(4)补充说明上述相关情况对发行人现金流、业务拓展、人才吸引、团队稳定性、研发投入、战略性投入、生产经营可持续性、分红等方面的影响;充分揭示存在累计未弥补亏损的相关风险。

请保荐人、发行人律师、申报会计师核查并发表明确意见。

来源:企业上市