发布日期:2022-04-21浏览次数:11652

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7113

发布日期:2022-04-21浏览次数:6748

发布日期:2022-04-21浏览次数:5698

发布日期:2022-04-21浏览次数:4199

发布日期:2022-04-21浏览次数:4027

发布日期:2022-04-21浏览次数:3829

发布日期:2022-04-21浏览次数:3715

发布日期:2022-04-21浏览次数:3550

发布日期:2022-04-21浏览次数:3384

受理环节关注的问题

2022 年 6 月,受理环节主要存在以下问题:

一是申报文件、内容不齐全,包括未报送行业相关事项核对表、发行人内部控制自我评价报告、境外子公司纳税情况证明或说明,发行人未对不影响和干扰审核机构审核进行承诺,首发项目未报送关于财务报表有效期延长的申请,再融资项目未报送最近一期财务报表,涉及的保荐人包括东方承销保荐、东莞证券、海通证券、民生证券、国金证券、国元证券。

二是签章不齐全、不清晰,包括发行人相关事项承诺等缺少公章或公章不清晰,发行人财务报表页等签名不全,发行人纳税申报表和纳税情况证明缺少税务机关公章,验资报告缺少注册会计师签名、会计师事务所公章不清晰,评估报告评估机构公章不清晰,行业相关事项核对表、尽职调查报告缺少保荐人相关人员签名,独立财务顾问核查意见缺少相关人员签名,涉及的保荐人、独立财务顾问包括海通证券、天风证券、中信证券、华泰联合、安信证券、川财证券、国泰君安、长城证券、东方承销保荐、第一创业承销保荐、广发证券、国金证券。

三是申报文件内容表述不规范或不恰当,发行人保证不影响和干扰审核的承诺函中的有关表述不规范,信息披露豁免申请等材料中的文件报送方式表述不恰当,涉及的保荐人包括申万宏源承销保荐、中信证券、东方承销保荐、招商证券。

四是申报文件不适用情况说明与实际报送文件不一致,涉及的保荐人包括安信证券、第一创业承销保荐、东方承销保荐、国信证券、民生证券、长城证券、中信证券、中银证券。

五是申报文件格式存在问题,包括申请文件名称与签章页名称不相符,发行保荐书、上市保荐书的 PDF 文件有误,招股说明书 WORD 文件显示损坏无法打开,涉及的保荐人包括国金证券、华安证券、华泰联合。

六是未填报发行人相关信息或填报错误,包括未填报发行人实控人及其持股比例、持股5%以上股东等信息,再融资项目填报的最近一期审计基准日与申请文件中显示的审计基准日不一致,涉及的保荐人包括海通证券、华泰联合、国金证券、华英证券、中银证券。

2022 年第 6 期(总第 24 期)

创业板注册制发行上市审核动态

一、创业板发审总体情况 1

二、发审政策动态 3

三、发行上市监管动态 4

四、常见问题解答 7

2021 年第 5 期(总第 11 期)

2022 年第 6 期(总第 24 期)

创业板注册制发行上市审核动态

2022 年第 6 期(总第 24 期)

深圳证券交易所上市审核中心 2022 年 7 月 14 日

一、创业板发审总体情况

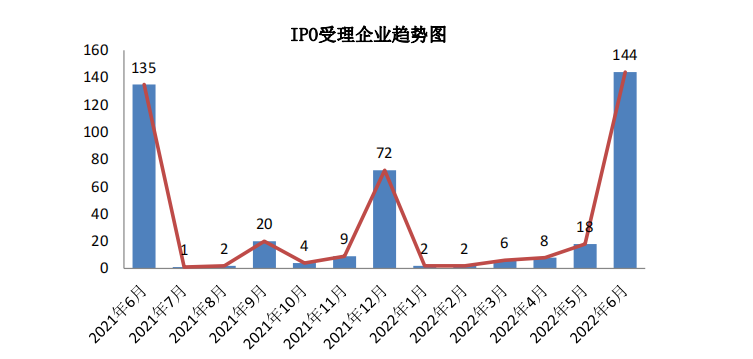

1.IPO 受理概况

2022 年 1 月 1 日至 6 月 30 日,本所共受理首发申请 180家。其中,2022 年 6 月受理 144 家。

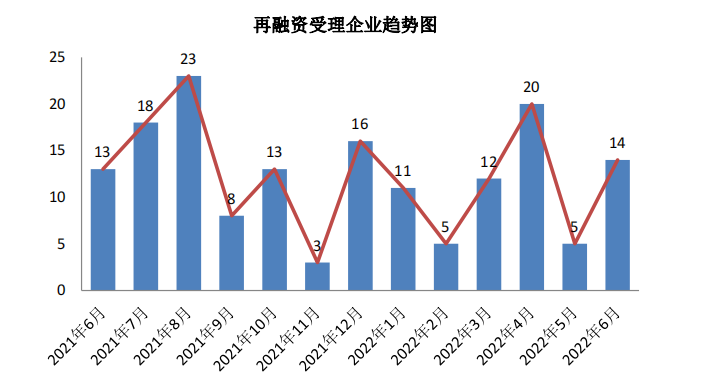

2.再融资受理概况2022 年 1 月 1 日至 6 月 30 日,本所共受理再融资申请 67家。其中,2022 年 6 月受理 14 家。

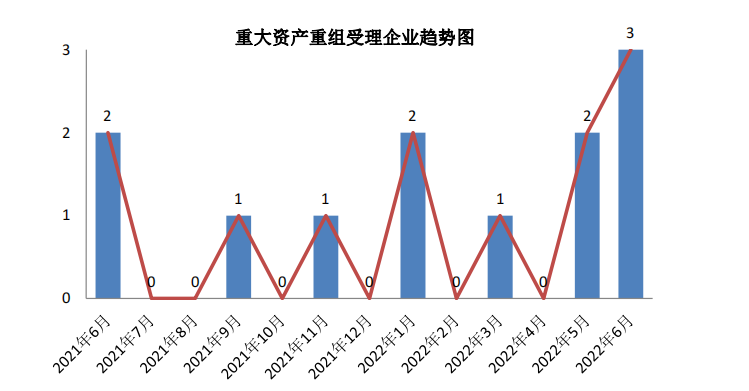

3.重大资产重组受理概况

2022 年 1 月 1 日至 6 月 30 日,本所共受理重大资产重组申请 8 家。其中,2022 年 6 月受理 3 家。

4.上市委/并购重组委会议概况及终止审核概况

2022 年 1 月 1 日至 6 月 30 日,本所共召开 36 次上市委/并购重组委会议,审议通过首发 84 家,再融资 11 家,转板 2 家,重大资产重组 2 家;否决首发 7 家;1 家首发公司申请取消审议。其中,2022 年 6 月,本所召开 6 次上市委会议,审议通过首发 13 家,再融资 3 家,转板 1 家。

2022 年 1 月 1 日至 6 月 30 日,本所终止审核首发 69 家,再融资 14 家,重大资产重组 1 家。其中,2022 年 6 月终止审核首发 22 家,再融资 1 家。

5.注册概况

2022 年 1 月 1 日至 6 月 30 日,本所报会注册首发 83 家,再融资 40 家,重大资产重组 4 家。注册生效首发 72 家,再融资37 家,重大资产重组 4 家。其中,2022 年 6 月,本所报会注册首发 10 家,再融资 9 家。注册生效首发 14 家,再融资5家,重大资产重组 2 家。

6.发行上市概况

2022 年 1 月 1 日至 6 月 30 日,68 家创业板公司完成发行上市,融资金额 871 亿元。其中,2022 年 6 月,共有 11 家创业板公司上市,融资金额 102 亿元;11 家公司发行市盈率中位数为 33 倍,平均数为 34 倍。

二、发审政策动态

深交所发布《关于进一步支持企业发展服务实体经济的通知》6 月 24 日,深交所发布《关于进一步支持企业发展服务实体经济的通知》,加大直接融资支持力度,优化自律监管服务,助力中小企业纾困解难,支持实体经济健康发展。一是发挥资本市场功能,加大直接融资支持力度。保障受疫情影响企业上市审核正常开展,支持受疫情影响企业重大并购重组及再融资,加大重点行业和重点领域融资支持力度等。二是缓解企业资金压力,支持中小企业发展。拓宽中小企业融资渠道降低融资成本,引导上市公司做好中小企业款项清欠。三是实施监管措施柔性安排,体现监管弹性。适当放宽发行审核问询回复时间,加强并购重组信息披露监管弹性,鼓励证券公司对客户违约的柔性处理。四是优化自律监管服务,传递监管温度。进一步减免市场主体相关费用,加强上市审核线上沟通咨询保障,允许采用电子签章办理业务等。

三、发行上市监管动态

1.受理环节关注的问题

2022 年 6 月,受理环节主要存在以下问题:

一是申报文件、内容不齐全,包括未报送行业相关事项核对表、发行人内部控制自我评价报告、境外子公司纳税情况证明或说明,发行人未对不影响和干扰审核机构审核进行承诺,首发项目未报送关于财务报表有效期延长的申请,再融资项目未报送最近一期财务报表,涉及的保荐人包括东方承销保荐、东莞证券、海通证券、民生证券、国金证券、国元证券。

二是签章不齐全、不清晰,包括发行人相关事项承诺等缺少公章或公章不清晰,发行人财务报表页等签名不全,发行人纳税申报表和纳税情况证明缺少税务机关公章,验资报告缺少注册会计师签名、会计师事务所公章不清晰,评估报告评估机构公章不清晰,行业相关事项核对表、尽职调查报告缺少保荐人相关人员签名,独立财务顾问核查意见缺少相关人员签名,涉及的保荐人、独立财务顾问包括海通证券、天风证券、中信证券、华泰联合、安信证券、川财证券、国泰君安、长城证券、东方承销保荐、第一创业承销保荐、广发证券、国金证券。

三是申报文件内容表述不规范或不恰当,发行人保证不影响和干扰审核的承诺函中的有关表述不规范,信息披露豁免申请等材料中的文件报送方式表述不恰当,涉及的保荐人包括申万宏源承销保荐、中信证券、东方承销保荐、招商证券。

四是申报文件不适用情况说明与实际报送文件不一致,涉及的保荐人包括安信证券、第一创业承销保荐、东方承销保荐、国信证券、民生证券、长城证券、中信证券、中银证券。

五是申报文件格式存在问题,包括申请文件名称与签章页名称不相符,发行保荐书、上市保荐书的 PDF 文件有误,招股说明书 WORD 文件显示损坏无法打开,涉及的保荐人包括国金证券、华安证券、华泰联合。

六是未填报发行人相关信息或填报错误,包括未填报发行人实控人及其持股比例、持股5%以上股东等信息,再融资项目填报的最近一期审计基准日与申请文件中显示的审计基准日不一致,涉及的保荐人包括海通证券、华泰联合、国金证券、华英证券、中银证券。

2.采取的工作措施、监管措施和纪律处分情况

(1)采取的工作措施

2022 年 6 月,本所针对 11 家首发项目中相关主体信息披露不规范、核查把关不到位的行为,出具《监管工作函》共19 份。涉及的具体情形为:

一是 6 家被本所开展现场督导的项目,存在“一督就撤”的情形,本所对发行人、保荐人出具《监管工作函》,强调“申报即担责”,督促发行人、保荐人在项目申报前充分了解本所规则的规定,规范公司治理结构、会计基础工作和内部控制制度,扎实做好申报工作。

二是 5 家首发项目中,保荐人、申报会计师事务所及签字会计师存在核查把关不到位的情形,本所对相关主体出具《监管工作函》。

(2)采取的监管措施和纪律处分

2022 年 6 月,本所针对 1 家首发项目、1 家再融资项目中相关主体信息披露不准确、核查把关不到位的违规行为采取口头警示 2 次、书面警示 2 次。涉及的具体情形为:

一是首发方面。珠海天威新材料股份有限公司首发项目中,发行人报告期内存在财务内控管理不规范、个人卡代货款押金等情形,招股说明书披露的信息与实际情况不符;未按审核问询要求如实、完整披露客户关键人员为发行人及关联方前员工、与关联方重叠供应商等情形。保荐人及保荐代表人未严格执行利益冲突审查和回避管理相关规定,未充分关注发行人内部控制不规范的情形并督促发行人及时规范,对发行人资金流水核查不充分且未主动披露核查受限的情形,发表的核查意见不准确;对部分事项核查程序执行不到位。会计师事务所及签字会计师未对发行人财务内控、资金流水等方面进行充分核查,核查程序执行不到位、发表专业意见不审慎。本所对发行人、保荐人东莞证券和保荐代表人邢剑琛、潘云松采取书面警示措施,出具《监管函》;对大华会计师事务所及两名签字会计师刘明学、彭丽娟出具《监管工作函》。

二是再融资方面。1 家再融资(简易程序)项目中,发行人未在申报文件中充分披露对外投资产业基金的情况并论证不属于财务性投资的原因,对前次募投项目投产进度较慢、本次募投与前次募投的区别与联系等相关信息披露不充分;保荐人及保荐代表人未勤勉尽责地对申报文件进行核查验证,发表的核查意见依据不充分,本所对发行人、保荐人及保荐代表人分别采取口头警示的监管措施。

3.现场督导情况

2022 年 6 月,本所决定对 2 家首发项目的保荐人开展现场督导。

4.发行承销监管情况

2022 年 6 月,本所针对创业板 1 家首发项目的承销商采取出具《问询函》的工作措施,问询发行定价论证过程及审慎合理性。

四、常见问题解答

近期预沟通及审核中业务咨询涉及的问题主要包括:

问题【审核计时】:保荐人提交审核问询回复后至审核部门确认接收之前如何计时?

答:前期,本所根据审核实践,明确保荐人提交审核问询回复初稿后至审核部门确认接收之前双方停止计时,审核人员应于收到保荐人提交的审核问询回复初稿的 5 个工作日内,形成修改意见并告知保荐人,且原则上只能提出 1 次修改意见。

近期,我们发现个别保荐人或发行人利用上述规定,故意拖延回函时间,严重影响审核效率。为此,本所对修改审核问询回复时间作出补充要求:

(一)保荐人原则上应于收到审核部门修改意见后的 10 个工作日内提交符合要求的审核问询回复及相关申报文件;如因核查工作量较大等原因确实无法在 10 个工作日内提交的,发行人和保荐人应提交延期申请,原则上延期不得超过 10 个工作日。

(二)未按要求提交延期申请或延期理由不充分、不合理的,于审核部门发出修改意见的 10 个工作日次日起恢复发行人端计时;同意延期的,延期后未能在规定时间内提交符合要求的审核问询回复及相关申报文件的,于延期期满次日起恢复发行人端计时。

(三)上述规定于 2022 年 7 月 16 日起生效。在此之前已收到审核部门修改意见的,按原要求执行;在此之后(含当日)收到审核部门修改意见的,按照新要求执行。

来源:企业上市编委整理 企业上市