发布日期:2022-04-21浏览次数:11936

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7806

发布日期:2022-04-21浏览次数:7051

发布日期:2022-04-21浏览次数:5971

发布日期:2023-09-18浏览次数:5799

发布日期:2022-04-21浏览次数:4303

发布日期:2022-12-01浏览次数:4157

发布日期:2022-04-21浏览次数:4098

发布日期:2022-04-21浏览次数:4094

发布日期:2022-04-21浏览次数:3845

前言

存货是指企业在日常活动中持有以备出售的产成品或商品、处在生产过程中的在产品、在生产过程或提供劳务过程中耗用的材料或物料等。

财务核算角度,存货一旦实现销售,则结转到营业成本,从业绩调节的角度,如果企业对收入成本财务造假,蓄意虚减成本,调增业绩,则会导致期末存货虚增,例如著名的财务造假案例银广夏、万福生科、獐子岛等,均存在利用存货调节业绩,然后通过大额计提存货跌价准备的方式处理掉虚增的存货。

我们对北交所申报的IPO企业进行了梳理,对于报告期存货规模逐年增加,特别是最近一期大幅增长,监管部门都会要求企业重点核查存货采购周期、产品生产周期、客户验收周期等,披露报告期存货占比较大的原因及合理性,与同行业可比公司是否存在明显差异。

其次从业务角度,期末大量存货也提高积压滞销的风险,所以监管部门也会要求披露报告期各期存货的库龄情况,大额存货是否有具体订单对应,存货规模与营业收入是否匹配,存货跌价准备是否计提充分以及转回的依据,并且需要说明各期末盘点的情况,包括盘点范围、金额、比例、账实差异及处理结果。

(一)案例:昆工科技

昆工科技及红塔证券关于第一轮问询的回复,存货结构变化与业务发展是否匹配。

2018年至2021年1-6月发行人存货账面价值分别为2,872.17万元、3,304.15万元、4,105.92万元及7,041.60万元,存货规模逐期增加。同时发行人主要新板产品价格每年均出现下滑情形,特别是2020年产品价格下滑幅度均超过5%,请发行人:

1、披露报告期各期原材料存货的具体构成,结合合同签订情况、生产周期等说明2020年末发行人原材料余额大幅增长的原因及合理性,与营业收入是否匹配。

2、披露各类型存货库龄情况,分析说明是否存在库龄较长的存货、相关存货的技术指标能否满足未来项目的技术需求、是否存在减值风险,说明存货跌价准备计提的具体测算过程、跌价准备计提是否充分。

3、量化分各期原材料采购金额、生产成本、产品结转成本金额及期末存货余额的勾稽关系,说明2019年末在产品余额相比各期大幅增加的原因。

回复:

1、披露报告期各期原材料存货的具体构成,结合合同签订情况、生产周期等说明2020年末发行人原材料余额大幅增长的原因及合理性,与营业收入是否匹配

(1)原材料的具体构成

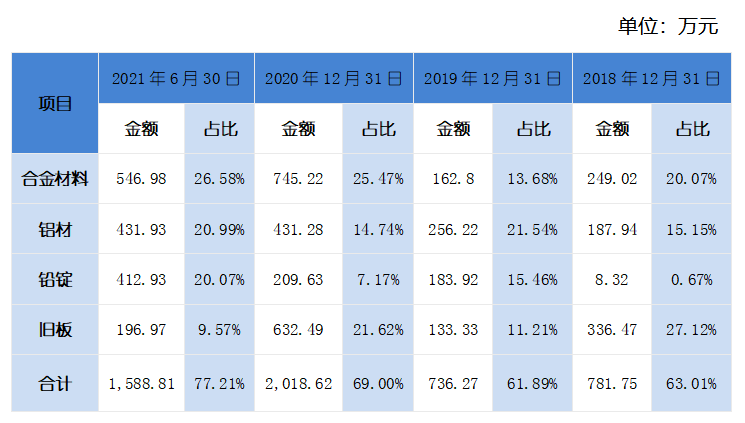

报告期各期,发行人原材料具体构成明细情况如下:

如上表所示,报告期各期,发行人原材料主要为合金材料、铝、铅、铜、钛、银、锡、不锈钢等材料。2020年12月31日、2021年6月30日合金材料占比较高的原因系旧板置换业务量增加,对应旧板回炉、熔炼后形成的合金材料增加。

(2)结合合同签订情况、生产周期等说明2020年末发行人原材料余额大幅增长的原因及合理性,与营业收入是否匹配

①大额订单备货

2020年末原材料增加较多,主要系发行人于2020年签订了大额订单并储备了相应的原材料,具体如下:

②新旧板置换业务

2020年度,发行人新旧板置换业务较多,期末结存旧板632.49万元,较2019年度增加499.16万元。

综上所述,2020年末发行人原材料余额增加较多主要系大额订单备货及新旧板置换业务较多所致。

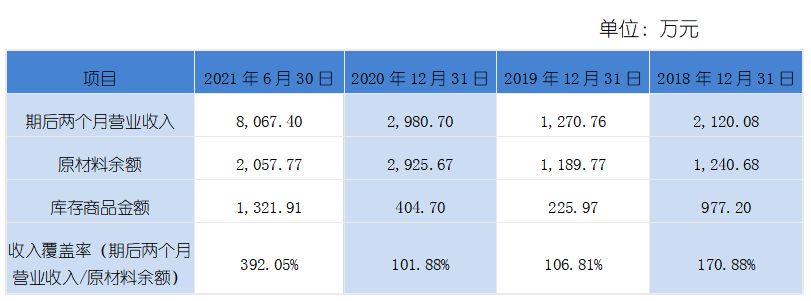

发行人产品的生产周期为1-2个月,报告期各期,发行人原材料与期后两个月的营业收入的匹配性情况如下:

图

图

如上表所示,发行人2019年度与2020年度收入覆盖率在100.00%左右,2018年度与2021年1-6月收入覆盖率较高,主要原因系2018年末与2021年6月末库存商品金额较大,期后收入中包含期末库存商品销售产生的收入。

2、发行人库龄基本情况,分析说明是否存在库龄较长的存货,相关存货的技术指标能否满足未来项目的技术需求,是否存在减值风险,说明存货减值的具体测算过程,减值计提是否充分

(1)发行人库龄基本情况

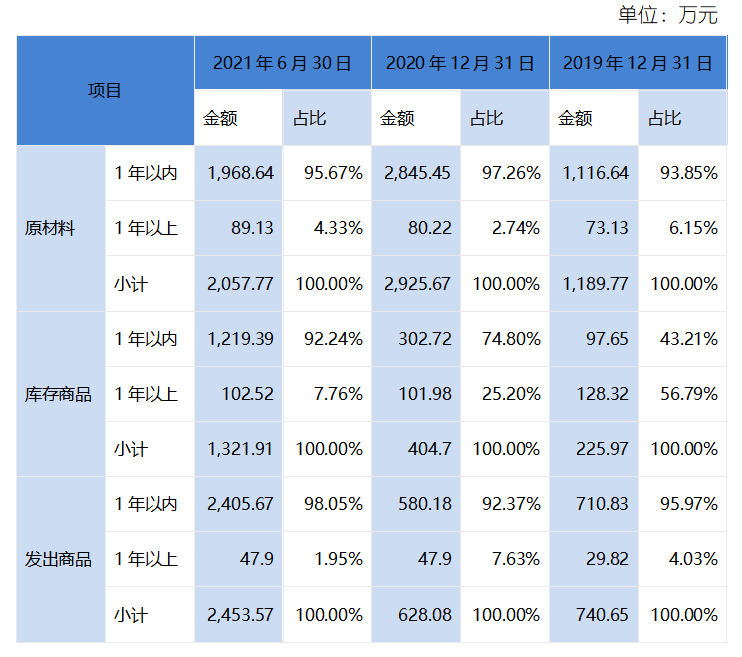

报告期各期,发行人各类型存货库龄情况如下表所示:

如上表所示,报告期各期末,发行人库龄在1年以内的存货余额占比分别为82.70%、93.04%、93.94%和96.51%,占比呈逐年上升趋势,1年以上存货金额较小且占比较低,此部分存货主要系生产过程中的适当备货,发行人存货存在一定金额1年以上的存货,具有合理性。

发行人库龄一年以上的发出商品,主要为销售给西部矿业股份有限公司的产品和试验产品类发出商品。

销售给西部矿业股份有限公司的产品库龄较长,主要原因为该笔订单约定了试用条款,若产品试用效果未达预期,客户有权随时将产品将回退公司,运输费用及风险由发行人承担,基于谨慎性原则发行人于2019年对方确认购买意图后计入收入。试验产品类发出商品库龄较长主要受客户生产使用安排影响,实际下槽时间较晚,导致产品发出至试验结束周期较长。

(2)相关存货的技术指标能否满足未来项目的技术需求,是否存在减值风险

发行人实行“以销定产”的生产模式,不存在大量备货造成期后产品更新换代无法销售的情况。发行人库龄1年以上的存货主要为原材料和库存商品,原材料余额主要为合金材料、铅锭、白银、不锈钢、铜排、铝材等金属材料,库存商品余额主要为阳极产品和阴极产品。发行人原材料主要为大宗商品,库存商品属于较为成熟的产品,不存在因技术革新、性能标准变化而减值或无法出售的情形。

3、量化分析各期原材料采购金额、生产成本、产品结转成本金额及期末存货余额的勾稽关系,说明2019年末在产品余额相比各期大幅增加的原因

(1)勾稽关系

报告期各期,发行人原材料采购金额、生产成本、产品结转成本金额及期末存货余额的勾稽关系情况如下:

注:“其他原材料发出”包括售后维修服务、废旧材料销售、研发项目等领料发出

如上表所示,发行人原材料采购金额、生产成本、产品结转成本金额及期末存货余额相匹配。

(2)2019年末在产品余额相比各期大幅增加的原因

发行人2019年度在产品账面余额为1,203.36万元,较2018年度在产品账面余额250.69万元增加952.67万元,主要如下:

如上表所示,发行人2019年度在产品余额增加较多,主要原因系2019年年底,发行人与上表客户签订了销售合同,合同金额较大,产品分批次进行生产,因而年底在产品结存较多。

4、核查程序与核查意见

针对上述事项,保荐机构、申报会计师主要执行了下列核查程序:

(1)查验采购合同、商品销售订单,核实各期采购、销售,分析2020年末发行人原材料余额大幅增长的原因及与营业收入的匹配性;

(2)对期末存货余额进行实地盘点,观察存货状态及是否存在减值迹象;

(3)对发行人实际控制人进行访谈,了解发行人存货的技术指标能否满足未来项目的技术需求、是否存在减值风险;

(4)结合各报告期末存货账龄情况,重新测算存货可变现净值,分析存货跌价准备计提的充分性;

(5)对发行人各期原材料采购金额、生产成本、产品结转成本金额及期末存货余额的勾稽关系进行量化分析,判断2019年末在产品余额相比各期大幅增加的合理性。

(二)案例:奥迪威

立信会计师事务所关于奥迪威第一轮问询的回复,存货金额较高的合理性。

报告期各期末,发行人存货账面价值分别为6,061.79万元、5,519.14万元、5,988.23万元和7,891.67万元,金额较大且最近一期大幅增长。请发行人:

1、披露报告期发行人在产品、库存商品和发出商品占比较大的原因,最近一期原材料和在产品大幅增加的原因及合理性,与同行业可比公司是否存在明显差异。

2、说明各期末对各存货项目尤其是发出商品进行盘点的情况,是否存在账实差异及处理结果、如何保证发出商品盘点的完整性以及如何识别确认发出商品的权属情况;说明报告期内是否存在产品退换货、质量纠纷等情况及解决措施。

3、说明存货占资产总额比例以及存货周转率变动是否与业务发展相匹配,是否符合“以销定产”的订单式生产方式。

回复

1、发行人在产品、库存商品和发出商品占比较大的原因,与同行业可比公司是否存在明显差异

公司采购的主要原材料供应商集中在珠三角地区,主要通过物流运输送至公司,采购周期一般在一周至一个月之间。产成品生产周期指从公司生产车间接收订单至产成品入库的时间,公司生产及检验周期一般在一个月左右,客户的验收周期通常在一周以内。

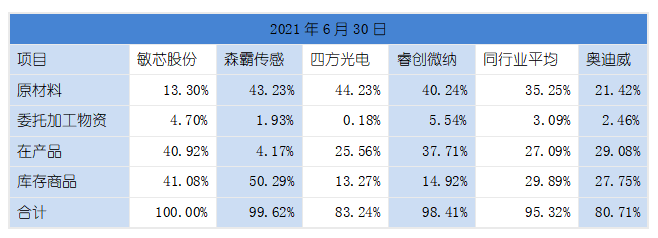

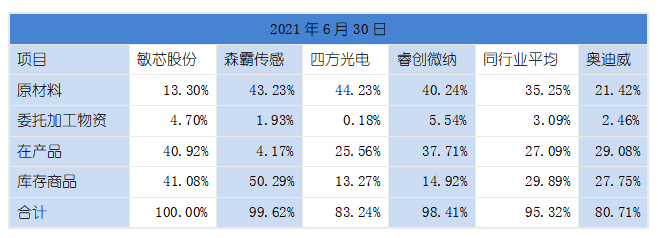

报告期各期末,公司与同行业存货明细各占比情况如下:

数据来源:巨潮网资讯,上述上市公司2021年中报未经审计。

报告期各期末,公司在产品和库存商品占比与同行业上市公司相比相差不大,未发现明显高于同行业上市公司的异常情况;公司发出商品占比高于同行业平均水平,但与同行业上市公司四方光电相比相差较小。

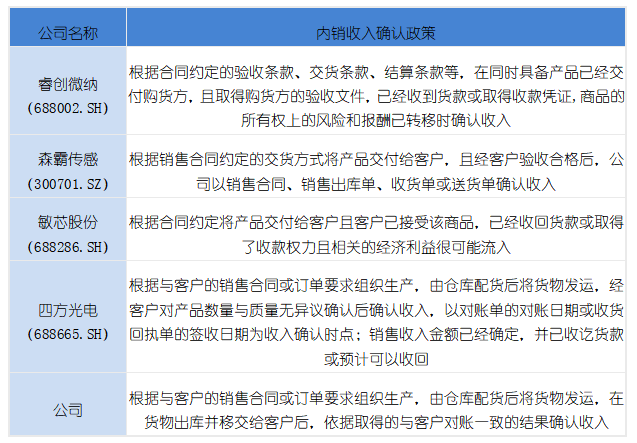

上述差异主要是内销收入确认政策的差异导致,公司与同行业上市公司内销收入确认政策如下:

如上表所示,公司和四方光电(688665.SH)按取得与客户对账一致的对账日期确认收入,因此报告期各期末存在部分已发出尚未对账的发出商品,而其他同行业公司按产品交付给客户并取得验收时确认收入,期末发出商品较少。

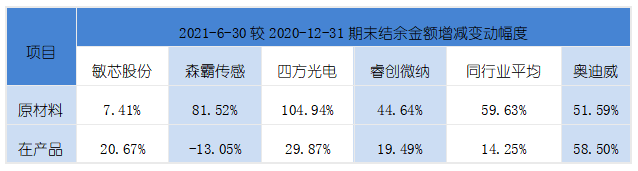

最近一期原材料和在产品大幅增加的原因及合理性,与同行业可比公司是否存在明显差异,公司及同行业上市公司原材料、在产品和库存商品最新一期变动幅度如下表:

公司最近一期原材料大幅增长的变动趋势与同行业公司变动趋势一致,主要原因一方面是2020年下半年开始公司业务大幅增长,公司积极进行备货和生产,导致原材料和在产品保持增长状态;另一方面是2021年上半年开始,线路板等部分电子原材料单价上涨和IC芯片供应紧张,公司的备货增加。

公司最近一期在产品增长幅度高于同行业平均水平,主要原因是随着市场需求的增加,公司订单量激增,导致公司的交货周期加长,为缩短交货周期,公司进行了较多的前端工序通用在产品的备货,以缩短后续的生产周期,提高交货周期,2021年上半年公司传感器产品的产量达到了2020年全年的83.69%,执行器产品的产量达到2020年全年的57.10%,均大幅增加。

2、账实差异及处理结果,发出商品盘点的完整性以及如何识别确认发出商品的权属情况,报告期退换货情况

对于存货盘点中发现的盘盈、盈亏,财务部门依据盘点表编制“盘点盈亏报告表”,仓储部门和车间查明差异原因并落实责任、提出处理意见,报公司总经理审批。财务部门根据审批后的处理意见,按照企业会计准则进行账务处理。

各报告期末,存货盘点产生的差异原因主要是领料和退料未及时更新领料单和退料单以及盘点过程中的称重误差;2018年的盘点差异已根据流程调整相关的进销存和进行账务调整,其他年度差异较小,根据处理意见直接在下一期间进行了更正和账务调整。

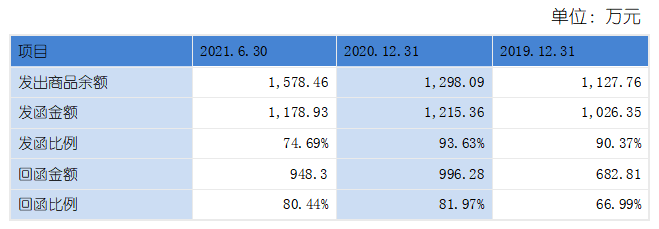

由于公司期末发出商品已由客户入库,实施盘点存在一定难度,保荐机构及申报会计师采用函证的方式对发出商品进行替代核查,核查情况如下:

公司发出商品为货物已发出未达到客户指定地点以及货物已送达客户指定收货地点但是未完成验收和对账。公司销售部门和财务部门次月初需与客户对账,把收到客户的对账单作为对账的依据,对账结果与公司期末发出商品结存有差异的,销售部门核对并分析差异原因,对于公司发出商品结存数量有误的,销售部门将结存数量差异提交至物流仓储部门,物流仓储部门核对差异无误后,销售部门编制差异调整申请,经销售部门主管、总经理批准后,财务部门调整发出商品结存金额。

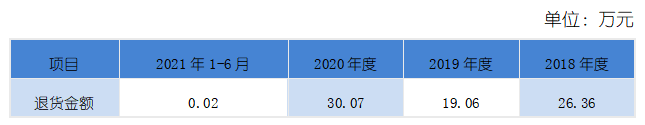

公司退货金额如下表所示:

报告期内,公司产品退货金额较小,公司在日常经营中注重产品质量,建立了科学有效的采购、生产、检验的产品生产体系,不断提升自动化生产水平并提升产品品质,使产品质量得到了可靠保证。

报告期内,公司未发生因质量纠纷导致的诉讼,当发生退货时,公司会计处理为:办理存货入库手续,根据退货的金额,开具红字发票,并冲减对应应收账款、销售商品收入、销售商品成本。

3、存货占资产总额比例以及存货周转率变动是否与业务发展相匹配,是否符合“以销定产”的订单式生产方式。

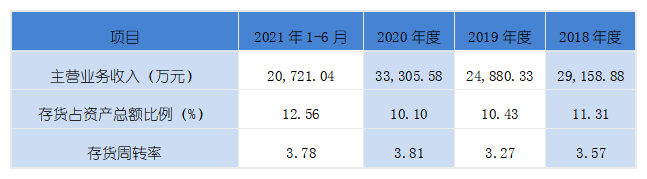

报告期,公司存货占资产总额比例、存货周转率、主营业务收入情况如下:

注:2021年1-6月存货周转率为1.89,为方便同期比较,年化后为1.89*2=3.78

报告期各期,公司存货周转率基本稳定,分别为3.57次/年、3.27次/年、3.81次/年和3.78次/年。期末存货占资产总比例亦保持稳定状态与公司业务发展相匹配。

报告期各期末,公司存货余额与订单对应情况如下:

报告期各期末,公司存货订单覆盖率除了2019年度略偏低外,其他期间均超过了65%。库存商品中订单未覆盖的大部分都是有近期交付计划的,一般维持1.5至2个月的交付量。除已获取的在手订单,公司亦会根据每月初向客户获取当月及未来一个季度采购计划,制定自身材料采购、产品生产的备货计划,对短期、中长期的销售作好充足的准备。

公司生产计划是根据出货计划及库存情况排产,即以客户的订单或预期订单,安排生产计划,辅助少量的安全库存量来满足客户的交付时间要求。

总结

综上所述,在北交所上市中,存货作为重点核查科目,需要关注存货余额构成及结构。存货结构是否符合行业及企业经营特点,特别是报告期末存货大幅增加是否合理,在手订单是否足以涵盖期末存货余额;期末存货余额过高,库龄较长则反映出存货可能存在变质或滞销的现象,通常表明企业存货管理存在问题,资产质量较差,也需要关注存货减值计提是否充分。同时对于销售收入逐年增长,但是存货周转率较低且逐年下降,指标和业务发展背道而驰的,则可能存在少结转成本情况,需要重点关注营业成本结转的完整性。

来源:鹏盛视点