发布日期:2022-06-07浏览次数:7367

发布日期:2022-04-21浏览次数:5994

发布日期:2022-10-21浏览次数:3484

证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

发布日期:2022-04-21浏览次数:2721

商务部:预计后期消费将继续保持恢复态势

商务部:预计后期消费将继续保持恢复态势

发布日期:2022-04-21浏览次数:2589

贷款利率要降了,房贷已先行!更大支持力度在路上

贷款利率要降了,房贷已先行!更大支持力度在路上

发布日期:2022-04-21浏览次数:2498

发布日期:2024-03-30浏览次数:2459

发布日期:2022-10-21浏览次数:2411

发布日期:2022-11-11浏览次数:2077

发布日期:2024-05-13浏览次数:2022

摘要:从ESG信息披露监管特征来看,各国对上市公司ESG报告披露程度的监管指引不同,但ESG报告披露已成为国际趋势。虽然越来越多的中国上市公司主动进行ESG信息披露,但因缺乏详细的披露标准和规范指引,企业披露信息的广度和深度参差不齐,且披露的信息很少涉及有关负面信息。需要监管部门“自上而下”参与、资本市场“自下而上”参与以及上市公司提高自身ESG表现和可持续发展能力。

关键词:ESG;信息披露;上市公司

ESG,即环境(Environment)、社会(Social)和公司治理(Corporate Governance),是联合国负责任投资原则组织(UNPRI)于2004年提出并经过多年演化和发展的国际化可持续发展指标体系。在各国际组织的推动下,ESG理念逐步走向成熟,ESG实践逐渐走向标准化、国际化、体系化,ESG投资也日益成为投资“新规则”。我国资本市场对ESG的关注也持续上升。2006年以来,深交所《上市公司社会责任指引》、上交所《关于加强上市公司社会责任承担工作暨发布〈上海证券交易所上市公司环境信息披露指引〉的通知》、香港联合交易所《环境、社会及管治报告指引》、中国证监会新版《上市公司治理准则》、生态环境部《关于印发〈环境信息依法披露制度改革方案〉的通知》等一系列符合ESG理念的标准指引陆续出台。2022年,上交所和证监会分别在1月和4月发布《上海证券交易所股票上市规则(2022年1月修订)》和《上市公司投资者关系管理工作指引》,从制度层面加强上市公司ESG信息披露;7月,深交所正式推出国证ESG评价方法和ESG指数,ESG生态进一步健全。央企国企加强ESG信息披露也在加速,2022年5月和2023年1月,国资委先后发布《提高央企控股上市公司质量工作方案》《关于进一步促进国有企业ESG信息披露的建议函》,要求央企控股上市公司在2023年前争取实现ESG专项报告披露全覆盖。

中国已向全世界作出“双碳”目标的庄严承诺。这对举国上下都是一个挑战,需要各个主体尤其是上市公司的贯彻落实。ESG作为识别企业高质量发展的重要指标,契合我国转向高质量发展阶段的背景,[1]与五大新发展理念的目标内涵高度一致。上市公司进行ESG实践是将ESG因素纳入管理流程,其在实现“双碳”目标中起决定性作用。[2]

一、国内外上市公司ESG信息披露监管比较

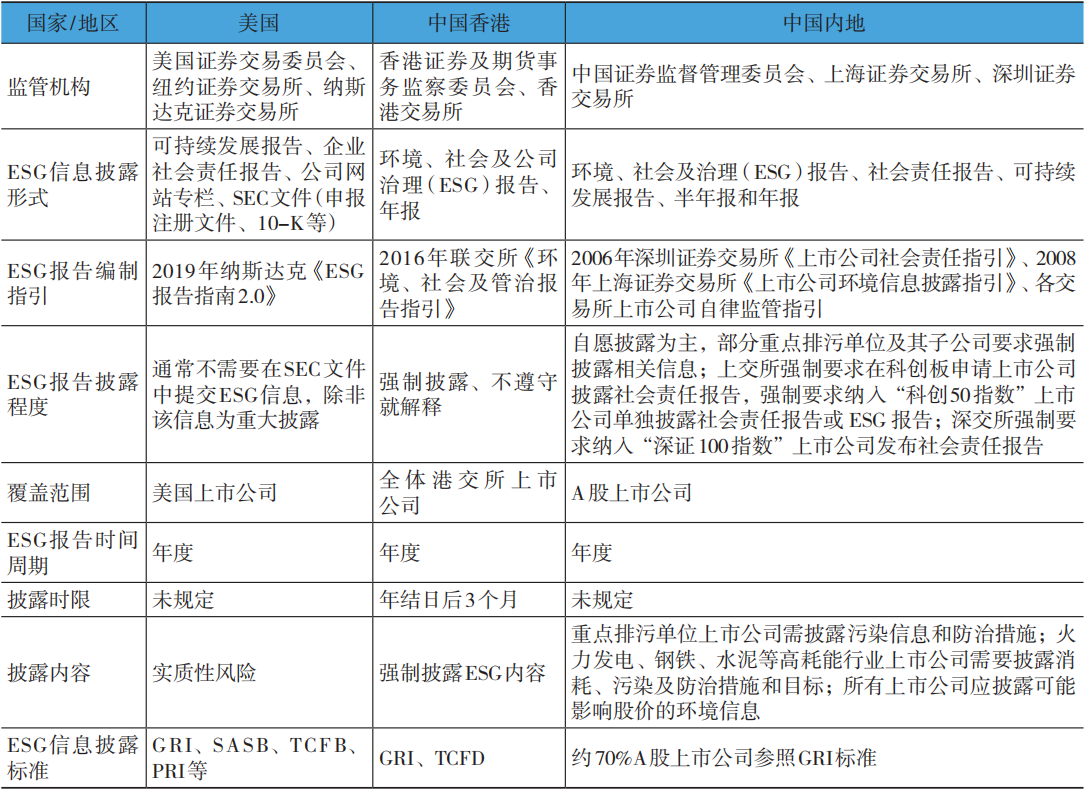

比对多个国家和地区的ESG信息披露监管要求,可以发现不同国家和地区对于ESG报告的披露程度有显著差异。日本、澳大利亚、泰国等国家为自愿披露,鼓励上市公司披露气候信息;中国、美国、韩国、印度等国家为半强制性披露,一般要求成分股公司披露ESG信息,以年度的环境、社会及治理(ESG)报告,社会责任(CSR)报告,可持续发展报告为载体披露;而新加坡、越南、中国香港等国家和地区实行强制披露和不遵守就解释原则,对ESG报告的信息披露程度较强。表1从监管机构、ESG信息披露形势、ESG报告编制指引等方面详细对比了美国、中国香港、中国内地上市公司的ESG信息披露监管要求。

表1 美国、中国香港、中国内地上市公司

ESG信息披露监管要求对比

资料来源:根据SEC、组约证券交易所、纳斯达克证券交易所、香港证券及期货事务监察委员会、香港交易所、上海证券交易所、深圳证券交易所资料整理

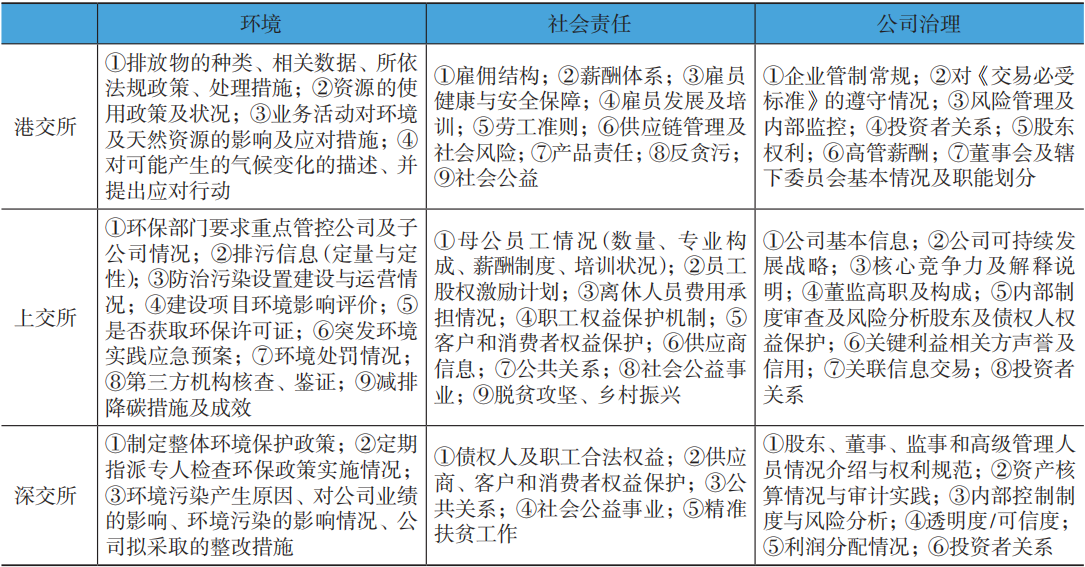

如表2所示,港交所与沪、深两大交易所在环境(E)、社会责任(S)及公司治理(G)方面的指标各有异同。环境方面,三大交易所均对污染防治、排污信息方面提出了要求;社会责任方面,三者都强调了对社会公益、职工权益的披露;而在公司治理上,投资者关系、内部监控的信息在三大交易所均被要求披露。对于港交所而言,气候等相关信息的披露是其一大亮点,在强制性披露方面也与国际标准接轨。

表2 香港与内地ESG信息披露关键指标汇总

资料来源:根据香港证券及期货事务监察委员会、香港交易所、上海证券交易所、深圳证券交易所资料整理

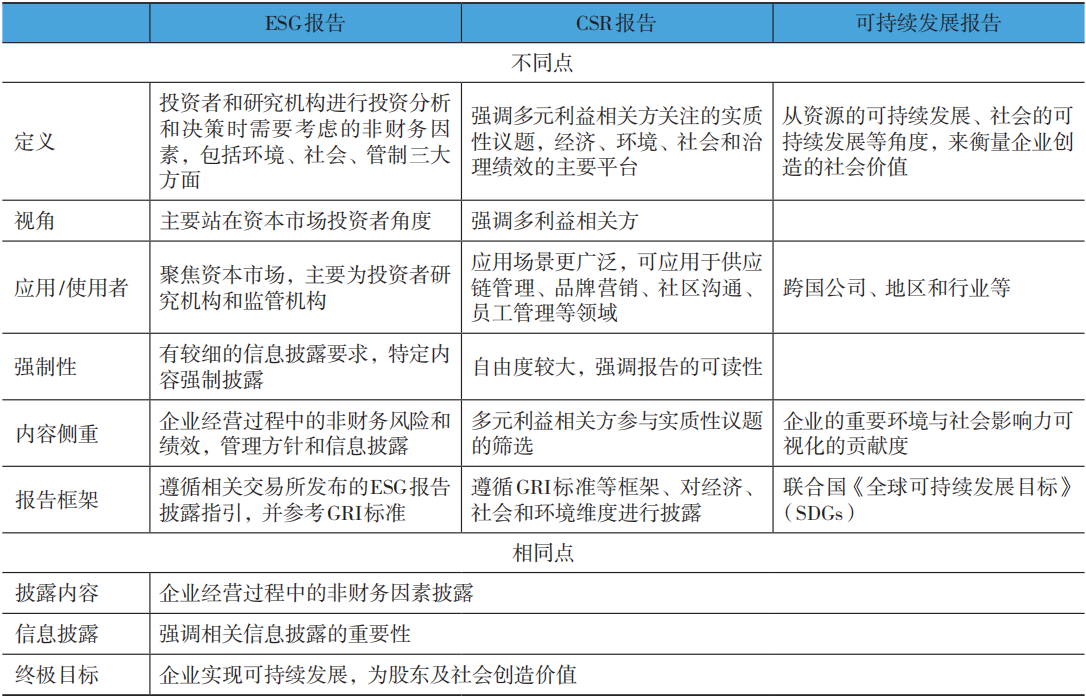

沪、深两大交易所关于上市公司ESG披露载体的要求主要包括ESG报告、企业社会责任报告和可持续发展报告等专题报告,或者中年报、年报(表3)。虽然承载ESG信息的报告名称不同,但都是就企业生产经营过程中非财务信息进行实质性披露,本质性区别不大。对此,业界尚未有统一标准,但随着国资委对央企2023年前披露ESG报告的强制性要求来看,ESG报告将可能成为一种趋势。

表3 ESG、CSR和可持续发展报告异同

资料来源:根据国资委、上海证券交易所、深圳证券交易所资料整理

二、中国上市公司ESG信息披露特征

(一)各行业间ESG信息披露差距显著

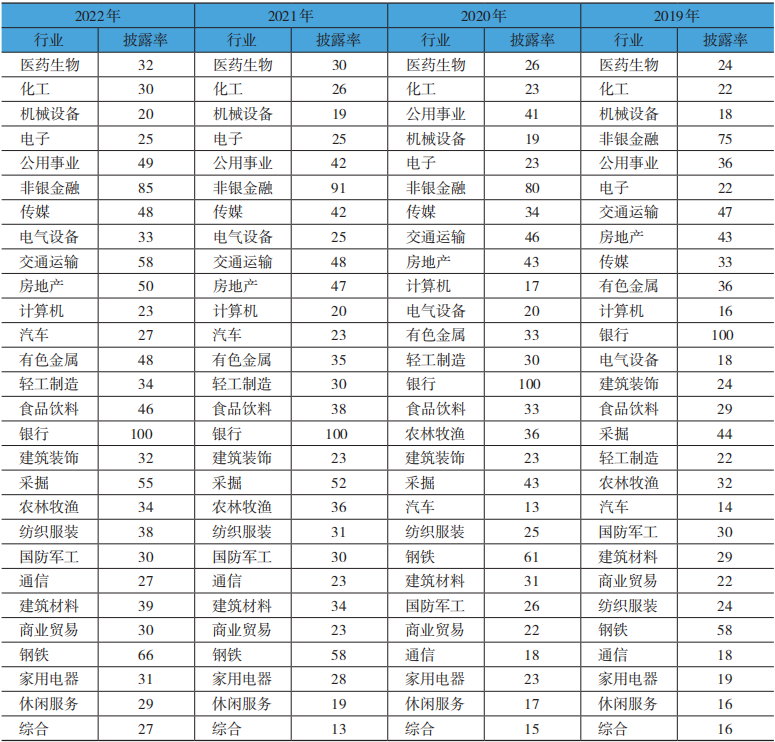

分行业统计发现,医药生物、化工、机械设备、电子、公用事业等行业披露ESG报告的数量居前,银行和非银金融行业ESG报告的披露率最高。从披露率来看,银行的披露率3年来一直高达100%,其次是非银金融行业,披露率从2019年的75%提高到2022年的85%,这与监管对金融机构环境信息披露的规范要求是相辅相成的,但在数量上占具有优势的医药生物、化工、机械设备和电子等行业披露率不足35%,有待提高。

(二)上市公司披露ESG信息载体以社会责任报告为主

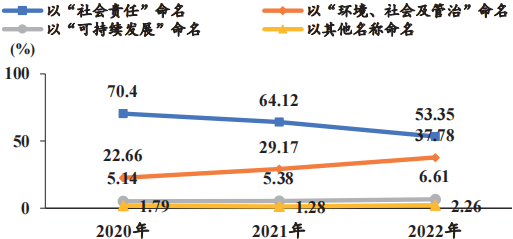

发布社会责任报告的上市公司数量最多,但发布ESG报告的公司数据增势最为强劲。截至2023年6月统计数据显示,发布2022年度社会责任报告的公司数量有1476家,发布2022年度ESG报告168家,发布2022年度可持续发展报告的公司数量有66家,分别占三类报告发布数量的53.35%、37.78%和6.61%。2019—2022年按行业统计的上市公司发布ESG报告情况如表4所示。从时间趋势来看(图1),2020年至2022年,发布ESG报告和可持续发展报告的公司占比不断上升,其中发布ESG报告的公司占比由2020年的22.66%增加到2022年的37.78%,呈现激增态势。

表4 按行业统计上市公司发布ESG报告情况 单位:%

资料来源:Wind、作者自行整理,数据截至2023年7月3日

图1 ESG各类报告发布情况

资料来源:Wind、作者自行整理,截至2023年7月3日

(三)上市公司市值越大ESG报告的披露率越高

从披露率方面统计,ESG信息披露呈现上市公司市值越高,披露率越高的现象。市值规模超1000亿以上的公司2022年ESG报告的披露率为97.7%,其次是市值规模在500亿~1000亿间的公司披露率达97.6%,200亿~500亿的公司披露率为82.3%,50亿~200亿的公司披露率有51.2%,市值规模小于50亿的公司披露率仅为22.1%。市值规模上万亿的上市公司披露比例逐年上升,由2019年的71%提高到2021年的100%。综合来看,大规模上市公司对于ESG的重视程度明显更强,而小规模公司的ESG信息披露率有较大的提升空间。

(四)国有上市公司ESG报告的披露率较高

从公司控股属性层面分析,国有企业ESG报告的披露率最高,民营企业相关公告披露率有待进一步提升,但各种控股类型的公司在披露数量及披露率上均呈上升态势。

从发布报告数量上看,民营企业的公司数量最多。截至2023年6月底,统计数据显示,发布ESG报告的民营企业在2022年达到了1003家,占比为43.61%,首次超过国有及国有控股企业发布报告数量。但从披露率来看,国企2022年ESG报告披露率为59.7%,披露率和增速均超非国企。在各上市公司中,中央及地方国有企业的披露率分别排在前2位。结合政策等原因,相较于民营企业,中央国有企业和地方国有企业承担社会责任的意识更强,更加注重企业形象,起到了很好的带头作用。

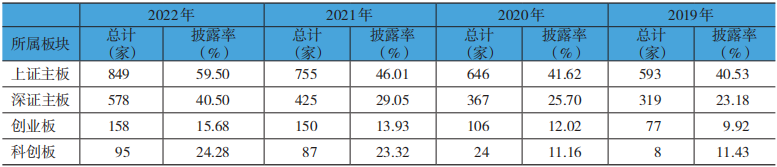

(五)上交所ESG报告披露率高于深交所

统计各大上市板和两大交易所数据得知(表5),各板块披露报告的上市公司数量逐年上升,披露率也逐年上涨,但仅上证主板披露率超过50%,其余板块仍有上涨空间。上证主板的披露率在2022年为59.50%,达到最高,而深证主板的披露率在2022年上涨最快,涨幅超10%,其他上市板块上涨幅度则较为平缓。2022年,上海证券交易所对于科创板上市公司ESG信息披露提出了进一步的要求,于2022年1月18日,通过内部系统向科创板企业发布《关于做好科创板上市公司2021年年度报告披露工作的通知》,明确提出科创板企业应当在年度报告中披露ESG相关信息。

表5 按上市板块统计上市公司发布ESG报告情况

资料来源:Wind、银河证券研究院,数据截至2022年6月30日

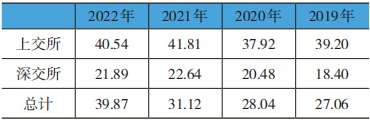

从所属交易所进行分析,上海证券交易所上市公司ESG报告披露率远高于深圳证券交易所(表6)。发布ESG报告的上市公司数量及披露率均呈现上升趋势,上海证券交易所的披露率远高于深圳证券交易所,前者的披露率约达后者的2倍。总体来看,目前我国境内监管机构对上市公司ESG信息披露的要求仍以鼓励自愿披露为主,仅对部分特定类型和范围的上市公司作出强制披露的要求。近年来,沪深交易所正在积极地把ESG因素纳入监管范畴,两大交易所披露ESG报告的上市公司数量和两大交易所披露率均得到明显改善。

表6 按所在交易所统计上市公司发布ESG报告情况 单位:%

资料来源:Wind、银河证券研究院整理,截至2022年6月30日

三、提升中国上市公司ESG信息披露水平的建议

当前中国ESG信息披露规则需要进一步规范和完善。一方面,中国上市公司ESG相关信息披露是非强制性的,仍处于由自愿披露向强制披露的转变过程中。[3]从国际趋势看,部分国家和地区已采取强制或者半强制原则,如欧盟、澳大利亚、印度、南非等。另一方面,监管部门或自律组织已初步构建了ESG信息披露框架,但尚缺乏详细的披露标准和规范指引,导致尽管越来越多的上市公司主动进行ESG信息披露,但披露信息的广度和深度参差不齐,这进一步使得利益相关方较难获取有价值的信息甚至容易被误导,尤其对于投资者而言,缺乏高质量、标准化和可比性的ESC数据成为开展ESG整合的重要障碍,直接影响到ESG投资体系的建立。

ESG信息披露质量有待进一步完善。首先,中国上市公司披露信息较为单薄、ESG数据不全面,也缺少和交易所要求对应的内容和指引。其次,环境信息披露质量不足,[4]大部分只提供了整体的碳排放数据,[5]有的甚至不披露这一数据,更没有进行横向对比。最后,社会治理信息披露倾向“报喜不报忧”,中国上市公司不会就负面信息方面进行详细数据披露,一般只强调自己“做了什么”,不会披露“没做到什么”。

ESG报告的审核机制还需要进一步建立和健全。中国上市公司则仍停留在内审阶段,经过第三方审计验证的比例不到4%,与发达国家健全的内外部综合审核机制相比仍有较大的差距。在中国现存的内审机制下,由于审核部门是公司的内设机构,很大程度上会与公司各种利益方有牵扯和关联,容易出现审核不严、刻意提高公司的ESG评级等包庇现象,缺乏客观性。而外部审核通常由第三方审计机构来完成,其独立性和客观公正性会很大程度上提高企业ESG报告的公信力和权威性,极大地增加投资者对于该公司的投资信心。

因此,推动中国上市公司ESG信息披露水平,需要监管部门、资本市场以及上市公司三方共同发力,监管部门“自上而下”参与、资本市场“自下而上”参与以及上市公司提高自身ESG表现和可持续发展能力。[6]具体而言,可以从以下3个方面着手:

第一,监管部门应加快ESG信息披露强制性与标准化进程。ESG披露是整个资本市场投资和资源配置的一项基础性工作。当前,中国缺乏ESG披露的标准框架体系,无法科学规范地指导上市公司实现实质性、可靠性、可比性和公开透明地进行ESG信息披露。标准是一个国家软实力和硬实力的综合体现,掌握了标准就掌握了国际竞争的话语权,监管部门应加快ESG信息披露指导文件的出台。此外,中国ESG信息披露呈现“半强制”特征,监管部门还应以强化上市公司ESG信息披露要求为载体,利用大数据及信息化平台搭建ESG信息追踪数据库,加强对标管理,进一步完善ESG信息披露数量和质量。

第二,监管部门应尽快制定中国特色的标准化ESG评价体系。在重构ESG评价体系时,需要基于国情特色和行业基本面研究对指标选取、指标量化方法和指标权重进行挑战。特别要重点关注4个方面问题。首先是体制特色。对基于我国公有制为核心、多种所有制共同发展的经济体制对ESG评价进行调整,特别是S和G的部分,区分国企、民企在治理结构上的差异,考虑到国企承担保障民生、国家发展的重大社会责任,特别是电力、水务、交通等公共服务行业。因此,如何将所有制差异造成的影响融入ESG评价体系是难点也是重点之一。其次是发展阶段。发达国家的关注核心是全球气候问题,而我国在关注气候问题的同时还要兼顾如土壤污染、黑臭水体治理、重污染天气停工停产等环境问题,这需要在ESG评价体系中有所体现。脱贫攻坚时期的企业扶贫建档、共同富裕时期的企业捐赠也需要关注。再次是政府监管和行业准则。指标数据源选择和量化计算时,以是否符合标准来评判企业行为。最后是文化背景差异。企业是否存在涉及政治敏感问题值得关注,特殊行业(如白酒)在评级中如何从中国文化范畴进行调整也值得商榷。

第三,资本市场应发挥证券金融机构业务优势,加强绿色金融产品创新。综合运用股权融资、并购重组、新三板挂牌、可转债等多种业务形式及专业能力服务实体经济发展,为绿色企业及企业的绿色业务提供综合性、创新性的金融解决方案。同时,可对具有ESG优势的行业、企业进行适当倾斜(如环保、新能源、清洁能源、污水治理等),助力企业通过直接融资实现高质量发展,为上市公司ESG披露从“被动应答”到“主动践行”增砖添瓦。

上市公司应顺应外部发展趋势加强ESG治理水平。对内完善ESG管理体制,并制定公司ESG发展战略,以ESG理念引领公司可持续发展。对外加强对碳数据等ESG信息的日常记录和管理,完善以公司官网为核心的日常信息披露,做好年度ESG报告等定期披露,加强碳排放、环境处罚等环境治理信息披露。此外,上市公司应注重ESG报告的规范性并提高ESG报告的质量,可参考GRI、TCFD和SASB标准范式,规范化披露ESG报告,列示关键指标、强制披露和一般披露条目。

参考文献

[1]张小溪.“双碳”目标下中国经济增长的内涵、挑战及应对[J].发展研究,2022,39(3):35-43.

[2]陈宁,孙飞.国内外ESG体系发展比较和我国构建ESG体系的建议[J].发展研究,2019(3):59-64.

[3]马险峰,王骏娴,秦二娃.上市公司的ESG信披制度[J].中国金融,2016(16):33-34.

[4]邱牧远,殷红.生态文明建设背景下企业ESG表现与融资成本[J].数量经济技术经济研究,2019,36(3):108-123.

[5]张剑智,李海英,李桐,等.完善我国上市公司环境信息披露制度的思考[J].环境保护,2017,45(20):36-39.

[6]张小溪,马宗明.双碳目标下ESG与上市公司高质量发展:基于ESG“101”框架的实证分析[J].北京工业大学学报(社会科学版),2022,22(5):101-122.

作者简介

张小溪,中国社会科学院经济研究所副研究员,中国社会科学院大学经济学院副教授。研究方向:经济增长、对外投资。

肖志敏,中国银河证券研究院ESG研究员。

来源:《发展研究》2023年第8期