发布日期:2022-04-21浏览次数:11931

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7799

发布日期:2022-04-21浏览次数:7050

发布日期:2022-04-21浏览次数:5968

发布日期:2023-09-18浏览次数:5783

发布日期:2022-04-21浏览次数:4299

发布日期:2022-12-01浏览次数:4136

发布日期:2022-04-21浏览次数:4096

发布日期:2022-04-21浏览次数:4088

发布日期:2022-04-21浏览次数:3841

一些产业集团在快速发展的同时,往往与系统内的子公司发生频繁大额的资金往来。在实际生产经营过程中,子公司在接受了集团总部给予的借款资金后,在其对外投资及生产经营过程中发生亏损,因此,以上往来款损失都已随着子公司的经营结果,在集团合并报表中逐年体现为累计亏损。在集团总部单体报表中,由于子公司仍处于持续经营状态,尚未达到注销或清算,因此,集团总部通常对上述系统内往来款计提拨备,相关损失亦尚未体现在集团总部报表中。笔者拟对子公司无力偿还总部借款时的三种处理方式进行分析。

一、集团总部不对系统内往来款计提拨备,待子公司清算时一次性体现损失

当子公司进行清算时,由于子公司为有限责任公司,股东仅以出资为限承担有限责任,因此,当公司剩余资产无法清还全部债务(即资不抵债)时,无法收回的往来款或借款金额将确认为债权人损失,体现在债权人报表中。

例如,假设集团借给某子公司款5亿元,子公司经营亏损,目前已难以收回。由于子公司实际损失已经包含在集团合并报表中,因此集团总部可待子公司实际清算时,通过清算损失进行消化,具体过程如表1。

集团对子公司进行清算时,由于集团往来款处置对价为0,因此集团总部当期报表中体现为损失5亿元。但是,在合并报表时,由于集团总部当期损失已经在以前年度合并报表层面确认过,对于投资损失中属于以前年度在合并报表中确认过的部分应予以转出,因此,子公司清算后,集团合并报表体现为累计亏损5亿元,当期损益不受影响。

换言之,从报表角度看,处置亏损子公司的过程,就是把合并报表中体现在子公司对外经营结果中的亏损,转入到集团总部账面体现,对集团合并报表结果无影响。

税务处理时,参考《天津市地方税务局 天津市国家税务局关于发布<企业清算环节所得税管理暂行办法>的公告》规定,企业清算期间确定的不需支付的应付款项,需并入清算所得征税。企业清算期间应支付但由于清算资产不足以偿还的未付款项,无需并入清算所得征税。因此,对清算的子公司而言,无力偿还债务不会产生新的纳税义务。同时,根据《国家税务总局关于发布<企业资产损失所得税税前扣除管理办法>的公告》(国家税务总局公告2011年第25号)第45条规定:“企业按独立交易原则向关联企业转让资产而发生的损失,或向关联企业提供借款、担保而形成的债权损失,准予扣除,但企业应作专项说明,同时出具中介机构出具的专项报告及其相关的证明材料。”但是,该公告第46条同时规定“企业发生非经营活动的债权”不得作为损失在税前扣除。因此,出于对所得税配比原则的理解,以及出于防止关联企业间转移利润的考虑,对于不以贷款为常业的企业,关联方往来是否与生产经营活动相关,相关损失是否能在税前扣除往往发生争议。因此,子公司清算发生的往来款损失,有企业所得税前无法扣除的风险,如采用此方式,为避免税务损失,还需配合进行相关税务筹划。

二、集团总部账面逐年计提减值准备

根据现行会计准则,在持续经营假设下,关联方往来款项可以作为单独一类信用风险特征组合资产进行减值测试,确实存在客观证据表明其已经发生减值的,则可以计提坏账准备。

但需要说明的是,对应的关联企业方面,如双方未进行债务豁免或债务重组,只是债权人单方面根据往来款的可收回性对账面资产进行了减值,则计提减值本质属于债权人的会计估计,并非债务豁免,因此债务人仍具有还款义务,不能确认利得。因此,如果集团采用计提减值方式消化往来款损失,则不会影响下属企业的当期损益。

例如,假设集团对某子公司应收款余额5亿元,子公司经营亏损,目前已难以收回。为了在集团总部账面中反映出该损失,则集团总部可以对其逐步计提减值准备,具体过程如表2。

可以看出,随着总部计提往来款减值准备,集团总部账面逐渐出现资产减值损失。但是,在合并报表时,由于集团总部对子公司往来款计提的减值准备属于内部范畴,因此将在合并层面冲回,合并层面仍只体现子公司的累计经营亏损5亿元,当期损益不受影响。

此外,税务处理与方式一类似,若债权为关联方拆借形成,且借出款项的公司不属于国家规定可以从事贷款业务的公司,则发生的损失有可能在企业所得税前无法扣除。同时,根据《企业资产损失税前扣除管理办法》,只有债务人依法宣告破产、关闭、解散、撤销或被工商行政管理部门吊销执照,企业对债务人进行追偿后,未能收回的债权,才可确认为债权投资损失。换言之,税务部门不承认以计提减值方式消化的系统内往来款损失。在计提减值的当年,子公司不产生应纳税所得,集团总部坏账损失也不可抵税。

三、集团对子公司债务豁免

根据《企业会计准则第12号—— 债务重组》,对于因债权人让步而导致债务人豁免或少偿还的负债,债务人应将其确认为损益,计入“营业外收入”。但是,根据《财政部关于做好执行会计准则企业2008年年报工作的通知》(财会函[2008]60号)规定,控股股东的债务豁免在经济实质上属于向子公司的资本性投入,因此控股股东豁免的债务应当作为追加对子公司的股权投资处理,而子公司由此形成的利得应当计入所有者权益中的资本公积。对此,结合证监会2008、2009、2010年关于上市公司年报工作的公告分析,是否将控股股东与子公司发生的债务豁免作为权益性交易处理,判断原则主要是看控股股东与子公司发生的交易是否是基于正常目的进行的市场化交易。如债务重组确实是由于子公司发生财务困难,控股股东为保证及时收回债权,减少债权损失而发生的,则应按债务重组准则的要求进行会计处理。

1. 假设集团有对某子公司往来款余额5亿元,子公司经营亏损,目前已难以收回。经过协商,集团总部同意豁免其债务,根据会计准则视同为一般债务重组。具体过程如表3。

集团总部对子公司债务豁免,则集团总部失去债权5亿元,因此确认重组损失5亿元;子公司不再负有偿还义务,因此确认重组收益5亿元。合并报表时,由于集团总部对子公司的债务豁免属于内部关联交易,因此在合并层面冲回,加上子公司单体亏损5亿元,合并层面仍体现为累计亏损5亿元,当期损益不受影响。

从单体报表角度看,虽然重组后子公司账面产生重组收益,但是按照会计准则要求,母公司对子公司长期股权投资采用成本法核算,只有子公司宣告分配股利时,才可计入母公司投资收益,而子公司基本都处于长期亏损状态,即使当期产生重组收益,其未分配利润也仍然为负,无实际现金流向集团分配股利,因此也就无法增加集团总部当期收益。

所得税方面,《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)规定,企业发生债务重组业务,债务人应当按照支付的债务清偿额低于债务计税基础的差额,确认债务重组所得;债权人应当按照收到的债务清偿额低于债权计税基础的差额,确认债务重组损失。结合子公司可弥补亏损情况,如果子公司当年或之前5年内可弥补亏损金额大于债务重组收益,则无须实际缴纳企业所得税,如果小于,则需要全部或部分缴纳。因此,较理想的情况为集团总部相关损失可以抵扣,子公司重组收益弥补亏损后也无需缴纳税款;较差的情况为集团总部相关损失可以抵扣,子公司重组收益弥补亏损后仍须缴纳全部税款,因此合并抵销后税务无影响。

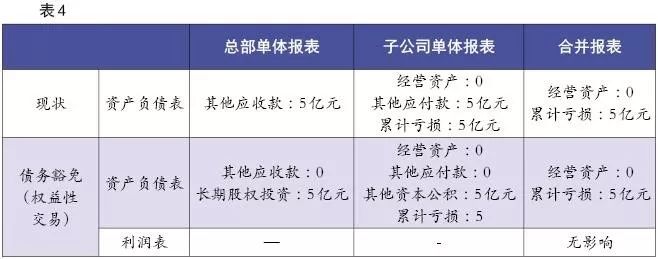

2. 沿用上例,假设子公司尚有一定偿还能力,但是集团总部为支持下属企业发展,同意对其债务给予无条件豁免,则根据会计准则应视同为权益性交易。具体过程如表4。

在此情况下,集团豁免的债务5亿元应作为追加对子公司的股权投资处理,而子公司由此形成的利得5亿元应计入所有者权益中的资本公积。合并报表时,集团总部对子公司的长期股权投资与子公司的所有者权益中的其他资本公积抵销,加上子公司单体亏损5亿元,因此合并层面仍体现为累计亏损5亿元,当期损益不受影响。

所得税方面,《企业所得税法》对于关联方之间发生的权益性债务重组业务的处理一直没有明确规定,实务中各地的处理也不同。但在《企业所得税法》实施前,2003年颁布的《企业债务重组业务所得税处理办法》(国家税务总局令第6号)规定,关联方之间发生的不符合相关规定条件的含有让步条款的债务重组,原则上债权人不得确认重组损失,而应当视为捐赠,债务人应当确认捐赠收入。此外,中国证券监督管理委员会公告[2010]37号等文件,也将权益性债务豁免作为关联方对上市公司的直接或间接捐赠行为之一。按照以上规定,由于集团总部对子公司的权益性债务豁免实质上属于捐赠,而税法上只有公益性捐赠才能按会计利润的一定比例在税前扣除,因此,在权益性债务豁免中,集团总部对子公司豁免的债务不能在当期税前扣除;以后处置子公司股权时,豁免所产生的投资成本也不能在税前扣除,即其计税基础为0。子公司获得的债务豁免利得虽然在会计上直接计入权益,但是在税法上视为捐赠收入,计入应纳税所得额。结合子企业可弥补亏损情况,较理想的情况为集团总部相关损失不可抵扣,子企业重组收益弥补亏损后也无需缴纳税款,以此达到税务无影响状态;较差的情况为集团总部相关损失不可抵扣,子企业重组收益弥补亏损后仍须缴纳全部税款,因此合并层面仍需付出税务成本。

综上三种方式,尽管集团总部未在账面确认系统内往来款损失,但是随着子公司经营亏损发生,实际亏损都已包含在集团合并报表中;当集团总部账面确认损失时,通过合并抵销,对目前合并报表结果不会产生影响,也无须以新的利润来源进行弥补。

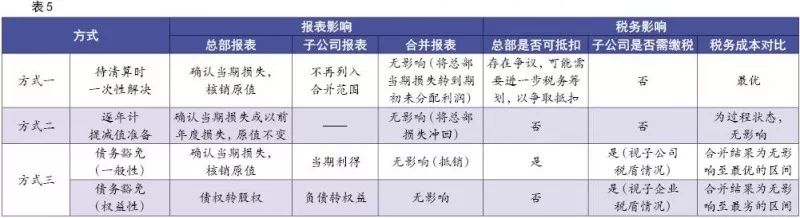

此外,在合并报表层面三种处理方式具有共性,但是在个体报表及税务影响方面三种处理方式却存在一定差异,具体如表5。

总部报表方面,如采用方式一(清算)或方式三中的一般债务豁免,则对集团总部而言都是对债权的无偿放弃,形成实质损失,因此应核销其他应收款原值,同时确认当期损失。如采用方式二(逐年计提减值准备),则对集团总部而言属于会计估计变更,因此只提减值准备,不核销其他应收款原值。如采用方式三,如被判定为权益性债务豁免,则系统内往来款转为长期股权投资,实质是集团总部的受偿顺序后延,未实现损失消化。

税务方面,如采用方式一(清算),则子企业不产生新纳税义务,虽然集团总部相关债权损失是否能在税前扣除存在争议,但是预计可以通过税务沟通或进一步税务筹划得以抵扣,因此税务结果最优。如采用方式二(逐年计提减值损失),由于暂未达到税法关于债权投资损失的确认条件,因此集团总部相关损失不能在税前扣除,子公司负债计税基础也不发生改变,因此当期不产生税务影响。如采用方式三(债务豁免),则在判断为一般性债务重组的前提下,集团总部相关损失可以在税前扣除,子公司相关利得需确认为应纳税所得,因此视子企业税盾情况不同,税务结果为从“无影响”至“最优”的区间。如债务豁免被判断为权益性交易,则集团总部相关损失不可抵扣,而子公司相关利得有可能需缴纳税款,因此视子公司税盾情况不同,税务结果为从“无影响”至“最劣”的区间。

此外,如采用债务豁免处理方式,从税务筹划角度考虑,总豁免金额应以集团总部未来5年内可产生的应纳税所得减去可扣除成本及可弥补亏损之后的差额为限,各单家豁免金额应以子公司当年亏损及此前5年可弥补亏损之和为限,以使税务成本相对较优。

作者:冯涛 崔雪 | 北京首都创业集团有限公司 龚如峰 | 中国兵器工业信息中心

来源:《财务与会计》2018年第14期