发布日期:2022-04-21浏览次数:11931

总经理财务课堂:搞通财务出利润(精编)

总经理财务课堂:搞通财务出利润(精编)

发布日期:2022-04-21浏览次数:7799

发布日期:2022-04-21浏览次数:7050

发布日期:2022-04-21浏览次数:5968

发布日期:2023-09-18浏览次数:5783

发布日期:2022-04-21浏览次数:4299

发布日期:2022-12-01浏览次数:4136

发布日期:2022-04-21浏览次数:4096

发布日期:2022-04-21浏览次数:4088

发布日期:2022-04-21浏览次数:3841

研发费用是什么?

研发投入为企业究开活动形成的总支出。通常包括人员工资费用、直接投入费用、折旧与长期待摊费用、设计费用、装备调试费、无形资产摊销费用、委托外部研究开发费用、其他费用等。研发投入包括费用化的研发费用和资本化的研发支出。

近年来,研发费用审计的重要性也日益凸显,实务工作中,对研发费用的关注度也较高。

在开始刷研发费用底稿之前,我们需要获得被审计单位研发相关内控制度以及访谈相关财务人员、核心技术研发人员,了解研发支出的开支范围、标准、审批程序以及研发支出资本化的起始时点、依据、内部控制流程。访谈问题模板见前期文章:写在正式年报审计之前...同时,了解研发支出如何在各研发项目之间归集核算。了解被审计单位是否严格按照研发开支用途、性质据实列支研发支出,是否存在将与研发无关的费用在研发支出中核算的情形,实务中有不少企业为了申报高新企业或者是为了达到研发投入比例要求将其他无关费用计入研发费用的情形,我们在审计时需要予以关注。

手把手教你做研发费用审计底稿

(一)审计前需要向企业索要的资料

A.研发项目台账以及各研发项目工时、薪酬、折旧、摊销等归集核算明细表

B.研发人员花名册(需包含年龄、学历、岗位等相关信息)

C.专利清单(专利证书原件备查)

D.研发项目相关立项、执行、结项等资料(如立项申请书、可行性研究报告、评审记录、小试报告、结项报告等)

E.其他(视实际情况补充,如废料处置明细等)

(二)研发费用审计重点了解四大方面的费用核算问题:

(1)直接投入费用

直接投入费用主要包括研发材料、物料消耗、低值易耗品消耗、电费等。关注领料部门、领用流程、对应研发项目的编号等具体信息,以及领料单的审批情况。关注研发领料与生产领料如何区分、研发领料的最终去向及废料是否产生收入,是否进行研发费用的冲减、研发所用材料的库龄分布、领用量、使用量和截至各期末的结存量、与各对应研发项目之间的关系。对于研发废料较多情形,需要查阅废料处置记录,结合此材料整体耗用及能源匹配方面分析废料的合理性。

(2)人工费用

人工费用为研发部人员的工资、社保、公积金、奖金等。关注研发人员的界定标准、研发人员薪酬归集分配原则、董监高薪酬计入研发费用的依据(必要时需要分析董监高薪酬与同行业的对比情况及合理性)、研发人员人数与申报高新技术企业时的人数差异情况(若该企业是高新企业)。此外,关注研发人员是否存在一人身兼多职、一人同时参与多个项目情形,存在该情形如何进行费用归集。

(3)折旧与摊销费用

研发部门使用的固定资产、无形资产等,其折旧与摊销相应计入研发费用。关注被审计单位对于研发专用设备、研发部和其他部门的公用设备如何进行费用分摊及合理性。

(4)其他费用

其他费用主要包括服务费、法规体系审核费、咨询顾问费、租赁费、差旅费等,关注费用发生的真实性及合理性,检查相关单据是否存在其他无关费用混入情形。

(三)开始做审计底稿

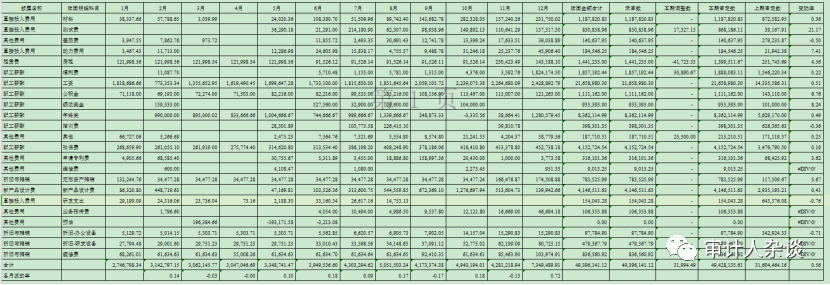

1、编制研发费用明细表(需要按费用、按项目编制两个明细表),与企业总账、明细账、企业提供的报表数核对相符。

按费用明细:

按项目明细:

填写明细的过程中,适当关注直接材料投入金额较大且占研发费用比重较高情形,应对材料耗用的真实合理性做进一步核查,考虑是否存在某月份突击领料、某项目混入其他无关费用情形。如检查研发领料出库与研发费用中研发材料的勾稽关系、领料审批情况、必要时抽查大额的领料单据以验证其真实性和合理性。

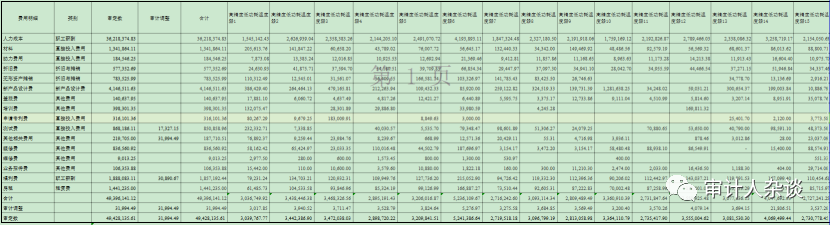

2、按费用支出类别进行测算,根据企业提供的费用分摊口径分直接投入费用、人工费用、折旧及摊销费用、其他费用进行测算,验证费用分摊的结果是否与账面金额一致,如下图系人工费用的测算。

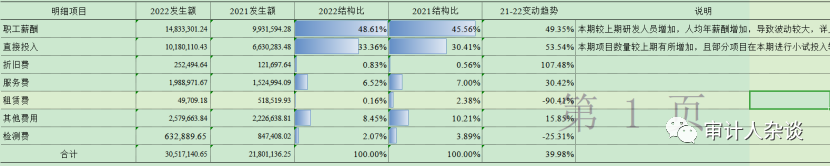

3、编制研发费用各费用类别本年度与上年度发生额明细表,计算本期发生额占总额的结构比,并与上期比较,分析其波动合理性。参考下图:

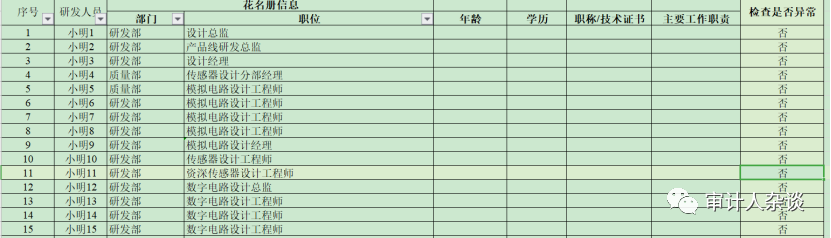

4、检查研发项目资料、研发人员花名册(参考下图)

研发项目资料检查表:

研发人员花名册:

5、研发设备折旧测算、研发领料明细检查。

6、研发费用各月变动分析,波动较大的需要分析原因,可查阅相关大额支出,如该月是否存在大额设备购入等情形。

7、将研发费用率(研发费用率=研发费用÷营业收入)与同行业上市公司进行比较,分析其合理性,差异较大需找出原因。对于高新技术企业,需判断研发费用率是否达到标准。如最近一年销售收入在20,000万元以上的高新技术企业,研发费用比例不低于3%。

8、与相关的资产、负债科目的勾稽关系核对,如研发支出中的薪酬与应付职工薪酬的金额是否一致、折旧与固定资产的折旧是否一致,若不一致需查找原因。

9、研发费用截止测试、凭证检查,判断是否存在费用跨期、费用发生的真实性及准确性。

10、研发费用加计扣除

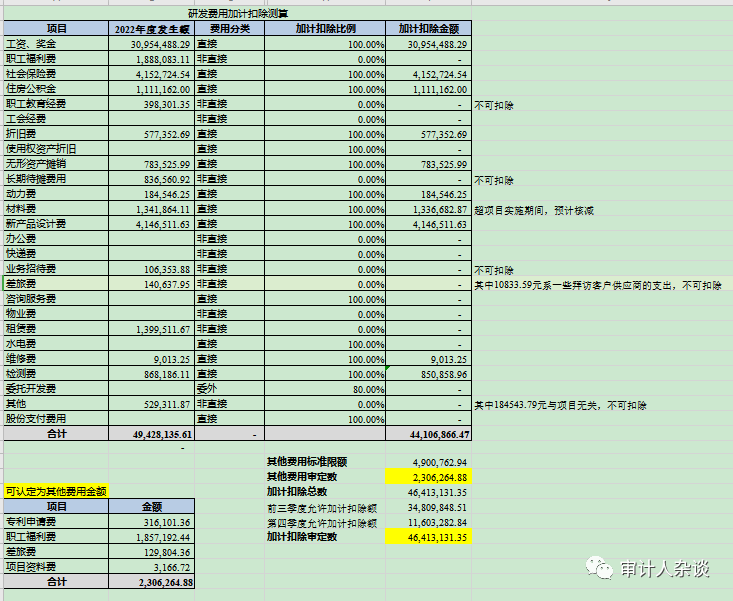

研发费用加计扣除也是一个重要方面,对所得税影响较大。每年的研发加计扣除政策都会有所变化,在审计工作中,我们需要查阅最新的加计扣除政策予以测算(可在国家税务局网站查询,前期文章有总结常用网站:职场工作必备网站),不同企业的扣除政策已有所不同,不同费用的扣除比例也有所差别。具体加计扣除测算表模板可参考下图:

(四)其他重点关注事项

1、研发费用资本化

如前文所述,研发支出包括研究阶段支出与开发阶段支出。

研究阶段,是指为获取新的科学或技术知识并理解它们而进行的独创性的有计划调查,主要是指为获取相关知识而进行的活动。因该部分研究存在不确定性,企业无法证明其能够带来未来经济利益的无形资产的存在,所以全部费用化计入管理费用。

开发阶段,是指在进行商业性生产或使用前,将研究成果或其他知识应用于某项计划或设计,以生产出新的或具有实质性改进的材料、装置、产品等,包括生产前或使用前的原型和模型的设计、建造和测试、小试、中试和试生产设施等。对于该开发阶段的支出需同时满足了下列条件的才能资本化,确认为无形资产,否则应当费用化计入管理费用。

(a)完成该无形资产以使其能够使用或出售在技术上具有可行性。

(b)具有完成该无形资产并使用或出售的意图。

(c)无形资产产生经济利益的方式,包括能够证明运用该无形资产生产的产品存在市场或无形资产自身存在市场,无形资产将在内部使用的,应当证明其有用性。

(d)有足够的技术、财务资源和其他资源支持,以完成该无形资产的开发,并有能力使用或出售该无形资产。

(e)归属于该无形资产开发阶段的支出能够可靠地计量。

对于无法区分研究阶段和开发阶段的支出,应当在发生时费用化,计入管理费用。

基于上述,

①了解被审计单位如何界定研究阶段和开发阶段的,分析开发阶段的时点和判断标准是否合理,是否符合上述研发费用资本化的五个条件,实际工作中可参考同行业公司研发资本化的时点和条件。

②对被审计单位的开发支出及无形资产是否存在减值迹象进行检查,且需进行减值测试。对于开发支出,需分析分别就项目进度、技术可行性、市场竞争形势进行分析,并计算未来经济利益流入现值与目前账面价值进行比较确认是否存在减值迹象。

2、合作研发/委托研发的具体合作形式、开展方式关注委托研究开发费主要支付的对象,研究的内容,是否全部与研发有关。

来源:91审计帮上官